Sedan hösten 2023 så har jag gjort lite egen statistik baserat på de KPI- och KPIF-siffror som statistiska centralbyrån sammanställer. Syftet är att titta på kortare tidsintervall än 12 månader och utifrån det uppskatta inflationen.

Blir det rätta siffror då kanske du undrar. Det är en relevant fråga …

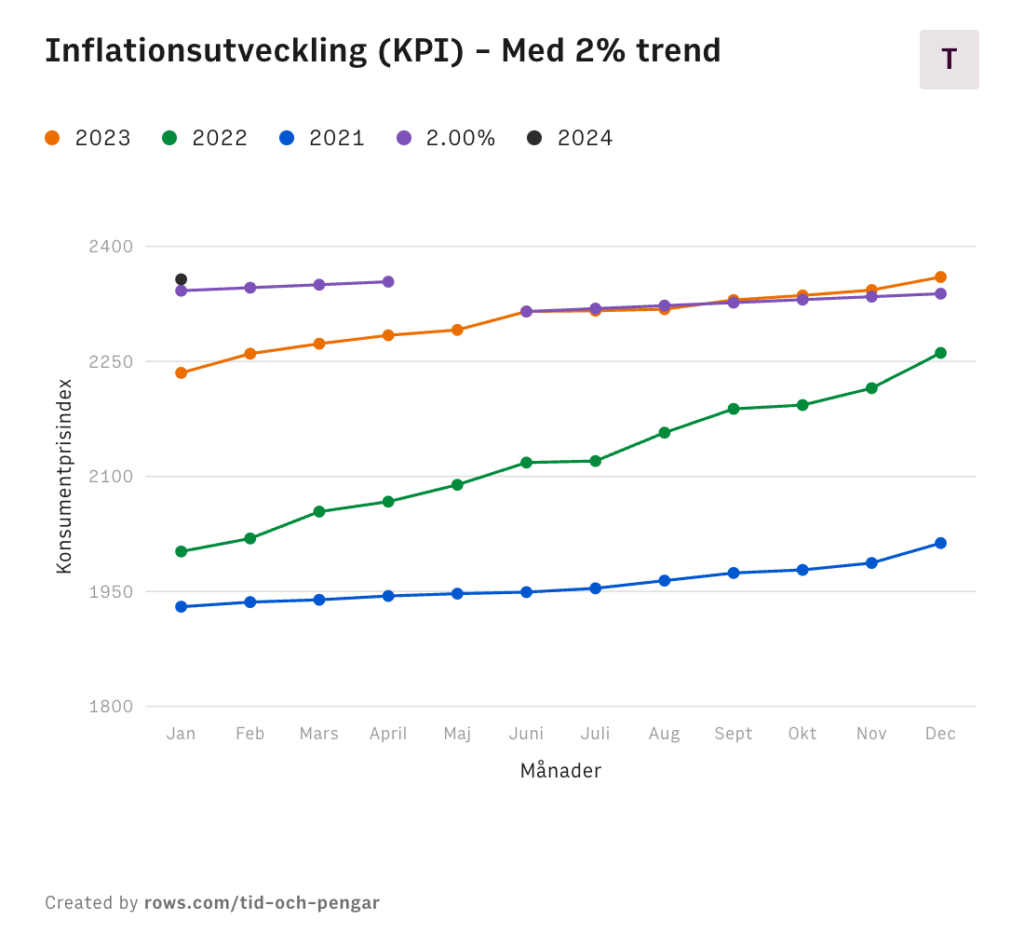

Det jag gjort är att jag placerat ut en trendlinje som visar hur de olika KPI och KPIF indexen utvecklas relativt 2% inflation med förra sommaren som utgångspunkt.

Verkar det rörigt? Lugn, det klarnar nedan.

Januari 2024

Ni har säkert redan hört de senaste siffrorna, och därmed den senaste uppskattningen, vad gäller inflationstakten på årsbasis. Om inte så kör vi SCBs sammanfattning nedan:

Här nedanför ser du samma bild från december.

Allt ser relativt bra ut även om inflationssiffrorna är höga. Inflationen är på väg ned oavsett om vi tittar på KPI eller KPIF.

Problemet med den här statistiken är att det ser ut som om det skett ett trendbrott i inflationen kring sommaren 2023, då inflationen minskade kraftigt. Därför är det intressant – och kanske till och med mer relevant – att titta på hur inflationen utvecklats sedan dess.

Inflationstakten efter sommaren 2023 – KPI

Här är en bild över inflationen sedan några. Det är också inlagt en trendlinje, som visar 2% årlig inflationsutveckling, med start i juni.

Som du ser så ökar inflationstakten något i slutet av 2023 och oktober, november, december samt januaris index ligger ovanför trendlinjen på 2%.

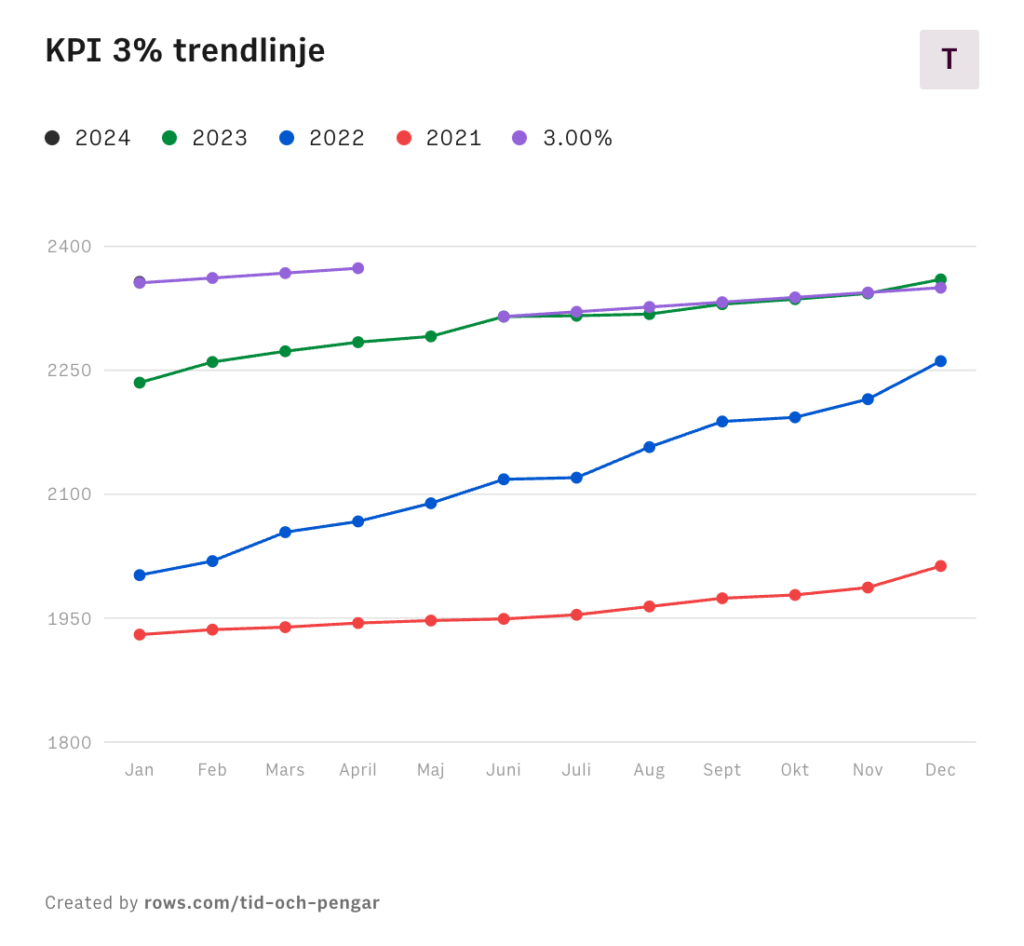

Vi kan göra samma grafik med en trendlinje på 3%.

En treprocentig trendlinje med start i juni ligger betydligt bättre i relation till mätta värden under andra halvåret och början på 2024.

Men vi ser ingen inflation kring 5,4% efter sommaren, det är helt klart.

Inflationen är lägre, men variationen i inflationen månad för månad gör att det finns själ att vara försiktig med allt för långtgående slutsatser.

Inflationstakten efter sommaren 2023 – KPIF

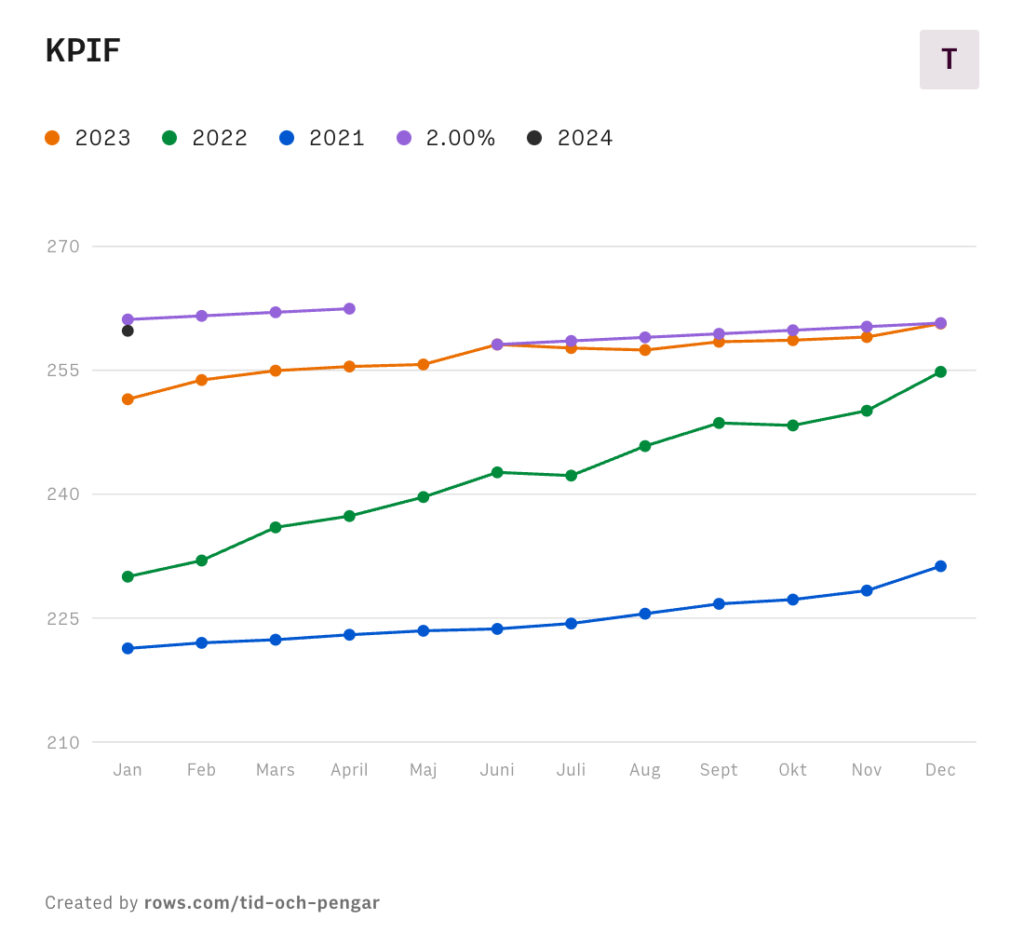

Samma övning som ovan, men den här gången med KPIF som grund, ger oss:

3,3% är inflationen enligt SCB och Riksbanken, men sett till ett kortare tidsintervall, från juni 2023 och framåt, så är det svårt att hävda att inflationstakten är högre än 2%.

Vi kan se att vi har inflation i februari och mars 2023 som bidrar till att skruva upp KPIF. När den datan försvinner och ersätts med april och framåt så kommer vi snabbt få lägre inflationssiffror, om senaste halvårets inflationstakt hänger i vill säga.

Vissa ekonomer tror på första räntesänkningen i maj och jag tror att det bygger på ett antagande om att låga prisökningar kommande månader tillsammans med att februari och mars 2023 försvinner ur statistiken.

Räntesänkningar eller inte

Riksbanken håller räntan hög för att motverka inflationen. Det finns teorier som stödjer det agerandet och som kan indikera vad räntan ska vara givet inflationen, men det finns rätt mycket ”om och men” samt lite magkänsla i besluten som Riksbanken fattar.

Men en sak är säker. I takt med att inflationen sjunker så blir dagens räntenivå allt högre relativt inflationen. Det innebär att realräntan successivt ökar samtidigt som den åtstramande effekten av räntan gör det samma. Det sker samtidigt som staten håller hårt i pengarna.

Jag tror det kommer bli svårt att motivera nuvarande ekonomiskt strama hållning i 2024 utifrån den inflationsstatistik vi diskuterat ovan.

Faktaruta

Räntan och inflationen är tätt sammankopplade. Generellt sett:

- När inflationen är hög: Höjer Riksbanken räntan för att dämpa inflationen. Den nominella räntan stiger, vilket gör det dyrare att låna pengar och kan leda till en nedgång i ekonomin.

- När inflationen är låg: Sänker Riksbanken räntan för att stimulera ekonomin. Den nominella räntan sjunker, vilket gör det billigare att låna pengar. Det kan leda till en ökad ekonomisk aktivitet.

Teorier för att beräkna räntan utifrån inflationen:

- Fishers ekvation: Nominell ränta = Real ränta + Inflation (r = i + π)

- Taylor-regeln: Centralbanken bör höja räntan mer än inflationen om inflationen är för hög.

Fishers ekvation ger att nominella räntan bör vara inflationen plus en rimlig realränta. Om vi antar en realränta på 2% – vilket är högt i nutid – så hamnar vi på en nominell ränta kring 4% givet statistiken ovan.

Under senare år har realräntan varit betydligt lägre än 2%.

Ordlista:

- Nominell ränta: Den ränta som du betalar på ett lån eller får på ett sparande. Tar inte hänsyn till inflationen.

- Realränta: Den ränta du får efter att inflationen har dragits bort från den nominella räntan.