Hur blir man ekonomiskt fri eller ekonomiskt oberoende? Hur ska vi tänka och hur kan vi räkna ut om och när vi är ekonomiskt oberoende?

Finns det olika typer av ekonomisk frihet?

Det är några av frågorna som vi ska titta på. För att kunna göra det så måste vi också titta på vad det finns för teorier och verktyg som gör det möjligt att påstå att du och jag kan bli, eller är, ekonomiskt fria.

Här är några exempel:

| Begrepp | Innebörd |

|---|---|

| Uttagskvot | Uttagskvot är den andel sparat kapital som du planerar att ta ut varje år för att täcka dina levnadsomkostnader. Normalt pratar vi om 3-5 procent. |

| Säker uttagskvot (Safe Withdrawal Rate) | Säker uttagskvot är den procentandel av ditt investerade kapital som du kan ta ut årligen, under en längre period (ofta 30 år eller mer), utan att riskera att kapitalet tar slut. |

| Sparkvot | Sparkvot är den andel av din inkomst som du sparar eller investerar varje månad. Sparkvoten uttrycks som en procent av den totala inkomsten efter skatt. |

| Fyraprocentsregeln | Fyraprocentsregeln är en tumregel inom pensionsplanering och FIRE-rörelsen. Den gör det troligt att säker uttagskvot är 4 %. |

| FIRE-rörelsen | FIRE (Financial Independence, Retire Early) är en rörelse som fokuserar på att uppnå ekonomisk frihet och tidig pensionering. |

| Passiv inkomst | Passiv inkomst är inkomst som inte kräver kontinuerligt arbete. Utdelningar från aktier, hyresintäkter eller royalties är exempel på passiv inkomst. |

Materialet här är skrivet för alla. Det innebär att det är en introduktion för dig som stöter på begreppet ekonomiskt oberoende för första gången. Det är också en sammanställning och fördjupning, främst genom länkar, för dig som vet mer.

Låt oss börja med en översikt som hjälper dig räkna ut när du är ekonomiskt fri.

Innehåll

- Ekonomiskt fri – Ekonomiska grunder

- Nästa steg – Lite mer ekonomi

- Ekonomiskt fri – Ekonomiskt oberoende :: Vad betyder det?

- Hur blir man ekonomiskt fri?

- Ekonomiskt fri – Svenska förhållanden

- Att aktivt öka takten för att bli ekonomiskt fri snabbare

- Våra erfarenheter av att leva som ekonomiskt fria

- Vem är jag att prata om det här med ekonomisk frihet

- Snabba frågor och svar

- Hur mycket kapital behövs för att man ska vara ekonomiskt fri eller ekonomiskt oberoende?

- Hur gör jag lättast en kalkyl för när jag kan vara ekonomiskt fri?

- Kan man bli ekonomiskt fri genom sparande?

- Är utdelningsaktier bästa investeringen då man vill bli ekonomiskt fri?

- Hur blir man ekonomiskt fri och oberoende?

- Finns det en definition av ekonomiskt fri?

- Lär dig mer

Ekonomiskt fri – Ekonomiska grunder

Den första frågan som i princip alla som funderar på att leva på sitt kaptial ställer sig är: Hur mycket pengar behöver jag för att kunna leva på kapitalet?

Det finns faktiskt ett svar – eller snarare statistik som vi kan använda och analysera – som besvarar den frågan. Vi pratar då om Trinitystudien eller fyraprocentsregeln.

Amerikanska pensionärer – Det är där allt börjar

Det här med att vi ska kunna bli ekonomiskt oberoende och aldrig behöva arbeta igen låter kanske som något som de flesta mest drömmer om. Men för en stor del av världens befolkning så finns det en mycket krassare verklighet som ger frågan en helt annan aktualitet.

Vi pratar om människor som vill säkra någon form av ålderspension eftersom de lever i ett land där inte staten garanterar pensionen.

Då det finns mycket pengar bland amerikanska ålderspensionärer så har det just där uppstått en hel industri runt pensionssparande och olika upplägg kring detta.

Det är i det sammanhanget mycket forskning gjorts kring frågan. Den mest kända studien kallas Trinitystudien som vi ska återkomma till alldeles strax.

Hur länge lever en pensionär?

Utan socialt skyddsnät och en, förhoppningsvis, lång ålderdom så ställ de amerikanska pensionärerna inför följande frågeställning:

Hur mycket pengar behöver jag spara ihop för att pengarna ska räcka min livstid?

De flesta har sedan valt att formulera frågan så att en livstid i praktiken innebär 30 år eller mer.

Du kan ta ut 4% av kapitalet

Trinity-studien visar, baserad på en stor mängd data, att det är väldigt säkert (historiskt kring 98% sannolikhet) att dina besparingar räcker i mer än 30 år om du tar ut 4% av kapitalet årligen. Vi säger därför att den säkra uttagskvoten (Safe Withdrawal Rate, SWR) är 4% i Trinitystudien.

För att fyraprocentsregeln ska vara relevant så bör du ha en stor andel av dina pengar i form av aktiesparande. Se tabellen här nedanför:

| 5% uttagskvot | Historiskt så har kapitalet räckt i 30 år i 85% av alla fall. | Kräver 100% placering i aktier. |

| 4% uttagskvot | Historiskt så har kapitalet räckt i 30 år i 98% av alla fall. | Kräver 75% aktier och 25% stadsobligationer. |

| 3% uttagskvot | Historiskt har kapitalet alltid räckt minst 30 år | Kräver minst 25% aktieandel, resten var placerade i amerikanska stadsobligationer. |

För dig som vill veta mer om just Trinity-studien och fyraprocentsregeln så rekommenderar jag det här blogginlägget.

Det händer mycket kring 4% sträcket

Det går att studera 3,75% uttagskvot, eller 4,1%. Det går också att studera 20 år istället för 30.

Om du gör det så kommer du märka att 30 år och 4% är något av en magisk punkt. Lägre uttagskvot, eller kortare uttagstid gör snabbt att sannolikheten för att kapitalet ska räcka – baserat på historisk data – blir 100%.

Lite högre uttagskvot eller längre uttagshorisont ger att sannolikheten snabbt minskar.

Fyraprocentsregeln anger när du är ekonomiskt fri

När vi kan anta att fyra procent är en korrekt SWR så kan vi börja jobba med två centrala frågor:

- Hur mycket pengar behövs för att vi ska kunna leva på avkastningen av kapitalet?

- Hur ska vi förvalta kapitalet för att sannolikheten ska bli så stor som möjligt att jag når målet?

Låt oss börja med fråga 1!

Antag att vår årliga kostnad X ska täckas av vårt sparade totalbelopp gånger fyra procent:

totalbeloppet * 4% >= X

totalbeloppet >= X/4%.

(4% = 1/25)

Jobbar vi med uttrycket lite så får vi det många anser vara den ekonomiska frihetens första budord:

Sparat totalbelopp ska vara större än, eller lika med, 25 gånger årskostnaden.

Alternativt använder man månadskostnaden som referens och får då att det sparade totalbeloppet ska vara lika med eller överstiga 300 gånger månadskostnaden. Månadskostnaden är den vi tror oss ha när vi lever på kapitalet.

Så behöver vi 20 000 kronor i månaden så ska vi ha ett minsta sparkapital på 300*25=7 500 000 kr.

Låter det mycket? Det är det, men ränta-på-ränta effekten kommer ge mer utdelning än vi tror. Och vi ska naturligtvis ta hänsyn till framtida pension.

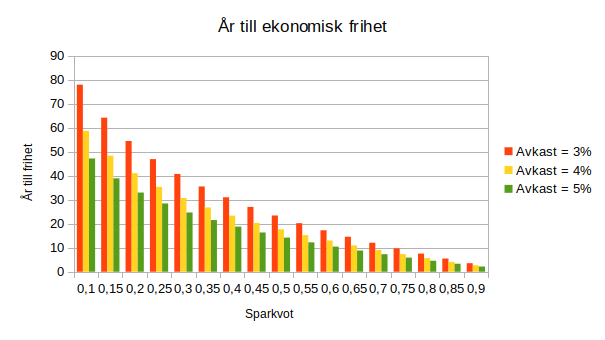

Hur lång tid tar det att bli ekonomiskt fri?

I bilden ovan har vi ritat in hur matematiken fungerar för fyraprocentsregeln beroende på vilken sparkvot (sparande/inkomst) du har. Vi har också tagit med en lite säkrare uttagskvot om tre procent och en lite mer riskfylld om fem.

Grafen ger att om du börjar från noll idag, och sparar hälften av din lön (sparkvot 0,5), så har du sparat samman ditt önskade belopp, 300 gånger din månadsinkomst, inom ungefär 15 – 20 år.

Börjar du alltså direkt efter studierna så är det fullt möjligt att vara ekonomiskt oberoende innan 40 års ålder.

Går det att ha en sparkvot på 50%?

50% i sparkvot är utmanande. Det kan jag säga utifrån egen erfarenhet, men det går. Om ni är två som jobbar innebär det att ni ska leva på en lön.

Det är i de flesta fall inte omöjligt. Långt ifrån faktiskt.

Lästips: Vill du räkna och simulera? Gå till vår avancerade FIRE-kalkylator!

Nästa steg – Lite mer ekonomi

Om du är nöjd med den ekonomiska översikten så kan det vara läge att hoppa över denna del och gå till nästa del där vi pratar om ekonomiskt frihet ur lite andra perspektiv.

För er som vill veta mer om ekonomin bakom fyraprocentsregeln så går vi in på mer detaljer.

En fråga som ofta dyker upp handlar om hur vi ska hantera inflationen.

Inflation

Fyraprocentsregeln tar hänsyn till inflation.

Om det är svårt att greppa vad det innebär så säger alltså statistiken i Trinitystudien att det går att ta ut 4% av kapitalet årligen, oavsett vilken inflation det är.

Om vi har en inflation kring två procent betyder det att vår portfölj bör avkasta mer än 4 + 2 = 6 procent för att fyraprocentsregeln ska hålla.

Omvänt. Om vi har ett räntekonto som avkastar 4% så fungerar inte det som investering om om inflationen är 2%

För att slutsatserna i Trinitystudien ska gälla bör vi ha en stor andel av vårt kapital investerat i aktier. I praktiken så säger statistiken att du kan ta ut 4% av kapitalet om du har 50% eller mer investerat i aktier.

Aktier är alltså en förhållandevis inflationsskyddad investering om vi investerar klokt och brett.

Det här är positivt och underlättar kalkylerna mycket. Nästa del är dock inte hanterad.

Tillväxt

Fyraprocentsregeln beaktar inte ekonomisk tillväxt! Den är i storleksordningen två procent idag. Det innebär att en kalkyl gjord på fyraprocentsregeln ger dig en inflationssäkrad inkomst i siffror. Men du kommer tappa två procent i köpkraft varje år jämfört med de som jobbar på grund av den ekonomiska tillväxten.

Över långa tidshorisonter blir det mycket pengar!

Allt vi beskrivit så här långt bygger på att vi agerar väldigt mekaniskt och relativt ointelligent. Oavsett hur börsen går så tar vi ut våra fyra procent.

I praktiken så går det att vara mycket mer smart och följsam.

Läs det här inlägget där vi går igenom olika uttagsscenarion för FIRE.

Ekonomiskt fri – Ekonomiskt oberoende :: Vad betyder det?

Att vara ekonomiskt fri betyder för de flesta att man inte behöver arbeta. De flesta använder termen ekonomiskt oberoende som en direkt synonym.

Att sträva efter ekonomiskt oberoende har blivit en rörelse och i de flesta sammanhang så samlas de som önskar sig ekonomisk frihet under begreppet FIRE (Financial Independence Retire Early), oavsett om man är engelskspråkig eller inte.

FIRE-rörelsen brukar prata om två olika typer av ekonomisk frihet:

- Rich FIRE – Frihet med en konsumtionsnivå och livsstil som är normal eller hög.

- Lean FIRE – Frihet som bygger på låg konsumtionsnivå och stora inslag av frivillig enkelhet.

Den som eftersträvar den frihet som FIRE kan ofta tänka sig att kompromissa och sneglar sannolikt på Lean FIRE.

Vad gör en pensionär?

Det svenska ordet ekonomiskt fri är i många avseenden bättre än amerikanskans FIRE. Det är begreppet Retire – att gå i pension – som ställer till en hel del förvirring.

Pension innebär för många att vi i stor utsträckning lämnar samhället och går in i någon sorts dödsförberedande fas. Det är inte riktigt det tidig pension handlar om i det här sammanhanget.

På den här bloggen pratar vi om livsstilsdesign. Jag skulle säga att FIRE är ett sätt att designa livet för maximal frihet. Ur det perspektivet är det en svårslagen lösning, men det finns alternativ som du kan läsa om in det länkade inlägget.

Fri att slippa – Fri att göra

Vissa vill bli fria för att kunna göra det de önskar. Andra vill bli ekonomiskt fria för att slippa ekorrhjul, taskiga arbetsförhållanden och meningslösa livssituationer.

Av egen erfarenhet så kan jag säga att det är bättre att välja det du önskar än fly det du ogillar.

Fri att bo var som helst

Ekonomiskt oberoende kan också gör det möjligt att bosätta sig på platser som annars inte är möjliga att bo och försörja sig på. Vi bosatte oss i Småland men la också mycket tid på att förstå vad det skulle innebära att bo i Spanien eller Portugal.

Lästips: Läs vår intervju med Åse som startade vingård i Portugal.

Hur blir man ekonomiskt fri?

Det finns fyra komponenter som styr hur snabbt du kan bli ekonomiskt oberoende:

- Inkomsterna du har nu.

- Sparandet nu du kan göra nu (sparkvot).

- Utgiftsnivån som ekonomiskt oberoende, vilket handlar om framtidens utgifter.

- Förmågan att förvalta kapital.

Den som verkligen vill bli ekonomiskt fri arbetar med alla fyra punkterna ovan.

Sparande är alltid viktigt för den som vill skaffa sig eget kapital att leva av.

Vi har dock en hel del bidrag, och vårt allmänna pensionssystem, som vi naturligtvis ska beakta när vi gör vår kalkyl för vår ekonomiska frihet. Ju äldre du är ju mer relevant är det att ta hänsyn till andra delar i vårt pensionssystem.

Jag har skrivit ett speciellt inlägg om just pensionssystemet för dig som vill ta tidig pension. Läs gärna det om du är 45+.

Lugnt och metodiskt

Det går att göra klipp på börsen, starta företag och sälja det eller investera i fastigheter i syfte att bli ekonomiskt fri. Men den vanligaste metoden för att bli ekonomiskt oberoende bygger nog trots allt på eget sparande och konventionella aktieinvesteringar.

Din förmåga att spara är därför viktigt, men det finns andra viktiga faktorer som påverkar din möjlighet att i framtiden få äga din egna tid och uppnå ekonomiskt oberoende. Här är några:

- Riskvillighet.

- Förmåga att bryta mot samhällets konventioner.

- Kunskap och förmåga att nyttja svenska samhällets möjligheter.

- Förmågan att metodiskt sträva mot avlägsna mål.

- Förmågan att skapa inkomster som ekonomiskt fri.

- Att kunna forma livet så att allt inte blir en jobbig sparresa med massa uppoffringar.

- Möjligheten att skapa en gemensam målbild kring livet som fri inom ett förhållande eller familj.

Det ska vara roligt

En annan viktig del är att du, eller ni om ni är en familj, kan förstå att sparande inte bara handlar om att avstå. De mest framgångsrika spararna ställer om livet så att de minskar sitt behov av pengar och inköp utan att livskvalitén påverkas.

Det handlar lika mycket om resan som om målet.

Ekonomiskt fri – Svenska förhållanden

Vårt välfärdssamhälle gör det sannolikt enklare att göra sig ekonomiskt oberoende – åtminstone om du kan tänka dig att leva enkelt – jämfört med amerikanska förhållanden.

Amerikanska pensionärer måste bekosta sjukvård, vilket vi inte behöver. Vi har dessutom ett pensionssystem som omfattar den som tar tidig pension.

De simuleringar jag gjort – och annan statistik – pekar på att det går att investera på den Svenska börsen och räkna enligt fyraprocentsregeln. Kanske går det, givet vårt samhälle att höja uttaget något.

5% innebär att man ska ha en förmögenhet på 20 ggr årskostnaden för att anse sig ekonomiskt fri.

Vi tar några exempel på vår familj för att se hur vi kan använda vår nya kunskap:

- Årliga utgift: 25 000 kr x 12 = 300 000 kr per år.

- 6000 i barnbidrag x 12 = 72 000 kr

- Efter barnbidrag behövs 228 000 kr.

- 228 000 x 25 = 5 700 000 kronor.

- Med 5% uttagskvot får vi i stället 4 500 000 kr i kapitalbehov.

Samma beräkning med 20 000 kronor i månadsutgifter ger riktigt intressanta siffror: 4 200 000 respektive 3 360 000 kronor.

Att aktivt öka takten för att bli ekonomiskt fri snabbare

Du kan förbättra din kalkyl som anger när du är ekonomiskt oberoende på två sätt. Dels kan du spara mer nu, eller så kan du styra livet så att uttagen är små när du är lämnar arbetslivet och använder dig av din ekonomiska frihet.

Gärna kombinerar du båda metoderna.

Hög flexibilitet på utgiftssidan när man lever på sitt kapital gör det möjligt att ta större risk och då går det också att använda sig av lite andra uttagsregler.

Pensionssystemet

Det går inte att bortse från svenska pensionssystemet om man vill hitta rätt tillfälle att ge upp arbetslivet. Frågan är bara hur vi ska se på den.

Vi har valt använda minpension.se för våra kalkyler. Där går numera att välja avbrott i inbetalningarna.

På så sätt kan du se hur det slår i framtida din pension genom att sluta jobba vid ett givet datum.

Ju äldre man är ju viktigare och relevant är det att ta med pensionen i kalkylen.

Din frihets fiender – Bundet kapital och höga fasta kostnader

Om du inte jobbar och har eget kapital så finns det massor av möjligheter. Tid och pengar finns, vilket gör att den som är ekonomiskt fri ofta kan leva bra på mindre än vi tror.

Men få kommer i ett så bra läge att dom faktiskt är ekonomiskt fria utan några begränsningar.

Ett inköp av en BMW 535, hus samt sommarstuga gör för de flesta att friheten brinner inne.

Det binder kapital som behövs för att generera inkomst att leva på.

Just att kapitalet är låst, kanske i tillgångar som i sig driver kostnader, gör att de flesta aldrig kan använda förmögenheten som finns i exempelvis hus och lägenheter i sin kalkyl.

Därför skrattar nog många åt tanken och räkneexemplen i det här inlägget.

Att försörja en fyrbarnsfamilj på dryga tre miljoner kronor i total förmögenhet! Omöjligt!

Visst ligger det något i det. Men det är också att börja i fel ända. Om du vill göra dig ekonomiskt fri så ska du prioritera det och naturligtvis utnyttja de möjligheter som finns.

Det gjorde vi när vi köpte vår gård i Småland och sålde av bilar, hus och husvagnar.

Våra erfarenheter av att leva som ekonomiskt fria

Vi slutade våra jobb, flyttade ner till en gård i Småland och levde på vårt kapital. Det gjorde vi under två år.

Vi kunde fortsatt vårt liv där vi var. Kalkylen hade mått bra av några påhopp då och då med lönearbete, men den gick i det stora hela i hop sig.

Det till trots: Nu är vi tillbaka i storstadsliv och arbete igen.

Vad har vi lärt oss?

Myten om arbetslivet som skit och det fria livet som ikoniskt är för onyanserat

Många som söker ekonomisk frihet och oberoende är välutbildade och högpresterande människor som är etablerade på arbetsmarknaden.

Jag har träffat civilingenjörer, läkare och advokater under mina år som bloggare. Själv har jag cirka åtta års högskolestudier bakom mig.

Tror du att de, eller jag, alla kommer blomstra som bullbakande hemmamän/fruar?

Svaret är nej!

Tror du att det är bra råd att rekommendera människor att sluta jobba och ägna sig åt lågavlönade – eller kanske oavlönade – sysslor stället?

Nje. Mig passar det inte alls och jag råder ingen annan att göra det heller.

Tror du att din känsla av sammanhang självklart ökar om du slutar jobb och inte längre har vare sig kunder eller arbetskamrater?

Nej, det är inte vår erfarenhet.

Dessutom, som lök på laxen: Livet som oavlönad blir vardag det också.

Man är den man är – ekonomiskt oberoende ändrar inte det

Ekonomiskt oberoende är ett verktyg för den som vill göra något annat i sitt liv. Det är ett fantastiskt verktyg med många fördelar.

Men att inte kunna tänka sig att jobba är en stor begränsning. Med lite otur är det en begränsning som är helt mot din natur. Det kan också göra det svårt att ta del av en del av det goda som vårt samhälle erbjuder.

Det är utifrån de här lärdomarna som jag numera intresserar mig för livsstilsdesign, en ansats där vi söker en lösning som är specialanpassad för dig, istället för att ta en färdig lösning som FIRE i någon mån är.

Att få ett avbrott i vardagen är fantastiskt

Som vi var inne på tidigare så är det kanske inte nödvändigt att helt sluta jobba för evigt för att kunna dra nytta av friheten som pengar ger.

Vi marknadsför gärna ett sabbatsår, eller två, som ett mycket bra alternativ.

Mycket för att det är möjligt att åstadkomma inom kortare tidsperioder. Men också för att vi inte tror att det är nödvändigt eller önskvärt att helt sluta jobba för evig tid.

Vem är jag att prata om det här med ekonomisk frihet

Det här var från början en blogg om ekonomisk frihet. Inte i allmänna termer utan mer specifikt så skrev jag om vår familjs resa mot ekonomiskt oberoende och ett liv utanför ekorrhjulet.

Det var en resa som hade någon sorts höjdpunkt i att vi slutade jobba till midsommar 2017 och flyttade oss, en familj med fyra barn, till en gård i Småland.

Numera, 2024, så är vi tillbaka i arbetslivet i Stockholm. Om du vill få en översikt över vad vi gjort, och vilka förändringar det inneburit för vår familj, så hittar du det här.

Med det så tycker jag att jag kan hävda att jag, och hela min familj, har genomgått alla faser i jakten på ekonomisk frihet och jakten på att äga vår egna tid. Förhoppningsvis så kan jag även förmedla det vi lärt i texten ovan.

Snabba frågor och svar

Hur mycket kapital behövs för att man ska vara ekonomiskt fri eller ekonomiskt oberoende?

Det finns en tumregel som säger att om du har 300 gånger ditt månadsbehov av pengar så kan du leva minst 30 år på ditt kapital. Resonemanget bygger på fyraprocentsregeln.

Hur gör jag lättast en kalkyl för när jag kan vara ekonomiskt fri?

Det som avgör det är din sparkvot, alltså relationen mellan hur mycket du sparar i relation till hur du mycket du gör av med. Med en sparkvot kring 50%, du sparar då hälften av din lön, så tar det 15-20 år att bli ekonomiskt fri.

Kan man bli ekonomiskt fri genom sparande?

Det beror lite på vad vi menar. Du bör söka rimlig avkastning på ditt sparande genom exempelvis investering i aktiefonder. Men det krävs inte att du gör något klipp för att du ska kunna göra dig oberoende genom sparande.

För den som kan spara 50% av sin lön så tar det mellan 15-20 år att bli ekonomiskt fri.

Är utdelningsaktier bästa investeringen då man vill bli ekonomiskt fri?

Utdelningsinvestering är ett mycket bra sätt att förvalta sitt kapital, men det är inte överlägset någon annan investeringsform. Dessutom är begreppet utdelningsinvestering inte något väldefinierat sätt att investera vilket gör att olika människor läser in olika saker i begreppet.

Största ”fallgropen” med utdelningsinvestering är nog att man jagar höga utdelningar utan att beakta hur företaget bakom går och mår.

Hur blir man ekonomiskt fri och oberoende?

Det finns ett sätt som är relativt säkert, tillgängligt för majoriteten och som inte kräver tillgång till annat kapital än det du har. Det heter spara.

Finns det en definition av ekonomiskt fri?

När man kan leva på avkastningen av sitt kapital, på ett sätt som gör att kapitalet inte sjunker samman på grund av inflation eller tillfälliga nedgångar på börsen, så anser nog många att man är ekonomiskt fri, eller ekonomiskt oberoende. Det är inget som sker oberoende av de utgifter man ser framåt, så även utgiftssidan är en del i definitionen.

Lär dig mer

Läs gärna på om det svenska pensionssystemet. För det finns två utmärkta böcker: Planera pensionsuttagen rätt och Så här får du ett rikt liv som pensionär.

Här kan du läsa om hur vi upplevde det att leva på vårt kapital när börsen gick ned kraftigt under slutet av 2018.

Hitta svenska ekonomipoddar i vår sammanställning.

Tack för en fin redogörelse, jag behöver nog läsa den ett par gånger till för att förstå 🙂 Låter så fint, ekonomisk fri.

Visst låter det fint. Läs och begrunda hur många gånger du vill.

En sak jag alltid undrar är hur ni som siktar på det här ser på ert ansvar mot det gemensamma? Om ni ska få gratis sjukvård, förmånliga pensioner, gå på biblioteket och muséer m.m. samtidigt som ni inte arbetar och betalar skatt och dessutom konsumerar mindre, då bygger ju det på att alla andra arbetar ännu mer och längre? Dessutom vill ni investera pengar i aktier, och för att det ska ge avkastning så måste bolagen gå bra, d.v.s. de måste sälja och någon (annan) måste köpa och konsumera. Vad har ni för ansvar mot kollektivet i det här?

http://www.mrmoneymustache.com/2012/04/09/what-if-everyone-became-frugal/

Många av oss ser det lite så här!

Vi betalar trots allt väldigt många skatter! För att ta några. Avkastningsskatt, fastighetsskatt, bränsleskatt, bilskatt, tobaksskatt, alkoholskatt, matmoms, vanlig moms, mm.

Ha, jag kom att tänka på den också. Men jag valde faktiskt att svara som jag gjorde då jag tycker frågan är märklig i sig. Det handlar ju om människovärde och den fria rätten att välja. Kvinnor ska få välja att göra abort. Vi har rätten att röka, supa och äta ihjäl oss. Vi har rätten att inte skaffa barn, alt. skaffa barn. Vi kan välja utbildning fritt.

Men om vi säger att vi inte vill handla prylar, privatleasar bilar och jobba med skitjobb!? Ja då jävlar pajar samhället som vi känner det!

Med all respekt Tant Sviskon så är det en märklig fråga. Jag är ju jag. Jag har rätten till mig själv och jag är inte kollektivets eller kungens ägodel. Det är på något vis grunden i vårt samhälle. Jag är också en del i samhället. Både jag och min sambo har dessutom börjat vårt liv på 0 kronor. Jag har inte ärvt eller vunnit en spänn!

Så att jag skulle ha något produktions och konsumtionsansvar köper jag inte alls. Fundera en stud på hur löjligt det låter och återkom gärna!

Jag har läst inlägget i länken och jag tycker kanske inte riktigt att det svarar på mina funderingar. Något produktions- och konsumtionsansvar tycker jag inte alls att man har, jag är väldigt intresserad av frivillig enkelhet och tror att det nuvarande samhället är ohållbart. Jag ser väldigt gärna ett samhälle där vi är överens om att dra ner våra krav, vår konsumtion och vår arbetstid. Mina funderingar, som inte alls är så väldigt utmejslade, handlar till stor del om att det för mig framstår som oetiskt att planera att sko sig på ett system som man tycker är ohållbart och dumt. Sedan handlar det också om att jag tycker att man har en väldigt snäv och individualistisk blick (vilket jag naturligtvis inte påstår att man inte har rätt till, men jag har samma rätt att tycka att det är en livssyn som jag inte delar). Det är väldigt stort fokus på att kunna betala sina personliga utgifter, och samtidigt utnyttja det faktum att vi har väldigt stora gemensamma investeringar i Sverige. Jag har aldrig sett någon fundera på hur mycket av den gemensamma kakan som man är skyldig att bidra till om man nu vill vara med och äta upp den (och det verkar alla sparsamma bloggare oerhört pigga på).

Det finns en hel del intressant i ditt inlägg som jag gärna pratar om, men det riskerar att ta bort fokus på det som jag tycker är intressantast och som jag triggar på.

Du pratar om att vi ska bidra till den gemensamma kakan. Vad är det och hur gör vi det? På vilket sätt gynnar jag det allmänna mer om jag jobbar med att skriva ekonomiska rapporter än jag är hemma med mina barn? Vad har jag för åttagande mot ”Sverige” som jag inte tar?

Jag tänker nog krasst ekonomiskt. Staten behöver inkomster för att betala för de gemensamma utgifterna. Om du drastiskt drar ner din konsumtion och slutar arbeta och betala skatt sisådär en 20 år i förväg mot vad du faktiskt skulle kunna så betalar du ju inte för din andel av de gemensamma utgifterna? Du vill äta av vår gemensamma kaka, men du betalar ingenting för inköp av ingredienserna. Jag tror säkert att Sverige kan bära dig (och kanske alla andra som har intresse/förmåga att göra de ekonomiska dispositioner som krävs), men jag blir ändå nyfiken på hur man funderar i det moraliska i det.

Tant Sviskon,

Rent moraliskt ser jag inte att jag, eller någon annan, har en specifik intjäningsplikt till staten eller vårat gemensamma. Jag tycker till och med att det är skrämmande att se människor på det viset. Det finns regimer där man förbjuder medborgare att flytta och välja fritt eftersom man ser individer som del i ett kollektiv. Vi är inte där! Vi vill inte vara där!

Inlägget handlar om hur vi kan tänka om vi vill leva på våra egna pengar och den pension vi har rätt till. I mitt fall tänker jag tillbringa tid med mina barn. Andra har gjort andra val och exempelvis inte skaffat barn utan jobbar och håvar in pengar i stället. Ska dom tvångsskattas för dom inte har någon avkomma som genererar pensionspengar? Så kan vi ju inte ha det! Jag tycker du startat diskussionen i fel ände.

Det finns ytterligare en aspekt i detta. Det krasst ekonomiska. Vem har valt det synsättet? Vem säger att ekonomin ska styra våra liv? Vad säger att mitt bidrag till samhället blir mindre om jag tar hand om fyra barn, bloggar och skriver barnböcker, jämfört med om jag står och säljer mobiltelefoner i en galleria?

Jag tror att du gör dig själv en björntjänst genom att begränsa ditt eget handlingsutrymme utifrån en föreställning om moraliskt korrekta handlingar på dessa områden. Vårt samhälle bygger på frihet inom de ramar och regler vi gemensamt sätter upp för oss. Samhällen med arbetsplikt eller konsumtionsplikt är en het annan typ av (skrämmande) samhällen.

Jag har svårt att se att någon i denna sfär är ute efter att snylta på samhället utan att bidra på det sätt vi gemensamt har kommit fram till. Skattesystemet bygger på ett visst beteende när det gäller människors arbetskraftsdeltagande, men det implicerar inte i sig en viss arbetsmoral. Ändras människors beteenden på ett avgörande sätt behöver också skattesystemet justeras. Men det är ju något vi tar ett gemensamt ansvar för via de politiska församlingarna. Det är ju inget var och en av oss i vårt dagliga liv behöver vare sig upprätthålla eller undergräva genom att arbeta eller inte arbeta.

Själv ser jag fram emot bl.a. återinförd fastighetsskatt och en högre generell moms kombinerat med sänkt skatt på arbete. Det skulle innebära att jag betalade mer skatt än i dag, men jag tror att det vore bra för samhället och ekonomin eftersom det skulle öka effektiviteten i skattesystemet och skapa rätt incitament. Finns det något moraliskt i detta? Tror inte det.

Ett väldigt bra svar. Jag håller helt med.

Tänkte också på den posten av mmm, Kalle56! Håller även med dig Onkel Tom att den fria rätten att välja måste värderas högre.

Tant Sviskon något du kan trösta dig med angående skatten, är ju att många som siktar på ekonomiskt oberoende har en högre inkomst än medelsvensson. Till följd av vår progressiva beskattning har även dessa personer betalt in en hel del skatt under sina yrkesverksamma år 🙂

Det kanske skulle vara motiverat att tillägga att den så vanliga SWR på 4% är baserad på 50/50 mellan aktier, räntor.

Ekonomiskribenter tror ju aldrig deras läsare klarar av några komplicerade svar, så därför gör man grova förenklingar av forskningsrön!

Nja, jag är inte säker på att jag helt förstår kommentaren. Det kan mycket väl vara så att vissa av de analyser som gjorts byggt på en mix som du säger men jag vet inte om man kan dra för långtgående slutsatser utifrån det. En 50-50 mix aktier-räntor är nog något mindre volatil men något sämre när inflationen är hög. Sett över längre tid, typ sista 50 åren har båda sakerna ”drabbat” portföljen. Det går liksom inte att komma ifrån. Det enda som jag sett som faktiskt gör skillnad är att man skyddar förmögenheten i ett tidigt skede då ett kraftigt börsfall nästan kan radera den pengahög man byggt upp.Då ska man inte plocka pengar därifrån.

http://jlcollinsnh.com/2012/12/07/stocks-part-xiii-withdrawal-rates-how-much-can-i-spend-anyway/

Här finns det fakta om någon vill gräva ner sig lite.?

Tack, det var en kanonlänk. Jag har läst en väldigt utförlig länk på SeekingAlpha som jag tyvärr inte hittar nu där man undersökte vilka scenarion som var värst för portföljen. Hög inflation dödar! Krascher, så som 2007-2008 gör också mycket, men är rätt ok om man har en andel, typ ett års omkostnader i kontanter som man kan ta av när portföljvärdet sjunker.

Collins nämner ju att man kan gå så högt som 7% om man är flexibel och har en god andel aktier. I vårt fall skulle det innebära så låga nivåer som 2,4 MSEK (20 000 kr/mån i utgifter som jag räknade på i inlägget). Över långa tidsperioder har vi haft 10-12% avkastning per år på aktier och då kan man lätt ta ut 7% och komma ut på plus. Men vi vet ju inget om framtiden.

?

7% var ju också vad Warren Buffett hävdade när han lämnade Graham och åkte hem för att aldrig jobba mer som han hade tänkt sig som 26 åring! ☺

Nu vart det inte riktigt så för Warren, utan det vart då han började sitt arbete och jobbar än idag som 85 åring! ☺

Ok, det hade jag inte hört. Kul!

Här är ett svenskt läsvärt inlägg: http://cornucopia.cornubot.se/2009/06/leva-pa-kapital.html

”Jag har räknat lite på egen hand och kommit fram till samma resultat som amerikanerna. Det är lika bra att ta ut pensionen så tidigt som möjligt om man har en förmögenhet man lever på.”

Kan du utveckla det där?

Sure can! Om du har behov av 20 000 kronor i månaden och pensionen vid 65 år är 17 500 så ska du inte sluta jobba. Då kan du jobba ett par år till och få ut 20 000 kr/mån för att sedan växla över i ett belopp som ligger nära 20 000 kr/månad i pension. Om du har behov av pengarna och jobbar så kommer du ut på bästa sätt så här.

Men om du inte behöver pengarna och inte jobbar så ska du ta ut din pension vid 61 års ålder (så fort du kan). Då får du förmodligen kring 11 500 kr/mån i stället. Skälet är att om du dör vid 75 så har du fått ut mer pension om du tog lite vid 61 än mycket vid 68. I det här exemplet så måste du nog leva upp mot 80 för att komma ifatt.

Slutsatsen är att den som räknar med att leva på egna pengar ska ta ut pension från samhället så snart möjlighet ges om du inte vet att du blir väldigt gammal.

Tror att det ligger vid ca 83 år men då har man inte räknat med den eventuella avkastning man kan få på uttagna pengar mellan 61-65.

Nu verkar det nog högst troligt att vi inte kommer att kunna ta ut någon allmän pension fram till en tidpunkt när vi säkert är borta!?

Jag räknade upp till 75 och då vinner 61 som start alla gånger. Utan kalkylerad avkastning på uttaget.

”…om du inte vet att du blir väldigt gammal.”

Problemet är ju att det kan ingen av oss veta.

Jag undrar därför om det inte finns en poäng i att se den allmänna pensionen som den mest säkra inkomsten. Detta eftersom staten står som garant, och staten har en större förmåga än någon annan aktör (till och med vi själva) att garantera en inkomst med en lång tidshorisont. Jämför diskussionen i USA om livränta (annuity) och social security.

Det väsentliga är egentligen inte om du behöver pengarna från den allmänna pensionen när du är 60-årsåldern (när du fortfarande har möjlighet att skaffa dig inkomst via arbete om besparingarna tryter), utan om du behöver dem i en mycket högre ålder då du inte är arbetsför och då det verkligen kan bli problem om dina egna pengar inte kan täcka upp för mellanskillnaden om den lägre pension som ett tidigt pensionsuttag leder till visar sig vara för låg. I det senare fallet är du mer betjänt av en högre säker pension garanterad av staten.

Jag har ingen tvärsäker syn på detta men vill föra in denna aspekt som jag tror kan vara viktiga för oss och höra vad ni andra säger.

Jag vet att det finns de som viftar bort frågan med att staten inte går att lita på. Själv kan jag inte riktigt se det som ett seriöst argument.

Jag undrar också om man verkligen bör sträva efter att maximera uttaget av den den allmänna pensionen till priset av en mer osäker ålderdom ifall man skulle leva längre än man hade räknat med.

Det är nog väldigt individuellt hur man ser på det här.

Min morfar levde under 3 århundraden!

Född 1899. När jag åkte ner till honom, för att gratulera på 100 år dagen, frågade jag. Det måste endå vara roligt att fylla 100?

Ja du, sa han, dom sista 15 åren kunde nog kvitta!

Då bodde han ändå hemma med sin son till han var 101 och var kristallklar i huvudet!

Jag satsar på det och inriktar mig på att ge järnet till 85!?

Jag är inte säker på att jag förstår. Om du har ett belopp X och börjar ta ut pension från staten så har du vid säg 75 fått Y kronor. Det du levt för har du tagit av X och du har då X’ kvar. Din förmögenhet uppgår då vid 75 till X’ + Y.

Om du skiter i att ta ut några pengar från staten innan 75 så har du X`vid 75 vilket är mindre än i exemplet ovan. Att du sedan får ut ditt Y efter 75 förändrar ju inget i sak, vi måste ju titta på totalen över uttagstiden. Så då handlar det hela om när man börjar tjäna på att ha fördröjt sitt uttag, eller hur tänker du? Om jag tolkar dig rätt så verkar du tänka att pengarna tagit slut och det då är bra att staten kickar in med pengar. Men du har ju fått Y, det är ju så att du till och med kan ligga bättre till vid 75 än med ett annat upplägg.

Så, om jag förstår dig rätt så maximerar jag uttaget från pensionssystemet och spar pengarna. Då ser jag inte att det skulle addera någon speciell risk.

Allt är ju ett spel om hur gamla vi blir. Om vi inte räknar med att vi kan få någon avkastning på det kapital vi tagit ut ur systemet börjar totalsumman vi fått ut att minska efter cirka 83.

Blir vi 100 är det ett klart minus men om vi skulle hamna på ett trygghetsboende efter 85 så är det ju dom som kommer att ta ut en högre avgift av oss och våran misär kommer att vara oförändrad!

Min tanke bygger på det faktum att statens pengar är säkrare än dina egna. Staten är den enskilt tryggaste garanten som finns (även om jag inte skulle drömma om att sätta all min lit till staten…). Det kan alltid skita sig med dina egna pengar. Den risken är betydligt mindre för staten. Därför kan det finnas en poäng i att ha en tillräckligt stor fordran på staten i form av allmän pension för att undvika ”longevity risk”. För att minska den risken så betalar man med risken att dö innan man har gått brake even och lämna pengar kvar på bordet.

Ett exempel. Tänk dig att du vid 65 får en livsvarig allmän pension som täcker 80-100% av dina beräknade omkostnader (jag kan även se stora fördelar att ta ut tjänstepensionen livsvarigt om det bidrar till en stabilare grund). Mellanskillnaden och/eller marginaler täcker du med dina besparingar så att du når 100-120%. Antag att du genom att skjuta upp pensionsuttaget (och i ställer leva på dina besparingar) till 70 får en allmän pension som täcker 100-120%. Du har då köpt en livsvarigt högre pension av staten genom att leva på dina besparingar några extra år (i USA hade du förmodligen köpt en life annuity, men sådana finns ju inte här i landet). Detta i ett läge när det kan ha betydelse för dig eftersom du har ganska tajta marginaler. Har man inte sådana tajta marginaler (säg att pensionen täcker 140% från 65) så ser jag ingen anledning att fördröja uttaget.

Ser du någon logik i resonemanget? (Jag är i det här påverkad av det Wade Pfau och Dirk Cotton skrivit på sina bloggar och i artiklar.)

Hittade en artikel av just Dirk Cotton där jag tycker han förklarar rätt bra:

”It really all boils down to whether you view Social Security retirement benefits as insurance against a very poor financial outcome or you view it as a game you are trying to win against the Federal government. But, be forewarned that the government doesn’t care who wins and that you generally ”win” when you claim early by not living long.

/…/

Retiring early often means that you will need to live completely off retirement savings until Social Security benefits kick in, unless you are lucky enough to have a pension. That may put pressure on your retirement plan, unless you are quite wealthy, to claim benefits sooner than you otherwise would and to forgo the most effective longevity insurance available.”

http://www.theretirementcafe.com/2015/07/early-retirement-and-social-security.html

Jag förstår vad du menar nu. Tack för ett intressant bidrag och vinkling.

Det är risk för att mitt svar blir långt 🙂

Så här har jag förstått det hela. Det finns två vyer.

1) Du anser dig ekonomiskt fri och slutar jobba. Du ska leva på dina besparingar. Lyckas du med det här så är din förmögenhet intakt, den växer minst med inflationen, och riskerna minskar faktiskt med tid. Dels för att du hinner få både uppgångar och nedgångar i portföljvärde, dels för att du har allt kortare tid att leva. I det fallet är ju pension ett tillskott som gör saker och ting ännu bättre. Risken att du lever länge är i praktiken inget problem.

2) Efter du deklarerat dig finansiellt fri så börjar motvinden. Portföljen tappar mycket värde tidigt. Då konsumerar man stor del av värdet, det är hög inflation under lång tid. Eller kanske överspenderar bara. I det här läget är det en resa i fattigdom. Att ta ut pension tidigt kan kanske vara bra en stund men bidrar naturligtvis över tid till att livsinkomsterna minskar ytterligare.

Tror man på 1) så är risken liten att ta ut pension. Pengar här och nu slår pengar i morgon och den eventuella uppsida du kan få om du lever länge ger ingen skillnd. Du dör rik ändå. 2) är nog ett vanligare scenario än man tror. Då är det ju ett taskigt läge och man gör kanske bäst i att försöka skava sig fram några år innan man tar ut pension. I USA finns ju heller inga andra socialnät.

Vi tangerar själva grundproblemet i att sluta jobba tidigt. Pengar! Om jag slutar jobba vid 48, vilket jag nog inte tänkt göra helt, så kommer skillnaden vara enorm i livsinkomst jämfört med mina arbetskamrater som jobbar kvar. Vissa kanske till 67. Mina arbetskamrater kommer ha fyra till fem gånger så hög pension som jag.

Men jag tror jag kan skapa mig ett bättre liv än mina kamrater trots det och sköta min ekonomi. Vid 61 ska jag veta hur jag lyckas med det. Lyckas jag är pension bonus, annars får det nog bli extraknäck i Seniorjouren. 🙂

Jag har läst igenom länken och min tidigare kommentar är i högsta grad relevant. Det verkar som Theretirementcafe.com kör med traditionell pensionsrådgivning. Då är nog råden samma i Sverige som i USA. Jobba så länge det går. Men det är ett annat läge när man redan har ekonomin säkrad tycker jag, som jag också skrev tidigare.

Jag tror också att man får laga efter läge när möjligheten att börja ta ut pension infinner sig. Svårt om inte omöjligt att förutspå exakt hur det kommer att falla ut.

Jag tror att den bästa lösningen kan vara en mix av lagom mycket i pension och lagom mycket kvar i egna besparingar. Det får man kalibrera då. Men bra att tänka igenom olika scenarion i god tid innan.

Jag är mån om att med hög sannolikhet kunna klara mig själv ekonomiskt livet ut. Därför mån om att ha en tillräcklig livränta i form av allmän pension.

Apropå ha ekonomin säkrad. Det kan ju ingen av oss ha, även om vi har en SWR på under 3%, om tryggheten i första hand vilar på eget kapital och arbetsförmåga. Jag tror att man när man blir äldre behöver säkra andra stödben som allmän pension.

Dirk Cotton är nog inte nödvändigtvis inne på att man ska arbeta så länge det går. Han hade en bra genomgång av olika strategier för distribution av kapital som är lika applicerabar på tidig som sen pensionering. Men jag tror att han landar i fördelarna med ett golv i form av SS och life annuity. Detsamma gör tro jag även Darrow Kirkpatrick som gjort bra genomgångar av olika strategier (http://www.caniretireyet.com/).

Men som alltid: flexibilitet vinner. Vi kanske ses hos Seniorjouren!

Ett väldigt intressant inlägg och intressanta kommentarer. Själv skulle jag gå på alt 1 och därmed bara se inkomstpensionen som en bonus och ta ut denna så fort som möjligt.

Är man inne på alt 2 har man tagit en större risk men kan om möjligt sluta jobba tidigare. Men att förlita sig allt för mycket på inkomstpensionen låter inte jätte roligt!

När du har räknat på 4%. räknar du då frittkapital typ aktier/bankkonto/ pensionen eller räknar du in bostad i dessa? För gör man detta måste man ju troligen sälja bostaden för att lösa upp kapital!

Men den som inte vågar att ta klivet ut kommer alltid att ångra sig så testa, funkar detta inte så börja jobba igen!

Tack, jag håller dessutom med om att kommentarerna i det här inlägget bidrar rejält till min del.

Jag gjorde inget kokboksrecept utan svamlade ju runt kring kapitalbindning mm. Det fanns flera skäl till det. Dels var det inte syftet med inlägget, dels finns det lite för många ”det beror på”. Så hur bostaden passar in är svårt. Jag ser två extrema varianter:

1) Avbetalt hus som man vill bo i för evigt, på liten ort. => Då skulle jag helt bortse från husets värde i beräkningarna av tillgångar.

2) Attraktiv bostad i storstad som man har för avsikt att sälja i närtid för att bosätta sig enklare => Då skulle jag räkna med det beloppet jag har som eget kapital i bostaden.

Så bostaden ska vara med i kalkylen om det är en del av tillgängligt kapital, annars inte.

Håller helt med dig i definitionen!

I 1. får man nöja sig med att ett avbetalt hus minskar utgiftsnivån.

Så har det alltid varit för oss på landsbygden! Boende är konsumtion, precis som en bil.

Japp. Håller med.

Synen på konsumtion som medborgerlig plikt är så sjuk. Ett självbedrägeri av globala mått, ett narrativ som helt verkar ha tagits upp av alla samhällsgrupper, men främst kanske de lägre. Ju mer jag konsumerar desto mer måste andra arbeta för att producera och desto mer fysiska och ändliga resurser går åt. För mig som konsumerar kostar det fiat-pengar, dvs valuta som skapas ur tomma intet. Har jag dessutom lånat upp pengarna så har jag skuldsatt framtiden. Och javisstja, lån är redan inbakat i vartenda skapad krona, dollar och euro från början. Förklara för mig hur konsumtionen gagnar samhället för jag kan inte för mitt liv begripa det?

Att byta varor och tjänster är grundläggande behov som när det fungerar väl gynnar samhället och oss alla. Att sträva efter en viss nivå av konsumtion är helt obegripligt. Håller med.

Ett jätteintressant ämne och lite svårt att få grepp om. Ska man räkna med inkomstpensionen och ppm när man räknar ut hur mycket man behöver för att gå i pension? När jag går in på minpension.se och kollar siffrorna där så har jag och min man tillsammans över 4 Mkr i allmän pension + tjänstepension. Eller ska man bara räkna eget sparande? Hur tänker ni och vad räknar ni in?

Hur gamla är ni Eva?

48 och 52

Jag för min del väljer att ta med tjänstepensioner efter att jag multiplicerat dom med 0.7. Tar inte med statens pensionsskuld till mig inklusive ppm.

Många har ju idag en frivillig löneväxling till tjänstepensioner utöver vad kollektivavtalen ger, vore konstigt att inte ta med dessa!

IPS åker med, även den multiplicerat med 0.7.

0.7 för att det blir enklare om allt kapital är skattat och klart!

Kalle, du tänker som jag. Men jag viktar inte beloppen. Men det är ett smart tips.

Statens pensionsskuld till mig, väljer jag att se som en minskning på utgiftsnivån om och när den kommer.

Då är ni bara några år äldre än vi är och har kanske viss pension inom räckhåll, samtidigt som det är en rejäl bit kvar på livet.

Jag tänker ungefär så här då. Jag bortser från början från pensionen. Säg att ni har utgifter på 15 000 kronor per månad och vill ligga kvar på det beloppet. Det är 240 000 kr som ger 3 600 000 alt. 4 500 000 kronor med SWR på 5% alt. 4%.

Säg sedan att ni har 2 000 000 kronor som ni kan ha som grund, det vi ser som disponibelt belopp som vi använder för våra beräkningarna. Då ser det ut att saknas 2 000 000 kronor ungefär (mellan 3,6 och 4,5 MSEK) för att ni ska kunna säga att ni är ekonomiskt fria. Där skulle jag väga in tjänstepensionens belopp om den går att få ut relativt tidigt från 55 alt. 58 års ålder. I ert fall skulle jag tror att det är i storleksordningen 2 MSEK.

Dom två sista 2 MSEK är oskattade så det haltar lite men det ger er en fingervisning om att det nog inte är omöjligt för er att runda av arbetslivet, men det inte blir i sus och dus. Om ni har 3 MSEK i disponibel förmögenhet nu så kan ni kanske räkna med pensionen lite mer som bonus.

Det ni måste göra själva är att skapa er superkoll på er privatekonomi så ni vet hur ni kan jobba med månadsekonomin om ni är sugna. Klassiska trick är ju att man lever ett par år i lågkostnadsländer för att göra ekvationen bättre om det är på gränsen. I dagsläget är det exempelvis möjligt att ta ut tjänstepensionen skattefritt i Portugal vilket gör all skillnad i världen.

Tyvärr kan jag inte ge så mycket bättre svar än så här. Om mina antaganden är någorlunda riktiga och ni vill göra något annat så verkar det med vanliga sätt att räkna vara möjligt. Kanske ett års hårdsparande kan vara det som gör att det tippar över så ni känner er bekväma.

Tack för ditt svar. Det var verkligen tänkvärt. Vi har inte tänkt gå i pension ännu och troligen inte förrän vid 61 år men vårat problem är nog just det disponibla beloppet. Vi har inte så mycket sparat förutom privat pensionssparande som vi inte får ut förrän tidigast vid 55 år. Räknar med att ha 1 Mkr i aktier/fonder om 5 år eftersom vi kan spara mera nu när barnen flyttat hemifrån. Om vi säljer vårat hus kan vi nog också där få ut en vinst efter att vi ordnat annat boende (downshiftat). Jag var mest nyfiken på hur man kan tänka och räkna. Om målet är 6 Mkr och vi nu har ca 5 Mkr inklusive allmän pension/ppm/tjänstepension/privat sparande så är vi ju snart i hamn 🙂 Men det är visst inte så enkelt, tyvärr! Bara att spara vidare med andra ord.

Skulle rekommendera dig den på nätet gratis pdf boken ”Dags att lämna ekorrhjulet! Ett enklare och bättre liv ”

av Eric Hartvig

Hur du halverar tiden till ekonomiskt oberoende!

Det låter ju som om ni skulle kunna ge er tidigare, men det beror ju på lite hur mycket ni gör av med i pengaväg.

Vilken intressant diskussion. Här är en Eva till som funderar. Vi har 7Mkr totalt inkl inkomstpension men har svårt att se att det skulle räcka att leva på. Vi är några år äldre 52+56 så en av oss skulle kunna ta ut tjänstepension redan nu. Vi siktar på utgifter kring 25000 kr/månad och skulle då behöva 7,5 Mkr. Jag har svårt att få ihop det här med fritt kapital och pension och relationen mellan dessa.

Hej Eva,

Vad är din fundering? Vad säger pensionsmyndighetens simulering?

Hej igen! Min fundering är liknande den som Eva skriver ovan. Vi har idag ca 7Mkr totalt inklusive pension och det är ju sjukt mycket pengar i min värld, men……räcker det till? Vi vill sluta jobba om 5 år dvs 2024 och då vill vi kunna ta ut 25000kr/månad. Hur räknar man på det? Vilka frågor ska man ställa? Räcker pengarna hela livet ut? Jag tror att jag kan få hjälp av minpension.se att räkna men det är svårt att veta hur man ska ställa in uttagstiderna. Jag ställde in 0 inkomst från 2024 och uttag av tjänstepension från 61 och i 10 år. Privat pension från 61 och 5 år och allmän pension från 65. Men har ingen aning om det är bästa sättet att dela upp pensionsuttagen. Men mitt mål var att det inte skulle vara under 20000 kr efter skatt något år när jag lägger ihop våra siffror och på det ska vi kunna ta ut 5000 kr från vår egen pengamaskin (enligt 4% regeln och ett kapital på 1500000kr som vi räknar med att ha 2024) Jätteroligt att läsa alla kommentarer, jag lär mig nåt nytt hela tiden. Tar gärna emot feedback och kommentarer på ovanstående resonemang.

Hej Eva,

Jag förstår inte riktigt faktiskt. Om ni har sju miljoner kronor och fulla pensioner så kan det väl inte vara några problem? Om du plockar 10 000 kronor i mån, säg att det är det som krävs från allmänpension till er önskade nivå, från 7 miljoner så kan du ta ut pengar 58 år. Då har jag bara räknat med att du sätter pengarna på sparkonto som ger er skydd för inflation.

Så det måste vara något som fattas i informationen ….

Jag tycker din ansats på minpension.se verkar tämligen vettig. Hur mycket pengar får du då från det du startar ditt uttag av tjänstepension och 10 år framåt?

Tack för att du svarar. De mesta av dessa pengar är bundna i pension och tjänstepension så de kan jag inte styra över. Det är det som gör det så svårt tycker jag. Man kan ju inte bara räkna 4% på hela summan och tro att det ska ordna sig. Pensionspengarna ska ju skattas också så det måste man ta hänsyn till. Jag ville nog bara diskutera hur man tänker kring 4% regeln och samtidigt tar med sina intjänade pensionspengar. Det är bara ca 10% av hela summan som är fritt kapital. Det verkar som om det är åren från 61 till 65 som är kritiska och där vi behöver ha ett kapital för att täcka för det. Vi får ju dessutom inte ta ut allmän pension förrän vid 64 år med de ändrade reglerna. Jag ändrade och ändrade dessa parametrar på minpension så att det inte skulle bli under 20000 kr tillsammans från 70 år och livslång men det innebar också att det blir ganska snålt några år i början.

Hej Eva,

Då är jag med. Har du läst min e-bok? Där pratar jag en hel del kring nivåer och upplägg?

Om jag förstår dig rätt så är ni två personer. Ni har cirka 700 000 kronor i besparingar. Och det är de vi har att räkna med? Ni tänker inte sälja något hus eller så?

Då har ni ju pensionen och kan rimligen ta ut cirka 30 000 kronor från ert kapital årligen, eller knappa 3000 kronor i månaden. Enligt fyraprocentsregeln räcker era sparpengar då rimligen 30 år eller mer.

Men jag är inte säker på att jag helt får alla summor att hänga samman.

Vill ni tillsammans ha ut 25 000 kronor efter skatt, eller före? Eller gäller det per person?

Hur mycket är ert samlade tjänstepensionssparande? Vad ger tjänstepensionen er om ni tar ut den 10 år med start 2024?

Har ni några andra tillgångar? Typ hus? Sommarstuga?

För tjänstepensioner brukar man inte räkna på fyraprocentsregeln om man inte vill behålla sitt kapital oförändrat, de flesta av oss bränner ju faktiskt av våra pensionspengar.

Jag har absolut läst din e-bok. Den var riktigt bra men lite svår att förstå alla siffror för mig så jag får väl erkänna att jag kanske skummade över när det blev för tekniskt. Gillar för övrigt din youtubekanal och tittar på varje inlägg du gör. Men nu till frågorna. Ja, vi är 2 personer som tillsammans vill ha 25000 kr/månad efter skatt att spendera. Ja, vi har ca 700000 kr men räknar med att det har dubblerats under dessa 5 år (sparar och amorterar mycket för att nå det målet) så då kan vi ta ut 5000 kr/månad från den pengamaskinen. När jag knappar in tjänstepensionsuttag i 10 år så blir summan 7300 respektive 6800 kr per månad före skatt och sen 0 kr (usch, usch, usch) efter 10 år. Känns läskigt och får mig att undra om man inte ska ta på livstid. Tänk om man lever till 100 år som min gammelmorfar. Vi har en gård som vi förmodligen kommer att sälja och göra en vinst men nånstans ska vi ju bo så törs inte riktigt räkna med det, men visst borde det frigöra kapital. Inga andra tillgångar.

Hej Eva,

Din tjänstepension tar ju slut efter 10 år, men vad har du för vanlig pension då?

Jo, det är sant. Jag har ju kollat på minpension att vi tillsammans kommer att få ca 25000 kr från allmäna pensionen efter 71 så det borde inte vara någon fara.

Då Eva skulle jag bara vilja förtydliga lite.

Ni går i pension vid 2024.

Då har ni en inkomst 2024-2025 – innan du kommer in i allmänna pensionssystemet. Vad är den?

Därefter har ni en högre gemensam inkomst från 2026 till 2034. Vad är den?

Efter 2034, när ni fyller 71, så har ni 25 000 kronor från allmänna pensionen. Och den bedömer ni ok. Men vilken uttagsstart har du räknat på då? Jag föreslår att du gör som jag tittat på i boken, räknar med att ta ut allmän pension så tidigt som möjligt, åtminstone i en av dina beräkningar.

Jag tycker det känns som du borde vara ganska nära vad du önskar utan att ens ta av kapitalet.

Det sägs att mer än 90% av de svenska löntagarna har tjänstepension – har inte du det?

Ingår den isåfall i de 1,5Mkr i ’pensionsparande’ på din sida ”Då har vi sparat ordnat i 1,5 år – Hur rika har vi blivit?”

Om du har tjänstepension som du inte redovisat ovan, så får man (än så länge) ta ut dessa from 55 års ålder – på minst 5 år.

I ditt fall skulle det innebära då du sagt att 48 skulle vara bra ålder att dra sig tillbaka endast behöver ha eget sparande för att täcka upp för tidsperioden 48-55, dvs 7 år! Under förutsättning att tjänstepensionen är tillräckligt stor: 20*12*7 = 1,7 Mkr efter skatt, dvs ca 2,4Mkr före skatt?

Nåväl, det kanske var ett något för stort belopp?

Men tjänstepensionen borde möjliggöra en tidigare hemgång från jobbet än det du redovisat ovan, alternativt minska risken ytterligare.

Hej Anonym,

Jag är nog på samma våglängd som du. I min redovisning av hur ”rika vi blivit” så har jag med tjänstepensionen. Jag kommer åt delar av den vid 55 års ålder.

Riktigt så enkelt som att jag behöver ta mig fram till 55 är det tyvärr inte. För jag får inte så jäkla bra pension från staten när tjänstepensionen är uttagen. Men vi pratar hela tiden om framtiden, som vi inte vet ett skit om, så säg att vi har 3 MSEK i kassan 2017 och 2 MSEK oskattat på pensionskontot så verkar det väl inte omöjligt va?

Intressanta kommentarer på ett viktigt område.

Detta teoretiska problem tycker jag enklast löses genom att alltid ha en liten marginal (i sin budget och genom att t ex tjäna pengar på hobbies eller annat som är kul). Räcker inte det kan man förstås anpassa konsumtionen.

Om man för sig själv sätter en absolut gräns om att inte tjäna några mer pengar över huvud taget och inte heller kan tänka sig att justera munnen efter matsäcken (dra ned kostnaderna vid börschkrasch osv) blir ju den teoretiska modellen extremt viktig.

Modellen är nog främst framtagen för de som faktiskt pensionerar sig, alltså äldre personer, i USA.

Problemet är att definiera vad marginal är när vi pratat om SWR mellan 3-7%. Det är en 2 ggrs skillnad i kapital i de två scenariona.

Det är inte heller säkert att det är så lätt att få extrainkomster. Samtidigt vill vi få någon egen tid i livet.

Intersting reading. Regarding SWR, how are you thinking about taxes while you withdraw money? In Sweden I assume a 4% gross withdrawal would next year be a maximum of 3.625% net withdrawal if you have an ISK account, and most likely less if you have some of your capital tied up in a VP-account.

I like always the concept of ”margin of safety” and have therefore not liked the whole SWR idea, which would not suit me the day we have two to three years (or more) of declining stock prices. Therefore I am much more inclined to work with dividends – AFTER tax. They need to be larger than my yearly cost of living; and naturally they need to be of sufficient quality (I.e. Not be lowered in any near future (5-10 years)). Then I have a SW (safe withdrawal) – in actual net cash amount. In addition I would still like to have one year cash buffer to whether any storm that might come in the stock market. Personally I do not dare to take a higher risk than this. Good luck to you all that dare to go with tighter margins!

Hej HNWIAAA and welcome!

Taxes are relevant of course and must be considered. I didn’t do any specific math on the ISK account but if I trust your calculation a SWR less than 4% should be used.

I am working on a post discussing living on dividends and an approach as yours for next weekend.There I will claim that dividends are return on capital which is required in all set-ups where you intend to live of your fortune. It is a way to get return on capital which doesn’t have to be the best way, nor the only way. And of course, if you strive to retire early you should consider other benifits in a dividend set-up as well.

There is always a risk that you will die poor if you don’t work till you die. There is also a risk that you die rich and have worked far too long. Doing that in northern Europe with the worlds most advanced social security system seems like a high risk to take. But I don’t have the answer.

I don’t have much of a life at the moment with four small kids and a hectic full time work. My work is not that rewarding. But we have a very nice income and are not in pain in any way where we are. How do you value a summer more then behind glas in an open office space assuring money enough in the future against going out now and live?

Väldigt intressant ämne! Jag gillar hur du jämför den amerikanska sidan av myntet med den svenska.

Du har räknat in barnbidrag i en del av din kalkyl. Hur tänker du kring dem? Har du räknat med ökade kostnader när barnen blir större?

Kul att du gillade inlägget. Vad kommentarer det blivit!

Barnbidrag om 6000 kronor är ju direkt kassaflöde in. Totalt 72 000 kronor om året. Att inte räkna det är ju väldigt märkligt, eller hur?

Kostnaderna framöver är en sak som är väldigt svåra att bedöma. Det är ett av skälen till att vi säger att vi ska ta några sabbatsår och räknar med att komma tillbaka till arbetslivet. Men vi vill inte handlar mer. Vi vill vara med barnen. Göra något för oss själva. Så vi ser väl inte några astronomiska kostnadsökningar framför oss.

Bra skrivet inlägg!

Tack!

Det är intressant att fundera kring olika modeller kring FI eller FIRE. Efter flera års sparande och en hög med f-ck you pengar har jag tagit steget över som konsult inom min bransch (sjukvård). Detta innebär att jag numera får in all min inkomst i mitt aktiebolag och sen bestämmer hur jag skall hantera dem. Jag jobbar numera enbart vardagar, inga nätter eller helger. Det kombinerat med att jag bestämmer själv har gjort att jag känner mig mycket lyckligare. Om jag skall vara helt ärlig mot mig själv så mår jag bäst av att arbeta lagom mycket. Hade jag varit ledig hela dagarna hade jag ”slösat” bort mina dagar. Det känns även bra att använda sina kunskaper till att hjälpa andra. Mitt mål är att nå FI inom ett par år men kommer vilja fortsätta jobba ett par dagar i veckan på mina villkor.

Det är intressant att läsa om dina funderingar och vad du hittar för upplägg med ditt framtida arbete. Om du börjar arbeta igen kan du säkert efter en tid förhandla dig till del av arbetet på distans?

Hej Hallar,

Det är många som uppfattar att ”köra eget” ger stort mervärde. Som icke invigd har jag svårt att relaterat till det samtidigt som jag förstår en del av argumenten väldigt väl.

Min framtida arbetsmarknad ser jag fram emot med stort intresse också faktiskt! 🙂