Snart står vi där! Pengarna är på kontot och livet som ekonomiskt fri ligger framför oss. Det känns som inget kan gå fel, eller?

Not: Det här inlägget är utvecklat och omarbetat i min ebok (som du får om du prenummererar på nyhetsbrevet).

Tanken i det här inlägget är att gå igenom och försöka kartlägga vilka risker som kan göra att vårt liv som ekonomiskt fria får ett slut i förtid. Inlägget är gjort i samarbete med en av bloggens läsare, Storugglan, som gett värdefull input samtidigt som han varit lite ”speaking partner” i jobbet. Det är också från Storugglans, och Kalle56s, önskan om att titta lite mer på olika förvaltningsupplägg som inlägget har sin grund. Jag ville nämligen inte diskutera möjliga sätt att förvalta pengarna innan jag visste vilka risker som jag stod inför och som jag ville beakta.

Redan nu kan jag säga att jag kommer fram till vissa slutsatser i inlägget som är värda att diskutera så tveka inte att kommentera! Efter den inledningen är det dags att komma till skott!

Som jag ser det finns det tre delar vi behöver titta på och analysera.

- Humankapitalet! Ett finare ord för dig och mig. Vi som är fria.

- Samhället och omvärldsfaktorerna.

- Kapitalförvaltningen.

Om vi först börjar med att bara spåna vilka risker som finns – vi är ju så problemorienterade här – så pratar vi vidare sedan!

Humankapitalet

- Super ner oss – får tolkas bredd som en oförmåga att styra våra liv

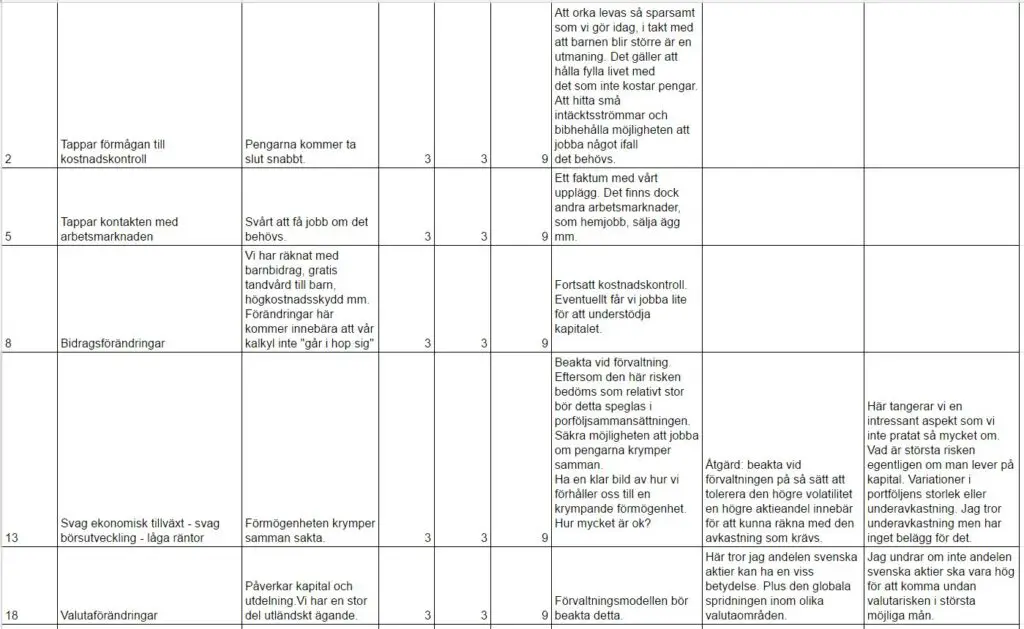

- Tappar förmågan till kostnadskontroll

- Skilsmässa

- Någon drabbas av allvarlig sjukdom

- Tappar kontakten med arbetsmarknaden

- Tappar kompetens och relevans för arbetsmarknaden

Samhälle och omvärdsfaktorer

- Hög inflation

- Bidragsförändringar

- Skatter

- Krig

- Konfiskation

- Ekonomisk kollaps

- Svag ekonomisk tillväxt – svag börsutveckling – låga räntor

Kapitalförvaltning

- Bolagsrisk

- Börskrasch

- Bostadskrasch

- Ränteförändringar

- Valutaförändringar

- Likviditet – Hur lätt kan vi omsätta tillgångar i pengar?

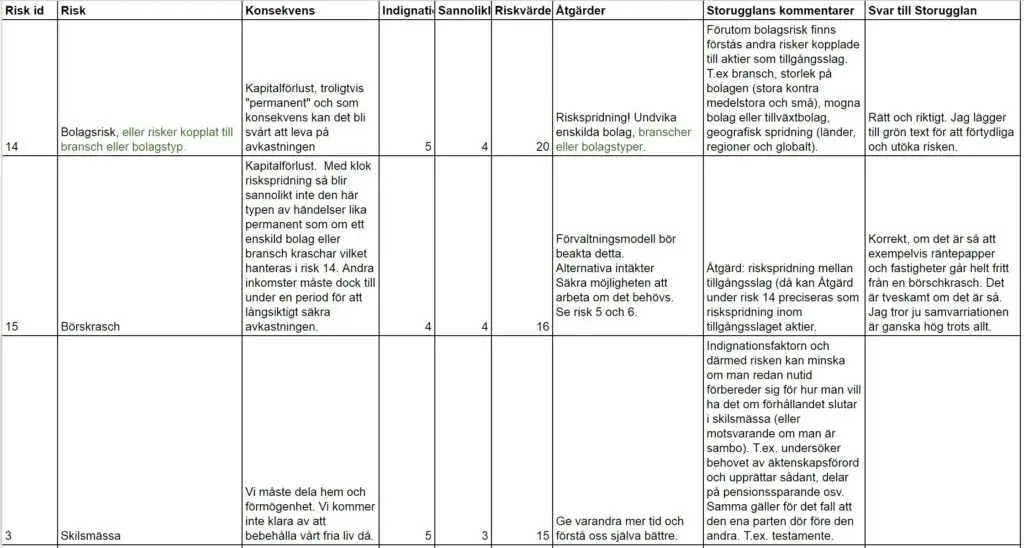

- Risk – Själva risken i sig

- Konsekvens – Konsekvenserna om risken faller ut

- Indignationsfaktorn* – Hur illa är det om risken inträffar (1-5)

- Sannolikhet – beskriv hur stor sannolikheten är att risken inträffar (1-5)

- Riskvärde – Indignationsfaktorn x Sannolikheten

- Åtgärder – Vad gör vi för att undvika risken eller minimera konsekvenserna om den faller ut?

Flexibilitet och anpassningsförmåga – Indignationsfaktorn

Innan vi jobbar vidare med riskerna så tycker jag att det är värt att reflektera över beroendet mellan olika risker och dess konsekvens. Ju mer vi kan arbeta och ju fler intäktskällor vi har, exempelvis, ju mindre blir sannolikt konsekvensen om en risk kring kapitalförvaltningen faller ut. Detsamma gäller troligtvis om vår ekonomi är flexibel med en låg andel fasta kostnader.

Det som gör den här typen av arbete lite speciellt är att målet – att leva som fri – inte är väldefinierat och den upplevda kostnaden av en förlorad frihet, det jag kallar indignationsfaktorn, varierar från person till person (kanske ska båda vuxna göra en var för sig) och ibland också varierar för en person över tid.

Det finns trots allt några allmänna sanningar och det är att konsekvensen, och sannolikt indignationsfaktorn, beror av hur flexibel situationen är som fri. Som jag ser finns det två nyckelfaktorer.

- Total kostnadsnivå samt andelen fasta och rörliga kostnader.

- Vilja, förmågan och möjligheten att tjäna pengar, som fri, vilket innebär arbete i någon form.

Mitt försök till riskanalys baserat på våra ingångsvärden

Jag tog riskerna ovan och matade in dem i ett kalkylark, som ni hittar här, och så sorterade jag dem efter riskvärde. De tre högst rankade riskerna blev då:

Riskerna hänger samman med varandra och är också kopplade till marginaler och flexibilitet. Men några slutsatser tycker jag vi kan dra baserat på den information vi har:

- Att förlora pengar snabbt, exempelvis genom att vi måste dela på förmögenheten, eller för att ett företag som utgör en stor andel av vårt kapital går i konkurs, är bland det värsta som kan hända. Dels sker det snabbt, dels är förlusten av kapital permanent.

En mer långsam nedgång i kapital är mycket enklare att hantera för oss. Sannolikt är också en nedgång i börsvärde, i form av en börskrasch, hanterbart om börsen återhämtar sig inom 18 månader och vi i huvudsak varit exponerade mot index.

Jag kan inte dra någon annan slutsats än att vi ur ett förvaltningsperspektiv ska använda breda förvaltningsalternativ för vår förvaltning.

Nästa grupp av risker har alla samma värde:

Nästa steg i riskanalysen verkar nu handla om några frågor om oss i familjen:

- Kostnadskontroll och förmågan alt. viljan att jobba.

Vad gäller kapitalförvaltning så är vi framme vid två frågor:

- Totalavkastning vs. risker kopplat till volatiliteten på förvaltat kapital.

- Valutarisker.

Går vi i pension för evigt och gör en total exit från arbetsmarknaden eller går vi i ”lättpension” och sätter igång och jobbar med det vi vill?

Traditionellt så är råd kring pensionsförvaltning för de som ska leva på pensionen och tänkt sig göra det som klassiska pensionärer. Vi ser nog mer våra pengar som en del i vårt arbetade och vill att de jobbar väl.

För oss – med vår syn på arbete – innebär det här att jag är positiv till en stor andel aktier i portföljen och väldigt skeptiskt till räntepapper som läget ser ut nu på marknaden. Räntepapprens förväntat lägre avkastning uppvägs inte av det eventuella ”skydd” de kan ge mot börsnedgångar.

Vi bygger vårt resonemang på att vi hela tiden är villiga att jobba, även om det är i lite andra former än tidigare.

Valutarisken? Jag ser risken som väldigt liten att ha en stor andel pengar i Sverige men kommer använda globala indexfonder för att förvalta delar av vårt kapital framöver.

Så, hur tänker ni kring risker och riskhantering?

Tänkte vara lite utmanande i min kommentar här, som du brukar vara 😉

Tycker hela idén med att ”leva på kapital”, d v s göra sig beroende av sin egen förvaltning som huvudsaklig inkomstkälla känns ganska svajigt om man inte är duktig på detta. I praktiken blir ju kapitalförvaltningen ditt primära jobb för att säkra inkomster. Att då basera detta på globala indexfonder, där det enda du i princip kan göra är att sälja eller köpa andelar vid ett givet tillfälle, är att ta en enorm risk.

En annan tanke, varför är indexfonder enda alternativet? Utdelningsaktier känns ju betydigt stabilare eftersom du då får ett kassaflöde som i mycket större utsträckning än värdet på indexfonderna är avskilt från marknadens tillfälliga värdering? Även utdelningar kan ju sänkas, men all tillgänglig statistik visar ju att utdelningar tenderar att vara mycket stabilare över tid än fond- och aktiekurser. Ta t ex senaste finanskrisen som exempel. Där sänktes utdelningarna för 2008 (alltså utdelningsåret 2009) med 12 % i snitt, vilket kan jämföras med index som var ner runt 50 %.

Dessutom, om du lever på utdelningarna, säljer du aldrig dina andelar, utan istället för att bara hoppas på högre andelskurser får du istället naturliga löneförhöjningar via utdelningshöjningar löpande.

Hej Anders,

Det är jättebra frågor. Du berör en rad intressanta frågeställningar som nästan kräver egna inlägg. Så jag håller mig kort så kanske vi får återkomma till delar lite senare.

Indexfonder består av aktier. Vissa av de aktierna delar ut utdelning som återinvesteras. En del bolag delar inte ut utan återinvesterar i verksamheten för att generera större avkastning framöver. Det är inget märkligt här. Utdelningen har ju inte försvunnit i en indexfond. Jämför exempelvis utvecklingen på Avanza Zero och motsvarande index så ser du en rätt stor skillnad över tid som är just återinvesterad utdelning.

Det som inte framgår i inlägget men som jag tänker så är jag inte villig att betala så många kronor för att minska risk om det innebär minskad avkastning. Så ja, utdelningsaktier kan vara stabilare vid en krasch. Men om de ger lägre förväntad avkastning över tid så är det inte säkert att jag är intresserad att betala extra för det. Titta tillexempel på Telias totala avkastning sedan börsintroduktion så ser du hur helt galet man kan hamna med utdelningsaktier.

Ett annat problem med utdelningsaktier är att de måste förvaltas. Indexfonder ger väldigt mycket gratis då de i själva verket gynnar bolag som går bra med automatik. Över 20-30 år kan vi utgå från att de vi tycker är bra utdelningsaktier idag inte är det och hur ser då strategin ut för byte?

Återigen måste vi missförstå varandra. En indexfond innehåller utdelningar, det finns till och med de som delar ut! Jag har en liten favorit i XACT OMXS utd som delar ut ungefär 3 – 3,5 % årligen och har en förvaltningsavgift på 0,15%! Den följer ett väldigt brett index, bredare än Avanza Zero som dock är ”gratis” med återinvestering.

Jag är positiv till utdelande bolag eftersom de är lönsamma och har ägarfokus. Men utdelningen i sig har inget värde. I en väl fungerade marknad sjunker bolaget exakt lika mycket i värdering som det delar ut.

Hej, det här är ett superintressant ämne. Vågar nog påstå att man med statistik kan både bevisa och motbevisa bådas resonemang här.

Jag förvaltar idag min egen portfölj (även om jag har ett ”vanligt” heltidsjobb också) som vid det här laget har ett ganska betydande värde. Att jag endast satsar på direktägande i utdelningsaktier har en gemensam nämnare. Det är jag som bestämmer vad som skall hända med utdelningen. Vill jag använda den utanför marknaden kan jag göra det, samtidigt som jag behåller samma mängd aktier som jag får samma eller (förhoppningsvis) högre utdelning av över tid.

Vill jag återinvestera utdelningen i en annan aktie kan jag göra detta.

Hur som, mitt grundresonmenang som jag ville få fram är dels, 1) du bestämmer själv vad utdelningen skall användas till och 2) du minskar inte antalet ägarandelar, vilket automatiskt blir konskevensen varje år om man t ex lever efter 4 %-regeln och bara tar ut 4 % av sina andelar och räknar med att de andra andelarna skall öka i värde för att kompensera.

Sjävklart måste alla utdelningsaktier man äger uppfylla grundläggande krav på framtida vinstmöjligheter, Telia är t ex ett bra exempel på utdelningsaktier som man inte skall äga, iaf inte i någon större vikt i portföljen.

Men som du säger, nu kommer vi in på teori rörande utdelningsinvestering och här krävs det både intresse och kunskap för att lyckas – vilket talar för indexinvestering – men å andra sidan, vilket var min grundtes. Skall man leva på sitt kapital tycker iaf jag att det känns rimligt att man har ordentliga valmöjligheter i hur man hanterar pengarna, vilket jag tror är ganska begränsat när man jobbar med fonder.

Hej Anders,

Nej. Den första frågan är inte en fråga om statistik. Det är en fråga om fakta. Här är utdelningen för OMXS30: http://www.nordnetbloggen.se/aktierna-med-hogst-utdelning-2016/11/02/2016/ vilket är högre direktavkastning än jag sklle sträva efter om jag handlade aktier. Dom pengarna försvinner inte! Det är fakta!

Ja, att handla enskilda aktier ger ökade möjligheter, men också ökad bolagsrisk och att jag väljer bort saker som jag kanske inte ser och förstår. Indexinvestering är mer trendföljande.

Ägarandelar dyker upp ibland, inte minst i amerikanska texter och är för mig rätt obegripligt. Om man gör en aktiesplit så blir jag väl inte rikare?

För oss räcker avkastningen som breda fonder förväntas ge framöver och flera av riskerna blir i princip helt reducerade i exemplet ovan.

Jag tror inte vi säljer de aktier vi har, några små ökningar kan det till och med bli, men de stora pengarna går till fonder.

Hei igen,

Det jag syftade på med statistiken var vad so var bäst ur totalavkastningsynpunkt, egna utdelningsaktier eller indexfonder. Och här beror det sig helt på hur man räknar. Länken du refererar till är en lista med aktier som för tillfället råkade ha högst utdelning i kronor per aktie i förhållande till kursen på samma aktie vid tillfället som det inlägget publicerades.

Hög utdelning just nu behöver precis som du nämner i fallet med Telia inte automatiskt betyda att de kommer ha hög utdelning i framtiden, snarare kan orimligt hög utdelning vara ett tecken på att marknaden förväntar sig en sänkning av utdelningen – vilket då bli kontraproduktivt för utdelningsinvesteraren.

Bolagsrisken eliminerar man enkelt genom att äga många bolag. Jag skulle nog vilja påstå att det är precis tvärtom med trendföljande indexinvestering. Att jobba med 4-procentregeln i en indexfond hösten 2008 hade förmodligen varit ganska stressande. Många indexfonder var ner 50-60 procent när det var som allra värst. Att då plocka ut fyra procent av originalbeloppet innebär att man vid ett tillfälle plockade ut 10 procent av aktuellt värde, vilket så klart fick mycket signifikant påverkan på framtida uttag. Hade man varit utdelningsinvesterare var det istället tidernas köptillfälle där man kunnat välja att återinvestera delar av sin utdelning i fler aktier (aktieandelar).

Det jag försökte förklara med andels-tänket var, uttryckt med andra ord:

I en fond säljer du hela tiden ett antal andelar när du lever av kapitalet. För att du nästa år skall kunna sälja andelar som motsvarar samma summa som förra året, måste de andelar du hade kvar från förra året ha ökat i värde. Till slut har du så få delar kvar att de som är kvar måste ha ett mycket högt värde för att upprätthålla samma värde av din del i fonden. Inget unik för amerikanska fonder, så fungerar alla vanliga fonder idag.

Det kan ställas i motvikt till aktier (som också är ägarandelar, fast av ett bolag istället för av en fond). När du får en utdelningssumma har du fortfarande lika många aktier kvar i bolaget.

Men ja, jag inser att utdelningsinvestering inte är för alla, men det är defintivt ett ämne som jag tycker du skall skriva mer om på bloggen – t ex under rubriken indexinvestering vs utdelningsinvestering. Det borde vara högintressant på den här bloggen 😉

Jag är inte säker på att du förstått vad en indexfond är Anders. Om du köper en andel Avanza Zero så får du med bolagens utdelning in i ditt ägande. Det sätts in i fonden. Fondens andelar är ju bara en ”schimär” då du handlar med belopp, så det är tekniskt möjligt att ta ut utdelningen löpande när den kommer in. Du säljer inga delar i de flesta fonder. Jag förstår faktiskt inte riktigt hur du menar.

En indexfond är inte ett spel i indexets värde. Det är en regel för vilka aktier som ska ingå till vilken del. Det finns indexfonder som följer Dividend Champions exempelvis som bara innehåller utdelningsaktier.

Om du hade bankaktier 2008 var du inte så mallig heller. Det är rätt att utdelningarna i vissa fall rör sig långsammare än börsen, men om börsen sjunker 50% kan mycket väl utdelningarna sjunka 30%, vilket jag har för mig att det gjorde för OMX30 2008.

Som nämnt tidigare så kan vi köpa fonder som delar ut om vi vill.

Det finns massor skrivet om index vs. utdelningsinvestering. Titta gärna här: http://indexinvesteringar.blogspot.se/2017/01/aktiesparande-en-dyr-hobby.html. Ur risksynpunkt tycker jag nersidan på snittavkastningen är för stor för att mecka själv. Men det tog ett tag att komma till den insikten. 🙂

Hej Anders! Risken med att helt förlita sig på utdelningsaktier är tycker jag att man får en bristande diversifiering. Inte bransch eller region etc. men alldeles uppenbart bolagstyp. På sikt riskerar det att slå på avkastningen.

Men du kan förvisso agera som du beskriver med en utdelningsportfölj även med en indexportfölj. Du säljer för en summa som motsvarar utdelningen för de i indexfonden ingående bolagen. Utdelningen har ju lagts till i form av högre värde på dina fondandelar, vilka du kan hyvla av. På samma sätt som med aktier.

Jag tycker att det du beskriver är mer ett sätt att hantera sitt psyke som investerare. Utdelningsaktier kan vara ett balsam för själen vid en börsnedgång. Men det kan också en mer diversifierad aktieportfölj med några års omkostnader på bankkontot vara. I båda fallen betalar man dock med långsiktigt lägre avkastning.

Ett annat problem för utdelningsinvesterare kan vara att de bestämmer sig för att aldrig sälja några av sina aktier och därför måste ha en orimligt stor portfölj. Men det tror jag inte att du var inne på.

Hej Anders och Onkel Tom,

Jag tycker att Onkel Tom ger en bra bild över situationen. När det gäller utdelningar så kan de visst ge en viss positiv psykologisk effekt. Men i slutändan är det totalavkastningen som spelar roll. När det gäller finanskrisen -08 så var det flera stora stabila (nåja) företag som helt slopade utdelningen eller sänkte den dramatiskt, t.ex. Citibank, General Electric, Sandvik, Swedbank, mfl. Om man förlitar sig på utdelning så kan man således drabbas hårt av en eventuell kris. Självklart drabbas man även som indexinvesterare vid en kris och det är viktigt att ha uthållighet och säkerhetsmarginal för att kunna rida ut svängningarna på marknaden.

Här är några texter som jag tycker ger några bra argument för indexfonder:

https://rikatillsammans.se/2015/04/10/investerar-du-i-aktier-da-ar-du-hogst-sannolikt-en-loser/

http://www.tradevenue.se/Investerarfysikern/de-flesta-b%C3%B6r-inte-vara-aktiva-investerare

http://www.forbes.com/2010/06/03/investing-advice-bogle-buffett-lynch-personal-finance-indexer-ferri.html

Om man vill fördjupa sig mer är ”A random walk down Wall Street” av Burton Malkiel starkt rekommenderad läsning.

En mycket viktigt argument för indexfonder tycker jag är tidsbesparingen; det krävs inte många minuter per år. Jag tror även att Onkel Tom kan ha stor nytta av detta. Den tiden som han sparar in kan han t.ex. lägga på något extraknäck som ger lite inkomster, t.ex. utveckla bloggen mer. Detta ger även en lite bättre krockkudde för att parera eventuella börskrascher, om man har en sidoinkomst som inte korrelerar med börsen.

Tack Indexinvestering!

Ju fler bolag man tar in för att minska bolags eller branschrisken ju mer indexlik blir man ofta. Men index sköter sig själv som du är inne på.

Jag är inne på att försöka ta det bästa från båda världarna. Jag har köpt på mig ett 30 tal av dom största utdelningsaktierna, ni vet vilka dom är KO, JNJ mfl. I Sverige finns inte samma typ av företag så här köper jag Investor och Industrivärden. Då får jag rabatt mot index genom substansrabatten som investmentbolagen har och därmed lite bättre avkastning. Planen är att leva av utdelningar från USA bolagen och sälja lite av investmentbolagen varje år när jag slutar jobbar. PPM pengarna ligger sen i svenska fonder som jag fortsätter ta av när jag uppnår pensionsålder.

Hej Henrik,

Det låter väl som en hygglig plan. Du får förmodligen en något lägre volatilitet på bekostnad av totalavkastning tror jag. Håller du med?

Jag har ju kört detta några år nu och vad som har hänt är att porföljen följer med när börsen går upp men står emot bättre under ner dagarna. Så svängningarna har helt klart varit mindre och avkastningen har blivit bättre än index. Dom sista åren t o m mycket bättre men det beror mest på att kronan tappat i värde. Dock så går enligt mina undersökningar dom amerikanska utdelningsbjäsrna bättre än index över tid och invstementbolagen ger ju en typ av hävstång pga sin substansrabatt så även dom borde kunna slå index över tid. Det är ju trevligt om det blir så men det är dock inte så viktigt utan vad som är viktigt är att jag kan sluta jobba och jag tror att är man bara långsiktigt inne i markanaden i stora trygga företag så är man en vinnare. För mig funkar detta för någon annan kanske en ren indexfond är bättre. Finns inget rätt eller fel här tror jag utan allt är upp till vilken typ av människa/investerare man är.

Håller med.

Jag har svårt för de svenska investmentbolagen, vilket visar på min oförmåga att förutspå marknadens rörelser. Jag tycker exempelvis inte Industrivärldens innehav är speciellt smakligt värderade. Inte heller Investors bolag är intressanta för mig. Tyvärr har jag tyckt det en tid och det har vart en ganska dålig åsikt.

Jag gillar dock din inställning. Att köpa i ”riktiga bolag” som är fokuserade på att tjäna pengar och göra sina kunder nöjda är rätt upplägg!

Hej! Kul med riskhantering. Ett strukturerat sätt att hitta aktiviteter som förhindrar att risker inträffar. Jag brukar skatta om riskvärdet efter genomförda aktiviteter för att klargöra kvarvarande riskvärde om/när alla aktiviteter utförts. Jag tror att du skulle kunna hitta fler riskminimerande åtgärder i dina exempel ovan. Kvarvarande riskbild skall ge trygghet och sinnesro.

Just sinnesro är ju det som är slutmålet med både riskhantering och sparresan. Här tänker jag att det finns fler aktiviteter för dig att utforska; sparkapitalets storlek riskerar annars att bli din nya fotboja. Detta kan vara utanför komfortzonen men friheten närmar sig med stormsteg. Alla möjligheter/planer skulle kunna samlas i ett liknande register; kanske är det så att risker dessutom kan vara möjligheter. Överhuvudtaget tänker jag att det är möjligheterna som gör ansträngningen värd att genomföra; möjligtvis tillsammans med det meningslösa alternativet att bara springa på i ekorrhjulet. Lite av varje i denna kommentar men jag tror att det är väldigt viktigt att ha en positivt balanserad syn på projektet, en MÖJLIGHET skapas.

Hej Peter,

Kloka synpunkter. Grejen är att vi inte är jätteoroliga. Vi har ett upplägg som innebär att vi kan gå tillbaka till våra jobb, alternativt söka nya. Vi har föräldraledighet och semesterlöner. Skatteåterbäring och tankar på att sälja lite ägg till närliggande boende.

Vår fråga är egentligen hur mycket eller lite pengar vi behöver för att leva bra? För att veta det behöver vi bo något halvår tror jag.

Vi har en gård, det naturliga är att sträva efter lägre peningaberoende för oss snarare än något annat.

Jag tror din kommentar i princip betyder att jag ska skriva mer om livet i frihet nu. Vi börjar bli ganska klara med räknandet och analyser. Nu gäller det att se framåt.

JA! Vad är det för regler som gäller i en delningsekonomi där du har tid (och ägg)? Eller, hur ersätter man den sociala funktion som arbetsplatsen ger?

Bra förslag!

Lite ytterligare synpunkter:

Risk 14 angående samvariationen mellan olika tillgångsslag:

Jag tror också att alla tillgångsslag påverkas av en börskrasch. De flesta negativt. Vissa kanske positivt. Men argumentet för räntor i portföljen är inte att de är helt okorrelerade med aktier men att de (historiskt) inte påverkas med samma magnitud av t.ex. en börskrasch.

Det intressanta är ju också att samvariationen inom tillgångsslag (t.ex. med utvecklade marknader och tillväxtmarknader) och mellan tillgångsslag (t.ex. aktier och räntor) förändras över tiden. Den globala korrelationen mellan finansiella tillgångar har t.ex. nu på kort tid sjunkit från nästan 50% till 20% (http://www.economist.com/news/finance-and-economics/21715661-monetary-policy-tightens-markets-are-learning-let-go-daddys). Jag förmodar att det är lika svårt att förutspå dessa förändringar som börsen utveckling. Det är i så fall ett starkt argument för just diversifiering inom och mellan tillgångsslag.

Risk 18 angående valutarisken:

Svenska bolag är i hög grad globala bolag och därför bör man som ägare av dessa bolag automatiskt få en spridning inom olika valutaområden.

Ett annat, och kanske lika starkt, argument för att vara överviktad i svenska bolag (jämfört med det globala indexet) när man planerar att bo i Sverige är att man vill ha motsvarande välståndsökning som övriga i landet (vilket rimligen över tid bör avspegla den svenska ekonomins och börsens utveckling).

Å andra sidan visar studier av fyraprocentsregeln på den stora risken med att ens portfölj är starkt koncentrerad i ett enskilt land. Det är ju historiskt den enskilt största risken så vitt jag kan se. Därför bör en väl avvägd andel svenska aktier i relation till globala aktier öka sannolikheten för att fyraprocentsregeln fungerar även framdeles.

”Vi bygger vårt resonemang på att vi hela tiden är villiga att jobba, även om det är i lite andra former än tidigare.”

Det är ett tydligt ställningstagande som jag tror gör det enklare för andra att förhålla sig till era slutsatser. Den som inte ”hela tiden är villiga att jobba” kan och bör ju tänka annorlunda när det gäller räntor och/eller utdelningsaktier. Man gör det i så fall till priset av lägre avkastning på portföljen. Det blir som en försäkring, och allt har ju ett pris. Det viktiga i så fall är förstås att inte vara överförsäkrad, och här kommer vi in på vilken den rätta balansen mellan tillgångsslagen är.

”Valutarisken? Jag ser risken som väldigt liten att ha en stor andel pengar i Sverige men kommer använda globala indexfonder för att förvalta delar av vårt kapital framöver.”

Håller med. Om vi antar att man är agnostiker så skulle man kunna ha hälften Sverige och hälften global. Men man ska förstås vara medveten om att risken (mätt i volatilitet och annat) är betydligt större än en mer globalt diversifierad portfölj.

Tack Storugglan,

Jag ska kolla din länk.

Jag har svårt att se att jag utifrån min kunskap skulle kunna välja ett annat land än Sverige att investera i om jag ska vara helt ärlig. Sedan äger jag en massa amerikanska bolag trots allt, men vi är en privilegierad liten plätt här uppe i norden när det gäller ekonomi, stabilitet och välfungerande företag.

Vad gäller samvariation så måste vi nog jobba vidare. Som jag skrivit tidigare så får vi en lite väl låg andel direktägande i fastigheter framöver och det bör nog utvärderas.

En globalfond gör nog jobbet.

Japp!

Storugglan, Jag förstår inte varför man bör sträva efter ”motsvarande välståndsökning som övriga svenskar”. Säg att vi får en bostadspriskrasch i Sverige där man gissningsvis också får en svagare SEK. Vore det inte trevligare att ha jämfört sig med danskar, tyskar eller någon annan? Globalfonder noterade i andra valutor än SEK.

Bra fråga. Tanken är väl att man förväntas vilja hänga med det omgivande samhället som man trots allt är en del av. Om bostadsmarknaden kraschar eller vi hittar en gigantisk oljefyndighet på Gotland kan vi ju aldrig veta. Därför bra att ha en fot i Sverige och en annan på annat håll. Verkar det rimligt?

Jag tänker att den som har skulder är mer benägen att placera tillgångarna i samma valuta som skuldens. Om vi får en kraftig ränteuppgång så är det bra om löneutveckling och tillgångar matchar skuldökningen.

Den som inte har skulder däremot kan ju sprida risker och möjligheter på flera olika valutor. Skulle räntan gå upp kraftigt slår det sannolikt inte lika hårt på privatekonomin. Men hur matchas detta mot någon som lever på kapitalet?

Riskspridning betyder ju också mer medel och sämre avkastning. Fast det är ju en anna fråga att diskutera. I min kommentar var jag mest nyfiken på din fundering bakom vem vi ska/bör/kan jämföra oss med.

Men motsatsen gäller väl också Jkr. Om jag sparat pengar för att köpa svensk mjölk, svensk bostad och svenskt bröd, varför ska jag då blanda in en tredje part. Det ger ju både möjlighet och risk, men det är ju inte lotteri jag vill använda pengarna till.

Jkr, även i denna fråga tror jag det handlar mer om att inte förlora än om att vara smart och vinna.

Japp!

Ja, jag blir själv förvirrad här. Är det mer att förlora om jag håller mig till svensk valuta eller är det mer att förlora om jag sprider tillgångar på flera valutor?

Är det mer lotteri att hålla sig till en valuta än flera?

Jag är för trött ikväll men om någon skarp hjärna kan ”knyta ihop säcken” vore jag ytterst tacksam. Den här frågan har jag grunnat på länge.

Vi pratar om framtiden Jkr, så inget är självklart!

Vissa får det att låta så klokt och balanserat att säga att vi inte ska lägga alla ägg i en korg. Att vi redan är tillräckligt exponerade mot ekonomin i Sverige om vi bor där osv. Men i praktiken så strävar ju exempelvis företag efter att försöka ta bort valutarisker och få samvariation mellan kostnad i en valuta och pris i en annan.

Om du inte vet hur du ska kunna dra nytta av valutaförändringar så är min rekommendation att avstå från det spelet. Men jag kan inget om framtiden så du måste göra din egna analys.

Väldigt intressant sammanställning!

Skulle också vilja vända på resonemanget om indignationsfaktorn – den fungerar bägge vägar. Tycker inte enbart att det handlar om hur mycket marginal man skulle behöva utifrån beredvillighet att börja arbeta igen vid behov. För många, mig inkluderad, tror jag också det handlar om att det skulle innebära ett nedsteg att sluta ett bra arbete i vetskap att man åtminstone inte kommer kunna räkna med en fortsatt karriär om man skulle behöva börja arbeta igen. Som du skrivit om i tidigare inlägg skulle det bli ett inte obetydligt socialt tryck på och många frågor kring varför man väljer att frivilligt sluta inte bara ett jobb utan också ett jobb som många drömmer om att alls ha över huvudtaget. Jag trivs jättebra med mitt arbete, det är mycket spännande och har inga planer på att sluta men skulle rent hypotetiskt vara mer orolig för att inte kunna komma tillbaka till liknande arbeten om jag skulle leva som fri och ångra mig/behöva börja arbeta igen än risken att behöva börja arbeta över huvudtaget. Det kan verka lite motsägelsefullt men skulle däremot inte ha några problem att börja knega på posten eller som tidningsutdelare ett par dagar i veckan om det skulle behövas kompletterande intäkter. Det handlar nog mer om att veta att man kan jobba med det man vill igen om man skulle ångra sig snarare än en egentlig oro för att behöva arbeta över huvudtaget om det skulle behövas mer intäkter. Ungefär det du är summerar under humankapitalet.

Tror också som miljonär innan 30 var inne på i ett inlägg på hans blogg att man kan få andra utgifter när man är fri än när man arbetar. Jag klarar mig just nu på 2 000 kronor per månad i löpande utgifter, delvis eftersom jag arbetar mycket, tar det lugnt på helgerna och endast har väsentligt större utgifter i samband med semestrar. Om jag vore fri skulle jag sannolikt resa mer i vardagen – inte nödvändigtvis utomlands men att hälsa på släkt och vänner, dra ut till skärgården eller skogen mm. kostar ju också pengar i längden som innebär utgifter som jag inte har idag. Bara en utgiftshöjning från 2 000 kronor till 4 000 kronor per månad skulle då plötsligt bli dubbelt så höga utgifter. Samtidigt tänker jag mig att man skulle få mer tid till andra inkomstsparande verksamheter som att t.ex. odla mer frukt och grönsaker, baka mer och liknande som i marginalen också kan ge viss sidointäkt.

Tycker verkligen det är jätteintressant att läsa inlägg som dessa och ville bara kommentera för att bidra till att spinna igång lite ytterligare tankar och idéer till nästa inlägg. 🙂

Hej Utlandsutdelaren. Det är precis som du skriver men jag tror vi är i olika fas i livet. För mig betyder fortsatt karriär ett liv i ett rum utan fönster, i ett kontorslandskap på 2×2 meter. Jag vill mer på mitt jobb, men har skitsvårt att få någon effekt på det.

Vad gäller utgifter när man är fri mot när man jobbar så är jag osäker på att jag helt förstår. Tar man Early Retirement Extream så säger han precis tvärt om. Jag tänker nog liknande. Det går att resa med Ryanair för 200 kronor om du kan tänka dig att åka ut torsdag och hem tisdag. V4 är sjukt mycket billigare i Sälen än V7-9. Jag ska försöka bli guide på cykelresor till Mallis, och få kost och logi, i stället för att köpa en plats på samma resa. Exemplen är många.

Tack för kanonbra kommentar!

Mycket bra ämne och väl genomgånget!

Jag har funderingar kring det kära trätoämnet ”försäkringar” som jag inte riktigt tycker mig få svar på i kalkylarket, men peka gärna mig rätt om jag missat. Vad händer t.ex. om gården drabbas av hussvamp eller stormen tar med sig taket eller något annat väldigt dyrt inträffar? Har man försäkringar så finns det gränser för hur mycket det kan drabba en rent ekonomiskt. Men en smäll på några hundratusen eller kanske ännu mera behöver hanteras på något sätt och det kommer påverka kapitalet. Hur ser du på det?

En annan fundering är lite i samma område. Vad händer om ni blir allvarligt sjuka. Du skriver att kalkylarket att kostnaderna inte ökar i Sverige, men är det verkligen helt sant? Om man råkar ut för något, t.ex. handikapp eller annan sjukdom så att huset behöver byggas om eller att man måste flytta i ett dåligt marknadsläge.

Möjligheten (och viljan) att arbeta kanske går ner ordentligt om någon råkar ut för olycksfall eller sjukdom.

Detsamma gäller möjligheten att själv fortsätta göra sådant man gjort för att hålla kostnaderna nere, t.ex. cykla överallt, renovera/laga själv, ta hand om gården, odla m.m.

Just när man skulle behöva minska sina kostnader och/eller öka arbetsinsatsen så både ökar kostnaderna samtidigt som möjligheten att arbeta minskar.

Jag vet att du i podden tog upp synpunkten att om man tar hänsyn till ”domedagen” blir man aldrig fri, men inlägget avser ju denna gång just riskhantering så jag tänkte ändå att det var på sin plats att ta upp frågan igen? Hoppas det är ok.

För egen del tycker jag det är intressant att notera att ni anser att ni kommer hela tiden vara villiga att jobba. Själv har jag en annan syn, dvs när jag gör exit så ska jag verkligen vara säker på att jag aldrig behöver jobba mer. Ska jag jobba ska det vara för att det är roligt och inte för att börsen rasat eller någon annan ekonomisk anledning. Jag tror att med tiden så kommer min vilja att jobba minska och indignationsfaktorn för att behöva jobba kommer stadigt öka, speciellt om jag ska jobba av ekonomiska skäl. Detta är något jag sett på flera pensionärer i min närhet. De första åren tog de lite konsultjobb, jobbade extra som busschaufförer eller deltidsarbetade hos sina gamla arbetsgivare. Men ju mer ”friheten” tog överhanden desto mer ointresserade blev de att behöva passa tider eller gå upp på morgonen och viljan att arbeta minskade till nästan noll (för vissa).

Det jag kanske efterlyser är att i vissa fall koppla riskerna lite till varandra och inte bara se på de isolerat. En börskrasch som leder till skilsmässa pga bråk om pengar t.ex.

Hej Kilo,

Tack för bra frågor!

Svar kring försäkringar: Vi har hemförsäkring även fortsättningsvis. Skulle något fundamentalt gå snett så får vi titta på det då, men inget på vårt hus, i synnerhet med egen tillgänglig tid är omöjligt att åtgärda med en ändlig summa pengar.

Sjukdom är naturligtvis en rimlig aspekt att betrakta, men jag förstår inte riktigt hur. Om kostnaderna skulle öka på grund av sjukdom så är vi möjligtvis på ett lutande plan men skulle vi inte vara det där vi är nu också? Omkostnaderna på landet är mycket lägre, och den som blir så dålig blir väl sjukpensionär, eller? Varför ska jag som självförsörjande bonde beakta varje del av livet. Skulle alla tänka så kan ju ingen köpa bil innan de sparat samman pengarna, aldrig åka till fjällen i rädsla för olyckorna osv.

Skulle en av oss bli så dålig som du beskriver, så att kostnaderna ökar drastiskt, så får väl den andra börja jobba.

Jag hör vad du säger men jag förstår inte riktigt. Är du villig att jobba 5-10 år extra för att vara säker på att du inte behöver jobba mer om något oförutsett inträffar. I så fall pratar vi inte om samma sak tror jag. Jag vill vara fri. Styra mig själv och se och uppleva annat. Om vi lyckas med vår ansats så ökar vår förmögenhet även efter vi slutat jobba samtidigt som vi bygger upp vårt självhushåll. Rimligen gör det att risken för att vi behöver arbeta åt andra än oss själva minskar med tid.

Vad är din plan för domedagen? Tror man på den så är det ju konserver och ammunition som gäller som Farbror Fri uttryckte sig. Jag kommer ha egen mat, inkomster från blogg och förhoppningsvis böcker och föreläsningar, arbete hos grannbonden och försäljning av ägg. Jag räknar med att det är en mer robust, även om den är lågavkastande, värld än jag har nu.

Det är normalt i säkerhetssystem att primärt titta på ”enkelfel” dvs enskilda händelser. Att designa system som är rubusta för ”dubbelfel” är otroligt komplext, dyrt och tidsödande. Det är sällan man designar systemen så.

Trots det så är det väl rimligt att skada ryggen samtidigt som börsen kraschar. Ja, då befinner jag mig ungefär i samma läge som stora delar av Sveriges befolkning. För höga krav omöjliggör all typ av förändring. Som jag tolkar dina höga krav kan och ska aldrig någon starta företag exempelvis.

På samma vis så kan vi ju skilja oss samtidigt som vårt kapital sjunker samman. Ja, då får vi ju vidta åtgärder som matchar det.

Trevligt ämne med som vanligt mycket klokskap.

Så här tänker jag efter att under stora delar av ”ekorrhjulslivet” jobbat med riskhantering och som privatperson till och från handlat på börsen. Eftersom psyket är helt avgörande för att hantera rädsla och girighet ska allt förenklas så långt som möjligt. Egna psyket är kanske största risken.

RISK=KONSEKVENS x SANNOLIKHET

För att förenkla hanteringen och lyfta fram det väsentliga görs en grovsortering.

Vissa KONSEKVENSER är inte acceptabla (klaras inte av). Dessa måste helt elimineras för att man i sinnet ska vara fri och nattsömnen god.

Tex kan detta medföra ytterligare tid i ekorrhjulet.

Vissa RISKER har så låg SANNOLIKHET att de behandlas som en RESTRISK. Behöver ingen vidare uppmärksamhet då man känner sig trygg i att det rimligen inte inträffar (typ solen trillar ner).

Ovanstående riskhantering är tyvärr inte statisk, den måste uppdateras om psyket eller andra omständigheter ändras under resans gång. Men i stort bör det stå sig över tid.

Då återstår följande riskhantering när ovanstående är åtgärdade (enkelhet ger framgång).

Dela upp tillgångarna i det som är utsatt för stor RISK (möjlig stor värdetillväxt), respektive det som har måttlig RISK (förväntad måttlig värdetillväxt).

Tillgångar med STORRISK

Samtliga tillgångar som är exponerade för stor RISK lämnar jag aldrig utan regelbunden tillsyn. De har också ett individuellt riskhanterings regelverk som är satt på plats innan jag går in i respektive investering dvs utsätter mina slantar för stor RISK.

Här finns nog en väldigt stor skillnad i hur jag och många av er andra hanterar tex portföljer med utdelningsaktier (fonder). Har svårt att förstå varför man passivt ska titta på när typ 40% av värdet på mina RISK utsatta tillgångar raderas ut vid en marknads korrigering. Men visst om man har all tid i värden så spelar det möjligen mindre roll. Vi är olika funtade men för mig hade det upplevts som ett misslyckande med kapitalförvaltningen (och leder troligen till en avsevärd mental svacka). I detta resonemang har jag ansatt att ett momentant 40% börsras är en restRISK, dvs det händer inte.

Efter att ha läst blogg en tid uppfattar jag att många har massor av olika värdepapper. Min strategi är tvärt om. Gör det enkelt. Kliv in rejält i en fond du tror på, håll stenkoll på utvecklingen, sälj och köp annan om du hade fel i analysen. Många av er sysslar med utdelnings aktier, varför inte bara köpa in sig i Aktieinvest Direktavkastningsfond (svenska utdelande bolag) eller i motsvarande globala om analysen talar för detta. Om man har plockandet med en massa olika värdepapper som hobby så är det en annan sak. Enligt min mening ökar risken med komplexiteten, i synnerhet när psyket är så oerhört viktigt för framgång.

Tillgångar med MÅTTLIG RISK.

Dessa är naturligtvis att föredra då de kräver mindre frekvent uppmärksamhet. Kan också för det mesta ge ett mervärde. Tex. investering i ägd bostad ger kostnadseffektiv boendekostnad, möjlighet att odla egen mat, eller investering i skogsfastighet ger mervärde i form av naturupplevelse på egen mark, eldningsved, tillgång till kött från ej fabriksuppfödda djur mm. Här ingår även räntesparande som inte ger annat mervärde än möjligen god nattsömn.

Sammanfattning, min riskhantering går då ut på att:

Konsekvenser som för mig är oacceptabla elimineras.

Restrisker är bortsorterade, kräver ingen aktiv åtgärd.

Utsätta minsta möjliga mängd kapital för stor risk.

Investering utsatt för måttlig risk är att föredra, samt ger oftast ett väsentligt mervärde.

Så fort som ekonomin medger ska omfördelning till investering som ger måttlig risk utföras.

Det kapital som utsätts för stor risk är att betrakta som en arbetsuppgift, här ska det innan investering finnas enkla solklara regler för när man lämnar investeringen (säljer av). Om man inte lyckas skapa enkla regler för när förlustminimering ska utlösas, ska inte investeringen överhuvudtaget ske. Motsvarande gäller då man återigen går in i marknaden i viss fond eller aktie.

Istället för att fastna i långa resonemang om marknadsrisker, bolagsrisker, valutarisker, mm föredrar jag att dela investering i de som är utsatta för stor risk respektive måttlig risk. Min uppfattning är att vid stora korrigeringar går de alla i flock, snett nedåt, dina pengar försvinner.

En portfölj bestående av utdelande aktier, där man aldrig säljer (vid börsras), men ska leva på utdelningen kräver väldigt långt tidsperspektiv och bättre psyke än vad jag har. Sälj innan din investering gått upp i rök! Detta kan passa de som börjar tidigt i livet och typ månadssparar utan att någonsin titta på dagsvärdet.

Minimalt antal tillgångslag som är utsatta för stor risk, motiverat av att de måste passas som spädbarn. Att utföra stop loss ska vara bus enkelt. Tänk minimalistiskt! Ökad komplexitet ger ökad risk.

Jag är med på hur du tänker. Men jag har några kommentarer.

För oss finns en ”tillräcklig” risknivå. Hur vi åstadkommer den är en annan fråga, men vi söker inte optimera avkastningen under alla premisser.

Att sälja vid nedgångar är rationellt, men är i praktiken skitsvårt att göra rätt. Det är nästa omöjligt att veta när man ska gå in eller ur marknaden.

Hej igen (gick ju inte att göra svarstråden djupare, så jag får ta ett nytt inlägg…)

@Onkel Tom

Jag är väl införstådd med vad en indexfond är, min poäng återigen är att du inte kan ta ut någon utdelning. Utdelningar återinvesteras automatiskt och det blir praktiskt omöjligt att försöka beräkna hur stor utdelningen var vid ett visst tillfälle och försöka sälja ett visst belopp av fonden. Dessutom har du ju ingen kontroll över i vilka aktier som återinvestering sker inne i fonden. Det är defintivt ingen självklarhet att utdelningar skall återinvesteras i samma aktie som där man fick dem.

Jo, man säljer andelar av fonder, även om man anger ett belopp när man lägger själva säljordern. Kolla i din depå så ser du att du har ett antal andelar av varje fond.

Det stämmer att bankaktierna var en rysare 2008, vissa banker ställde helt in utdelningen. Men under den 50-procentiga nedgången sänktes utdelningarna med 12 % i snitt för alla aktier. MIna egna utdelningar det året sänktes 15 % och jag hade vi det tillfället 37 olika aktier i portföljen.

Eftersom jag fick samtliga utdelningar utbetalda i reda pengar 2008/2009 återinvesterade jag alltihop, nästan allt i bankaktier faktiskt, inklusive utdelningar som jag fått från aktier i andra branscher. Det blev många sköna bankaktier där, även om det som du säger var lite svettigt just det året. Det har gett en fantastisk utveckling som man inte kunnat drömma om med indexfonder som är styrda av hårda regler som du själv nämner.

Ogillar idén med indexfonder som delar ut, om du då återinvesterar i samma fond själv blir ju det nästan samma sak som att fördela utdelningarna jämt på alla aktier. Men om utdelningarna skall använda är väl det ett bättre alternativ än fonder som inte delar ut. FInns det några sådana svenska indexfonder?

Angående länken till snittavkastningen bland Avanza-kunderna så är det ett mindre bra exempel, då snittkunden på Avanza är en typisk yngre man som fortfarande inte insett problemet med dyra fonder och hopplösa förhoppningsbolag. Den här profilen drar ned det faktiska snittet något fruktansvärt.

Min utdelningsportfölj är senaste fem åren upp drygt 250 % (att jämföras med SIXPRX som är svenska totalindexet för alla stockholmsbolag med återlagda utdelningar som är upp 102 procent under samma period).

@Storugglan

Jag har över 50 aktier i min utdelningsportfölj för närvarande, med alla möjliga branscher och valutor.

Med mina +250% senaste fem åren tycker jag snarare indexfonder är ett riktigt nedköp, utvecklingen sedan 2008 skall vi inte tala om…

Att ha 50-100 innehav är inte särskilt betungande om man är intresserad, det krävs inte många minuter per bolag och år.

Men ja, för de som inte är intresserade kan indexfonder förmodligen vara det minst sämsta alternativet.

Diskuterar vi inte nu aktiv kontra passiv förvaltning? Då är det klart att du inte kan äga fonder om du vill själv vara aktiv förvaltare.

Jag håller med om att du har större frihetsgrader om du sköter din portfölj själv. Och jag gratulerar till dina goda förvaltningsresultat. Men sedan är jag inte med. Jag tycker du tillskriver indexfonder felaktiga egenskaper.

* Det finns utdelning i indexfonder. Du kan till och med välja svenska som delar ut!

* Återinvestering i aktier i en indexfond blir inte jämt utsmetade de blir viktade efter index, vilket normalt sett ger en ”momentumliknande” tillgångsallokering som är gynnsam.

Välj modell som passar dig, men gör inte dina val på fel grunder bara.

Verkligen intressant diskussion. För vår egen del har vi även vuxna barn att fundera över. För att de ska få ett jobb som ger bra lön och de är intresserade av så krävs högskoleutbildning. För att orka plugga i högt tempo – tex på jurist/läkarutb funkar det inte för just dem med särskilt mycket extrajobb under terminerna och att kunna hitta ett billigt boende på de stora studieorterna är svårt. Alltså väljer vi att sponsra med ca 5 000 kr per månad. Per barn. Kanske i fyra år. Att kunna öka deras valfrihet ger oss stor glädje, men vi tänkte inte på detta när de var små, då trodde vi att vi hade de högsta utgifterna i tonåren, med alla aktiviteter, kläder, mat, mm. Deras barndomskompisars föräldrar köper numera lägenheter åt sina barn i Linköping och Stockholm istället för att sälja fika vid fotbollsplanen. Men någonstans finns drömmen om tidig pension i solen kvar…

Genom att sponsra dem kan de spara delar av studielånet som är ett väldigt fördelaktigt lån och det kan bli en del i grundplåten till insats till bostadsrätt eller villa såsmåningom.

Vi har diskuterat detta på bloggen för inte så länge sedan. Jag är skeptisk till att offra så mycket av livet för barnens välbefinnande. Jag anser inte att det behövs, inte minst om vi får våra barn att leva enligt tesen att 50% lönen ska sparas, då sparar de i hop till lägenheten i ett vips när de börjar jobba. När de studerar får de följa de 10 000 studenter som inte köper lägenhet.

Genom att leva och verka i Sverige så har man enligt min mening en hög exponering mot Sveriges ekonomi utan att ens äga Svenska värdepapper. Sårbarheten blir mycket stor om allt sparande sker i OMX och har man dessutom bostadslån så har man sårbarhet med rejäl hävstång.

”Men valutarisken….” flämtar alla. Allvarligt talat, i en internationell kris – vad tror ni står pall? USD eller SEK? När jag köpte mina första 3M, JnJ och Apple så stod dollarn i 6:50 typ. Ett jävla tjat om valutarisk redan då. Men det är klart, att det sker en regression till medelvärdet är det enda vi kan vara helt säkra på. Såväl som för valutor som för människor. Av stoft till riskhanterare till stoft igen.

Vänligen.

Fast jag tror vi pratar om olika saker Sjodan. Jag pratar samvariation. Om jag hyr, köper smör och betalar skatt i Sverige så är ju frågan varför i hela friden vi skulle blanda in dollarpriset i den ekvationen. Det finns bara ett skäl och det är att vi skulle vinna pengar på det. Men till skillnad från aktier så är valutaspekulationer på sin höjd ett nollsummespel.

Företag som jag jobbat i anser valutarisken vara en av de mest svårjobbade riskerna och har ibland hedgat sig för valutaförändringar. Att något annat skulle gälla privatpersoner har jag svårt att se.