Börsen är full av ordspråk och strategier för att tjäna pengar. Ett av de mest kända är ”Sell in May and Go Away”, som innebär att vi ska sälja våra aktier i maj och pausa investeringar fram till hösten.

Men är det en bra strategi? Eller kan man tjäna mer på att ha en långsiktig hållning mot marknaden?

Kanske mest relevant är frågan om det är just i år vi ska sälja i maj efter en ganska positiv börs.

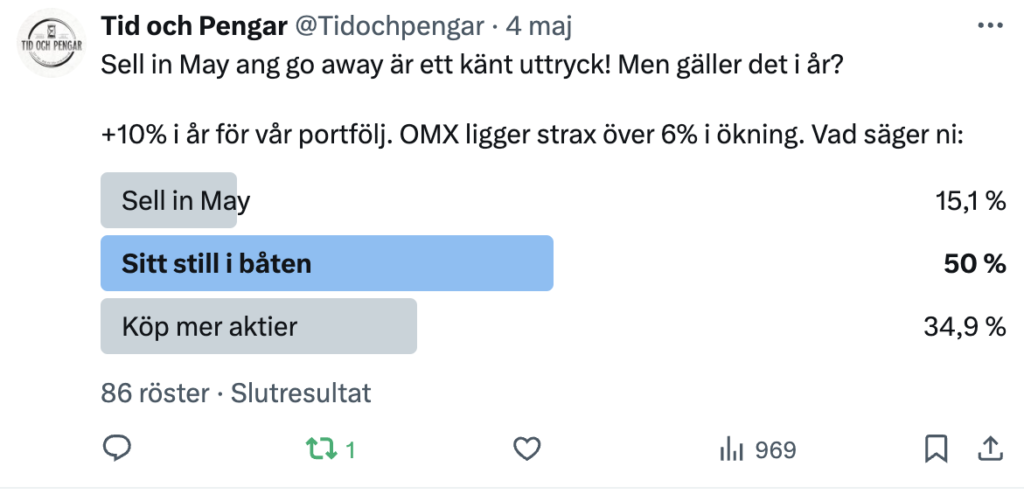

Jag frågade X (Twitter om du suttit i en källare senaste året) igår. De verkar vara väldigt positiva till aktiemarknaden.

”Sell in May and Go Away” bygger på statistik (extremt spretig sådan) och vi kan säga att den är ett exempel bland många när det kommer till synen att det finns pengar att tjäna genom att vara aktiv investerare och gå i och ur marknaden.

Time in the Market är raka motsatsen kan vi säga. Här ser vi till att ha så mycket pengar investerat som möjligt så länge som möjligt. Vi vill exponera våra pengar mot risk under lång tid.

Sell in May and Stay Away – Ett historiskt perspektiv

Talesättet ”Sell in May and Go Away” bygger på studier av säsongsmässiga trender på aktiemarknaden i england och USA.

Uttrycket kommer från början från England och Londons finansdistrikt: Sell in May and go away, come back on St. Leger’s Day. St. Leger’s Day refererar till en hästkapplöpning som sker i september.

Tanken är att marknaden presterar sämre under sommarmånaderna och att investerare därför drar nytta av att sälja innehav i maj. Återgång till aktieexponering sker sedan på hösten när trenden vänder.

Tankarna har viss historisk data som stöd. Börsen har i genomsnitt uppvisat lägre avkastning mellan maj och oktober, medan månaderna november till april ofta varit mer gynnsamma.

Men att statistiken är spretig. Marknader är oförutsägbara och unika förutsättningar gäller för varje enskilt år.

Dessutom ignorerar ”Sell in May and Go Away”-strategin att marknader på lång sikt, trots svängningar, tenderar att röra sig uppåt. I synnerhet över lite längre tidshorisonter.

Så även om avkastningen är lägre så är den inte självklart negativ under sommaren.

Time in the Market – Se till att pengarna jobbar för dig!

I kontrast till ”Sell in May…” förespråkar investeringsfilosofin ”Time in the Market” ett långsiktigt perspektiv när vi placerar kapital.

Grundprincipen är enkel: ju längre tid dina pengar är investerade, desto större möjligheter har du att dra fördel av ränta-på-ränta-effekten och marknadens allmänna uppåtgående trend över tid.

Historisk data talar för denna filosofi. Trots kortsiktig volatilitet visar aktiemarknader en tydlig tendens att växa över långa tidsperioder.

Att investera och hålla kvar sina investeringar genom både upp- och nedgångar skapar möjligheter att få avkastning när marknaden återhämtar sig och fortsätter att utvecklas.

Men i år då? – Är det Sell in May som gäller?

Titta i tabellen nedan så får du en känsla över börsens utveckling på senare tid.

| Index | I år | 12 månader |

|---|---|---|

| OMXS 30 GI | 8,42% | 17,42% |

| OMXS GI | 7,79% | 16,56% |

| DJIA Total Return (i dollar) | 3,21% | 18,2% |

| S&P500 Total Return (i dollar) | 7,99% | 27,32% |

Min känsla av att börsens avkastning på senare tid är betydligt högre än det vi normalt sett kan förvänta oss – kring 9% – styrks av siffrorna ovan.

Men sett över 3 år så är S&P500s (Total return – i dollar) årliga genomsnittliga avkastning mer normala 8,62%. Det inkluderar återinvesterade utdelningar och är inte någon fantastisk genomsnittlig avkastning.

Det breda OMXS GI har en årlig genomsnittlig utveckling de senaste 3 åren på klena 4,26%. OMX 30 har gått bättre med en genomsnittlig avkastning på 8,37%.

Om du känner dig osäker på de olika indexen ovan så tycker jag du ska läsa bloggens inlägg om just index: Vad är index – Komplett guide!

Ett lite bredare perspektiv på aktier pekar alltså på att vi kanske inte har rea men det ser också ut som att det finns möjligheter på marknaden.

Krig, inflation och Trump

Ok, trots uppgången kanske inte börsen helt tappat fotfästet och rusat iväg. Men finns det andra faktorer som gör det intressant att faktiskt göra exit i maj denna gång.

Kanske, men jag är jäkligt luttrad. Sedan jag började intressera mig för sparande och investeringar så har alltid någon sagt att ”snart smäller det”.

Under 2010-talet så ”hade vi bara levt i uppgång” och inte sett hur det ser ut när ”skiten träffar fläkten”.

Men nu har vi haft Corona, storskaligt krig i Europa med tillhörande energikris, kraftig inflation och explosion i ränta på bara ett par år. Vi har faktiskt hunnit med lite av en bank run i USA också när First Republic kraschade.

Så inget sälj i maj här. Eventuellt ska vi vikta om lite från sparkonto i SBAB till aktier.

En favoritfond, som vi för tillfället inte har så mycket investerat i är Storebrand Global Multifactor A, kanske är det där pengarna hamnar.

Hur tänker du? Följer du rådet Sell in May eller?