Här ska vi diskutera vilket som är bästa typen av fondförvaltning när vi står inför valet att välja en aktivt eller passivt förvaltad fond. Vi ska först försöka resonera oss fram till vad som är rimligt att tro och tänka kring valet mellan indexfonder eller aktivt förvaltade fonder. I andra halvan ska vi studera vad faktisk forskning och statistik visar.

Jag tror många nya som närmar sig sparande och investeringar ganska snart ser möjligheten i att spara i aktiefonder. Fonderna marknadsför sig smart och de flesta nätbanker, så som Avanza och SAVR, hjälper dig gärna att utforska och välja bland alla möjliga och omöjliga fonder som finns där ute.

Nästa steg för många som börjar investera är sedan att lära sig att indexfonder är den rätta vägen framåt. Vissa hävdar att nätbankerna avsiktligt är otydliga kring detta och det är därför som det tar ett tag att få den fulla insikten. Kanske ligger det något i det eller så är världen inte fullt så svartvit, som vissa ”indexaktivister” vill göra gällande, när vi står i valet mellan aktiv eller passiv förvaltning.

Jag skrev ”indexaktivister” i stycket ovanför eftersom jag ganska ofta stöter på en grupp människor som verkar vara väldigt övertygade om att indexinvestering är den rätta vägen till njutning. Jag är inte säker på att jag har så våldsamt annorlunda åsikt, men jag reagerar på att vissa drar väldigt långtgående slutsatser och jag vill veta vad som är sant och vad som är myt när vi jämför aktiv vs passiv förvaltning.

Då har vi nog fångat syftet och målsättning med inlägget. Som vi var inne på så består det av två delar. En lite mer teoretisk del inledningsvis och en som grundar sig i tillgänglig statistik i andra halvan.

Frågan om aktiv vs passiv förvaltning kan sammanfattas så här: På lång sikt, på väl fungerande marknader med väl sammansatta index, så pekar statistik på att aktivt förvaltade fonder svårt att slå sina jämförelseindex. Samtidigt pekar all statistik på att det är viktigt att välja index, område, sektor eller region klokt för att nå en god avkastning. Det valet står vi inför oavsett om vi använder aktiv eller passiv förvaltning och vi har inte sett något som pekar på att aktiv förvaltning inte skulle vara en viktig komponent i detta om indexfonder saknas.

Innehåll

- Vad är en aktivt förvaltad fond?

- Vad är en indexfond?

- Att slå index med aktiv förvaltning kan vara svårt – Falska indexfonder

- Aktiv eller passiv förvaltning – Hur mycket bättre måste en aktiv förvaltare vara?

- Aktiv vs passiv förvaltning – När borde den ena varianten vara bättre?

- Indexfondbubbla – Svagheter med indexfonder

- Sammanställning – Aktiv vs passiv förvaltning så här långt

- Vad är bäst, aktiv eller passiv förvaltning? – Statistikanalys

- Är S&P 500 en indexfond eller aktivt förvaltad?

- Breda indexfonder eller smalare val?

- Slutsats – Aktiv eller passiv förvaltning

Vad är en aktivt förvaltad fond?

En aktivt förvaltad fond tillåter aktieförvaltaren att hantera innehaven i portföljen enligt de riktlinjer som finns i prospektet eller fondfaktabladet. Ofta får du en översikt redan hos din bank och där erbjuds du också mer detaljerad information om de riktlinjer som gäller för fondens förvaltning.

Aktivt förvaltade fonder brukar ange ett jämförelseindex i sina prospekt. Det är det index man anser att man konkurrerar med och ska jämföras mot. Det är också det index som de som hävdar att aktiefonder inte slår sitt index hänvisar till.

En aktivt förvaltad fond kan ofta ha mer ”spets” och kontroll än indexfonder. Du kan få bolag som uppfyller vissa hållbarhetskrav, har attraktiv värdering, hög utdelning eller som växer snabbare än snittet, för att nämna några exempel. Ett starkt vägande skäl till att investera i aktivt förvaltade fonder kan beror på att du just vill ha en viss inriktning i ditt investerade.

De vanligaste exemplen på speciella inriktningar eller fokusområden är kanske fonder som har en uttalad hållbarhetsprofil, eller som strävar efter att investera mer etiskt.

Om du väljer en fond som har en viss profil och som gör vissa aktiva val utifrån det så påverkar det naturligtvis avkastningen på din investering.

Om du väljer exempelvis bolag som satsar på bolag inom nya energislag, och hela den sektorn går dåligt relativt andra sektorer, så kommer sannolikt inte fonderna du investerar i slå sitt breda överliggande index. Det är du som valt att rikta dina investeringar på något vis och den typen av val påverkar avkastningen på ett sätt som inte självklart förvaltaren kan lastas (eller prisas) för.

Förhoppningsvis har fondfaktabladet pekat ut ett relevant jämförelseindex, och det är det vi ska utgå från när vi utvärderar vår fondförvaltare, men vi själva kan lätt falla i fällan att jämföra våra aktieinvesteringar med stora breda och tillgängliga index så som OMXS30 eller S&P500 och undra om vi verkligen valt rätt fond.

Om vi gör så så jämför vi äpplen och päron även om det är en vanlig jämförelse. Den statistik vi ska titta på senare jämför aktiv vs passiv förvaltning om allt annat är lika vad gäller bolagsval, inriktning osv.

Lästips: Vad är en aktie? – Inlägget som beskriver allt du behöver veta om aktier.

Kostnaderna för en aktivt förvaltad fond byggs upp av kostnaden för driften samt avgiften till förvaltaren. Ofta har aktiva fonder relativt höga avgifter. Du kan utläsa hur stor kostnaden är i faktabladen eller på nätbankernas sidor. Kostnaden är uttryckt i procent av ditt investerade kapital. För Storebrand Global Multifactor, som vi nämnde ovan i exemplet, är avgiften hos Avanza 0,76% och hos SAVR 0,70%.

SAVR är en relativt ny aktör som erbjuder aktivt förvaltade fonder i en lite annan affärsmodell än traditionella nätbanker. I det flesta fall blir avgifterna betydligt lägre för aktivt förvaltade fonder då.

Lästips: Så här väljer vi att fördela våra investeringar mellan Avanza och SAVR.

En viss del av fondavgiften går som vinst till förvaltaren. Att driva fonder är oftast en lönsam affär. Men många som diskuterar hur vi ska ställa oss i valet mellan aktiv eller passiv förvaltning kan dra allt för negativa växlar och dra slutsatsen att man blir ”lurad” av. fondavgifterna. Att förvaltarna ”skor sig” på din bekostnad.

Det finns definitivt skäl att vara kritisk och skeptisk till höga förvaltningsavgifter men vi måste också ta konsekvensen av våra val.

En aktiv förvaltning kommer kosta mer än indexförvaltning. Bara det faktum att man handlar med aktier, analyserar och besöker bolag, viktar om innehav och kanske växlar valutor, medför kostnader.

Dessutom köper förvaltaren ofta tjänster för att genomlysa de bolag man handlar med, exempelvis vad gäller miljöaspekter. Man använder verktyg och system samt har externa revisorer för att säkra att företaget och förvaltningen sker korrekt. Allt det här kostar pengar.

Not: Det finns vissa ETFer (börshandlade fonder) som i princip har passiv förvaltning men som gjort några tillägg i sin förvaltningsstrategi vilket resulterat i små inslag av aktiv förvaltning. Syftet kan vara att balansera fonden så att vissa bolag inte blir för stor andel – man pratar om ”cappade index” där inget bolag kan utgöra mer än exempelvis 15% av portföljen – vilket är en enkel och regelstyrd åtgärd som används för att få en bättre fördelning. Den lilla förändringen, som sannolikt innebär väldigt lite merarbete, gör förvaltningen mycket mer aktiv i form av ökat antal sälj och köp. I de exempel jag studerat så går då förvaltningskostnaderna kraftigt upp, de kan dubbleras, trots att det inte finns skäl att tro att prissättningen för en cappad fond avviker jämfört med en icke cappad. Istället är det här exempel på hur de underliggande kostnaderna snabbt ökar vid aktiv förvaltning.

Avslutningsvis så måste vi nämna att det finns ett osunt sätt att marknadsföra vissa aktivt förvaltade fonder. Det handlar om dold provision, eller ”kickbacks”, som innebär att du som kund inte kan se att investeringsråden du får påverkas av ekonomiska incitament hos den som ger råd.

Se gärna videon här nedanför där jag resonerar kring problemställningen kring kickbacks och vad du kan göra för att inte luras av dåliga råd.

Vad är en indexfond?

En indexfond sätts samman av förutbestämda regler och tillsammans bildar de ett index. Om vi ska skapa en indexfond med de fyra största bolagen på Stockholmsbörsen så kan vi välja att utgå från deras börsvärde. Säg att de två största bolagen är värda 100 miljarder och de övriga två 50 miljarder.

Utifrån detta så kan vi dra slutsatsen att det sammanlagda värdet är 300 miljarder (100 + 100 + 50 + 50) och bolagen utgör då 100/300 = 1/3 del av index, alternativt halva det, det vill säga 1/6, för de två mindre bolagen.

Sätter du in 3 000 kronor i vår exempel-indexfond så köper förvaltaren fyra poster utifrån den andel bolagen fyller i index. I det här fallet köper man för 1000, 1000, 500 och 500 kronor.

Enda gången indexfonden behöver beakta fördelningen vi räknade fram ovan är vid köp och sälj i fonden (indexuppdatering undantaget). I övrigt sköter sig fonden helt själv.

Om förvaltaren hanterar köp och sälj över lite längre tidsperioder, säg tre dagar, så kan fonden hantera en stor andel av de köp och säljorder som kommer in i form av egen bokföring och på så vis minimera antalet köp och säljorder på marknaden.

Allt detta innebär att de underliggande kostnaderna kan hållas låga och det finns exempel på där indexfonder erbjuds gratis. Exempel är Avanza Zero och Nordnets Superfonder.

Vilka index en viss fond följer framgår i prospekten eller de faktablad som finns. Här nedanför ser ni ett exempel på hur det ser ut för en av de större svenska indexfonderna Avanza Zero.

Då och då, kvartalsvis eller årsvis är det vanliga, så uppdateras indexen och någon aktie kan ersättas av en annan. Då behöver fonderna omsätta sitt innehåll. Stora index och små förändringar ska inte vara så dramatiskt, men för små index med stora förändringar (kanske i små bolag med liten aktiehandel) så kan själva indexuppdateringen påverka en fond mycket negativt och avkastningen sjunker då.

Det som händer är att förvaltaren måste sälja aktier samtidigt som alla andra indexfonder, i bolag som sannolikt sjunker i värdering när de lämnar index, samtidigt som man måste köpa in sig i aktier där efterfrågan är stor och tillgången kanske är mycket begränsad.

Det finns aktörer som försöker nyttja fenomen kring indexuppdateringar genom så kallad ”index frontrunning”. Då kortar man de bolag som förväntas lämna indexet vid en uppdatering och köper de som ska in.

Kostnaderna då?

Då det går att hantera indexfonder mycket kostnadseffektivt så går det att hålla nere kostnaderna kraftigt. Vissa är gratis och många indexfonder ligger kring 0,1-0,3% i förvaltningsavgift.

En indexfond har faktiskt möjligheter att tjäna pengar på sitt innehav. Det gör man genom att man hyr ut sitt innehav till blankare för att öka avkastningen och det ryktas om att det finns indexfonder som slår index under vissa perioder på grund av detta. Jag har själv aldrig sett det, så det kan vara en skröna.

En indexfond måste inte följa index. Notera skrivningen här ovanför vad gäller Avanza Zeros ”målsättning … som i stort utsträckning …”. Det är inga starka löften man ger, men man är inte ensam. Den här typen av skrivningar är vanlig och öppnar för att indexfondens resultat kan avvika från index. Avvikelsens storlek beror på hur fonden drivs och fungerar och det är värt att studera historisk avvikelse för en fond innan köp för att se om den fond du tittar på följer indexet väl.

Att slå index med aktiv förvaltning kan vara svårt – Falska indexfonder

Som vi var inne på i inledningen så är det många som påstår att aktivt förvaltade fonder har svårt att slå sitt jämförelseindex. Lite längre ner i det här inlägget kommer ni få se att det är en sanning som har rätt många undantag, samtidigt som det finns fog för kritiken.

Grunden är att det har funnits, och fortfarande finns, många fonder som egentligen inte investerar på ett sätt som gör det möjligt att få något helt annat resultat än index. Det är alltså fonder som utger sig för att vara aktivt förvaltade men som i praktiken inte kommer tillföra speciellt mycket. Den här typen av fonder är inget annat än falska indexfonder.

Falska indexfonder – aktivt förvaltade fonder som inte är något annat än indexfonder – ska vi som investerare helt undvika!

Det är inte så svårt för en förvaltare att slår index, och levererar bättre avkastning än det underliggande index man jämför sig med, innan avgifter. Tyvärr så överstiger dock förvaltningskostnaden och avgifterna ofta den extra avkastning man lyckas skapa relativt index och man får likafullt svårt att slå index.

Här hittar vi grunden till en av de viktigaste insikterna som talar för indexfonder istället för aktiv förvaltning: Låga avgifter är ett av de viktigaste sakerna att ta hänsyn till i sin förvaltning!

Indexfonder får också lätt en hjälp i sin goda prestation genom att de över tid investerar i vinnare då de blir en allt större del av index när de lyckas. Indexinvestering blir automatiskt i så kallade momentumaktier.

Lästips: Jämförelse: EFT, Fond och Investmentbolag. Det här är tre olika investeringsformer som är väldigt varandra i vissa delar, samtidigt som de är helt olika varandra i andra. Många gillar investmentbolag, vilket närmast är att jämföra med en aktivt förvaltad fond.

Aktiv eller passiv förvaltning – Hur mycket bättre måste en aktiv förvaltare vara?

Det är rimligt att förvänta sig en genomsnittlig uppgång på ett brett index i Sverige, eller USA, kring 8% årligen. Om vi kan få den förvaltningen gratis, via Avanza Zero exempelvis, så måste en aktiv förvaltare som har 2% i avgift avkasta 10% årligen för att i slutändan hamna på samma avkastning ut till oss.

I praktiken innebär det att den aktiva fondförvaltaren måste prestera 25% bättre än index år efter år.

Många är nöjda här och tycker att kostnadsaspekterna räcker för att avgöra om vi ska investera i indexfonder eller aktiv förvaltning. Argumenten så här långt talar entydigt till indexfondens fördel. Men exemplet här ovan är lite förenklat.

Dels så är inte alla indexfonder gratis. Inte heller är alla aktivt förvaltade fonder så dyra som i exemplet ovan. Dessutom avviker vissa aktiva fonder ganska signifikant från sina index, vilket innebär att de inte alls är falska indexfonder utan i någon mening bidrar till en annan investeringsprofil än index erbjuder. Det förvaltningsupplägget kan mycket väl ha sin plats!

Aktiv vs passiv förvaltning – När borde den ena varianten vara bättre?

På en extremt välfungerande marknad så är alla tillgångar rätt prissatta vid varje tillfälle. I ett sådant sammanhang så är det väldigt svårt att göra val som leder till ökad avkastning.

Det finns ingen information eller felaktig prissättning som kan vara grund för det.

Istället är det rimligt att tänka sig att vi väljer att exponera oss för marknaden i stort och följer med i värdeökningen, som antingen kommer från en omvärdering av aktietillgångar rent allmänt, eller från en underliggande tillväxt i bolagen vi investerar i.

Bästa investeringsvalet blir då rimligen en indexfond.

När motsatsen gäller, det vill säga att vi köper och säljer aktier på en marknad som fungerar relativt dåligt, så anser de flesta analytiker att möjligheterna i att göra smarta val ökar och det blir plötsligt möjligt för den aktive förvaltaren att göra skillnad.

Fortsätt läsa så kommer du få se om forskning och statistik stödjer det här tankesättet.

Ett väl sammansatt och bra index gör det också svårare för den aktive förvaltaren att slå index. Vi kommer strax titta på jämförelser mot S&P500 indexet som är ett mycket bra index ur flera aspekter. Förvaltare som arbetar med S&P500 har det extremt tufft att slå index, ens ett år, och indexets sammansättning är säkert en del i detta. Som lök på laxen så är sannolikt den marknad som man agerar på väldigt väl genomlyst och fungerande.

Men det här gäller inte alla index. Vissa index har några få bolag som utgör en väldigt stor del av kapitalet (i OMXC25 så utgör 3 bolag 35% av börsens värde), eller så är de väldigt sektortunga. Det kan vara råvaror eller finans som utgör en stor del av index exempelvis. Om marknaderna dessutom är små och kan antas fungera mindre bra så ger det sannolikt den aktiva fonden större möjligheter att slå sitt jämförelseindex.

Indexfondbubbla – Svagheter med indexfonder

Vissa, oftast aktiva förvaltare vilket gör att vi ska ta det här med en nypa salt, påstår att indexfonderna bara fungerar så länge som det rusar in kapital i fonden. Motiveringen låter ungefär så här:

En välfungerande aktiemarknad kännetecknas av att bolagen som handlas där bedöms utifrån det värde bolaget har och den potential man har avseende framtida intäkter. Ett bolag som handlar i ett populärt index kan handlas oberoende av detta och värderingen styrs i hög utsträckning av efterfrågan från indexfonder som köper oberoende av underliggande värdering.

Konsekvensen av detta är att många bolag som har plats i ett stort index får en värdering som inte kan motiveras av underliggande värde eller potential vilket ger en bubbla.

Fritt sammansatt av mig!

En aktiv förvaltare väljer aktier utifrån en analys och investeringstes vilket talar för att den aktiva förvaltaren gör mer informerade val. Tyvärr, menar de aktiva förvaltarna, så betalar sig dessa goda val dåligt om efterfrågan på indexfonder är stor för indexfonderna köper oberoende av vad vi tycker om de underliggande bolagen.

Invändningen är delvis korrekt, det finns massor av exempel på bolag som värderas upp bara för att de ska in i ett index, eller som tappar våldsamt i pris bara för att de lämnat ett index. Samtidigt är uttrycket ”tidvattnet lyfter alla båtar” knappast nytt och när det används i investeringssammanhang så har det alltid används för att påvisa att aktiepriset i ett visst bolag påverkas av den allmänna efterfrågan på aktier.

Så kopplingen mellan pris och generell efterfrågan har alltid funnits där och det enda indexfonderna bidrar med är att justera fokus lite. Aktierna i populära index får lite mer fart och högre värdering, men inget tyder på att något fundamentalt ändrats.

Det finns ett litet, men ack så viktigt men i min argumentation ovan. Det handlar om huruvida populariteten bland indexfonder blivit så stor, och så långvarig, att vissa bolag i stora index är helt beroende av sin höga värdering för att överleva. En hög värdering påverkar möjligheten att skaffa kapital samt kostnaden för kapitalet.

Om köpmönstret ändras, och indexfondernas stora inflytande kraftigt minskar, så kommer vissa bolag påverkas negativt vad gäller värderingen. Om det omedelbart påverkar möjligheterna att finansiera sig billigt så kan vissa bolag snabbt falla samman om kapitalflödet vänder ut från indexfonderna. Det kommer påskynda kapitalflödet från indexfonderna och trenden förstärks.

Då kan vi räkna med att det skakar rejält på börsen!

Sammanställning – Aktiv vs passiv förvaltning så här långt

Jag lyckades klämma in en hel del nackdelar i tabellen med indexfonder men låt dig inte luras. Indexfonder är inte alls dåliga investeringsalternativ, tvärtom!

Då har vi funderat och resonerat kring aktiv respektive passiv förvaltning och det är dags att gå till statistiken och se vad den säger.

Vad är bäst, aktiv eller passiv förvaltning? – Statistikanalys

För den här delen har jag använt en undersökning från 2015 gjord av S&P Global. Jag har inte valt källan själv utan gått på de förslag som jag fått in från de som hävdar att indexfonder är att föredra före aktivt förvaltade fonder.

Ni hittar ett utdrag ur statistiken i tabellen här ovanför.

I vissa delar är statistiken enkel att förstå och väldigt tydlig. Här är några exempel:

- 99% av alla aktivt förvaltade fonder med S&P500 som jämförelseindex förlorade i jämförelse med index sett över en 10-årsperiod.

- 84% av alla aktivt förvaltade fonder med S&P500 som jämförelseindex förlorade i jämförelse med index sett över en 1-årsperiod!

Hur mycket man underpresterade i snitt framgår tyvärr inte.

Nu borde vi väl trots allt kunna runda av och säga att kampen är avgjord? Utifrån analysen kring S&P500 så är data entydigt!

Läs lite längre så får du se!

Om vi väljer ett annat index får vi lite andra siffror. I bilden ovanför har jag ringat in de två extrema värden i den tabell jag klippt ut. Där ser du att det första året finns värden mellan 24% – 84%.

Men om man tittar vidare så finns det ännu mer extrema värden. För S&P United Kingdom Large/MidCap, exempelvis, så har endast 14% av de aktivt förvaltade fonderna fått stryk av sitt jämförelseindex efter ett år.

Efter fem år så hade de aktivt förvaltade fonderna i S&P United Kingdom Large/MidCap fortfarande fördel relativt sina index. Ungefär 55% överträffade sina index under tidsperioden.

Om vi går så långt fram som 10 år i tiden så vinner index tydligt. Då har ungefär 70 procent av de aktivt förvaltade fonderna fått stryk av index i kategorin S&P United Kingdom Large/MidCap.

Min tolkning av statistiken är att indexinvestering en mycket bra metod att investera och förvalta pengar. Men i jämförelsen mellan aktiv vs passiv förvaltning så verkar skillnaden i resultat variera kraftigt beroende på vilket index vi studerar.

I viss utsträckning ligger det här i linje med vad vi pratat om tidigare kring välfungerande marknader. Sannolikt är den amerikanska börsen och storbolagen där, fångade i S&P500 indexet, en av världens bäst fungerande marknader.

Sammansättningen av indexet S&P500 är också väldigt smart, det finns kvalitetsaspekter när bolag lyfts in, spridningen bland olika sektorer är smaklig och ett stora antal bolag erbjuder bra diversifiering.

Lästips: Amerikanska börsen | Index | Krascher | Bolag | Historia

Är S&P 500 en indexfond eller aktivt förvaltad?

S&P 500 är ett index och används i statistiken som exempel på att indexfonder är mycket konkurrenskraftiga, eller till och med överlägsna, aktivt förvaltade fonder. Men det är något som skaver. Titta på citatet nedan!

The stocks in this index are from all sectors of the economy and are selected by a committee. To be selected, stocks must have a market cap of $8.2 billion or more (as of 2019), have a public float of at least 50%, have positive earnings for the most recent four quarters, and have adequate liquidity as measured by price and volume.

S&P 500 – Sammansättning – Min fetning

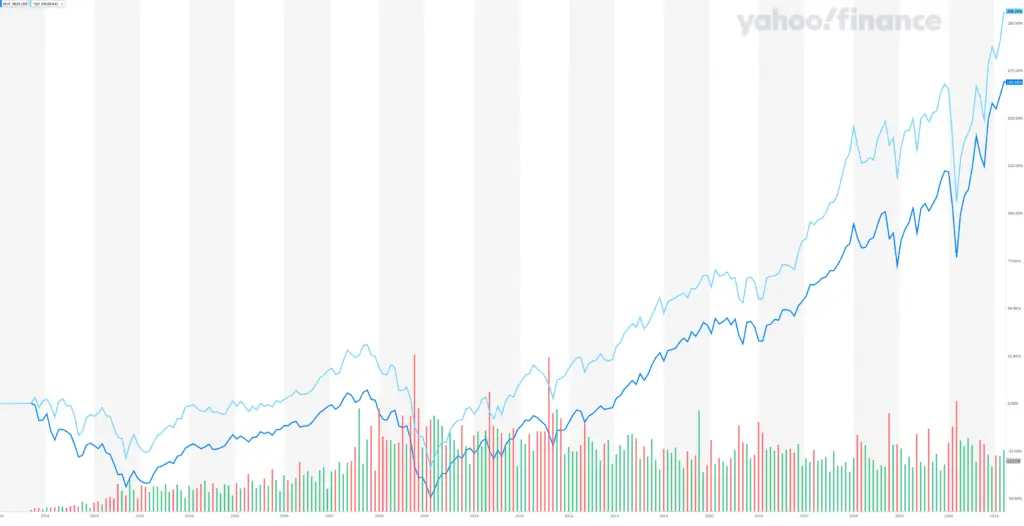

Jämför vi S&P 500 med en ren indexfond, som följer exempelvis Dow Jones index, så får vi följande statistik. Se grafen här nedanför.

Över tidsperioden jag valt här ovanför så har det aktiva indexet S&P500 avkastat cirka 70-procentenheter mer än Dow Jones index. Dow Jones är ett enklare sammansatt index, med ett fåtal bolag (30 st) men speglar det ”normala” sätt varpå index sätts samman.

Men allt går att visa med rätt statistik! Det är bilden här nedanför ett exempel på. Där är tidaxeln längre och sanningen den omvända. Dow Jones har överträffat S&P500 med ungefär 40-procentenheter.

Jag har inte gjort någon djupanalys av varför resultatet över de två tidsperioderna varierar men S&P500 gick dåligt under tidigt 2000 då det tydligen var betydligt bättre att vara investerad i ett fåtal riktigt stora bolag. Ett skäl kan vara att Dow Jones inte innehåller teknologibolag på samma sätt som S&P500 och därför klarade man IT-kraschen på ett helt annat sätt..

Breda indexfonder eller smalare val?

Som vi var inne på i inledningen så är det lätt att luta mot slutsatsen, kanske ännu mer nu efter att vi sett hur S&P 500 mäter sig mot sina aktivt förvaltade fonder, att aktiva val inte är relevanta för den som investerar i aktier. Vad jag menar då är att aktiv förvaltning inte är intressant då det inte går att slå sitt jämförelseindex.

Men många drar också slutsatsen att det inte lönar sig att välja fonder, sektorer, regioner eller bolagsstorlek heller. För det är bara ytterligare exempel på aktiva val.

Bästa valet blir då breda, kanske globala, indexfonder!? Där gör vi inte några val att tala om, vi drar nytta av det vi lärt oss om indexinvestering ovan och antalet underliggande bolag i en sådan fond ger oss extrem spridning och låg risk.

Jag tror inte att någon som kommer till den slutsatsen blir besviken i slutet på dagen.

Men det finns inget stöd för den slutsaten i statistiken jag jobbat med. Snarare talar materialet för att S&P500 är ett väldigt bra index och att det inte går dra så stora slutsatser utifrån det. Utan det mesta talar för att det spelar roll vilket sektor, region och bolagsstorlek (vilket också bestämmer ditt index) när du väljer att investera i när det kommer till förväntad avkastning.

Personligen så skulle jag inte investera i Avanza Zero även om förvaltningskostnaden är låg då det inte alls är ett speciellt bra index den följer. Sannolikt är Nordnets Superfond ett bättre gratisalternativ då det vilar på ett bredare och bättre sammansatt index. Bara för att ta ett exempel.

Statistiken indikerar också att ju ”spetsigare dina val är”, ovan använda vi S&P United Kingdom Large/MidCap som exempel, ju lättare verkar aktiv förvaltning kunna överträffa index.

Vill vi nischa oss extremt mycket så kan till och med indexinvestering vara tveksam, vi diskuterade index frontrunning exempelvis, vilket kan vara extremt ogynnsamt för nischade indexfonder.

Slutsats – Aktiv eller passiv förvaltning

Min personliga slutsats är att det spelar roll var jag investerar mina pengar. Segment, regioner, branscher eller företagsstorlek påverkar vilken förväntad avkastning vi kan tänkas ha i en fond.

Det är där jag börjar.

Sedan utvärderar jag de fondalternativ jag kan hitta som ligger i linje med mina tankar om framtiden. Främst är jag intresserad av fondsammansättningen i mitt första span. Jag vill ha relativt mycket tillväxt och jag vill gärna ha ett historiskt beteende som avviker från index. Jag tittar då på den historiska avkastningen och hur fondens värde påverkats vid hastiga uppgångar och fall.

När jag väl hittat en investering, en fond alltså, som jag tycker är intressant så ser jag inget värde i att fondavgifterna är höga. Tvärtom! Men jag kommer inte välja investeringar utifrån fondavgiften. Jag börjar åtminstone inte där!

Men när jag jobbat med det här inlägget så har jag sett att det relativt ofta finns indexfonder som alternativ till mina val när jag letar kandidater på exempelvis Avanza. Jag kan bli bättre på att undersöka det, helt klart!

En sista not: Majoriteten av det kapital jag förvaltar ligger i min tjänstepension idag. Om jag där skulle välja fonder enbart på förvaltningsavgiften så är min uppfattning att jag inte har så mycket intressanta och bra fonder att investera i. Det påverkar mitt angrepps sätt något, men aktiva val och aktivt förvaltade fonder passar nog också min personlighet och mitt intresse. Det måste vi också väga in här.