I det här inlägget ska vi jämföra ETFer, fonder och investmentbolag och fonder mot varandra.

Du ska få se för- respektive nackdelar med de olika investeringsformerna och så ska vi ställa dem mot varandra.

Vid en första anblick kan skillanden mellan en ETF, fond eller investmentbolag verka liten. Alla tre metoderna gör det möjligt för oss att äga och handla med en grupp av aktier. Inte som enskilda värdepapper då, utan i form av bredare innehav. Men det finns stora skillnader mellan de tre i hur köp och sälj sker, sättet kostnaderna är fördelade och hur priset sätts.

Äntligen, får vi väl säga, så har vi fått se en återkomst av internationella ETFer på Nordnet och Avanza och vi som aktieinvesterare har återigen fått ett intressant utbud av ETFer att arbeta med.

Vad är väl då bättre än ett inlägg där vi diskuterar skillnaden mellan ETFer och fonder.

Jag tyckte idén lät bra, men jag bestämde mig i princip direkt för att jag ville ha med investmentbolag i jämförelsen.

Så vi tar med alla tre här och jämför ETFer, fonder och investmentbolag.

Vi kommer också behöva prata om indexfonder, i relation till aktivt förvaltade fonder, så det här kan bli festligt värre!

Vi gör många jämförelser här på bloggen och vi gör nästan alltid på samma sätt.

Vi börjar med att studera för- respektive nackdelar med de olika delarna.

När vi vet mer om varje del så summerar vi och i det här fallet jämför vi ETFer, fonder och investmentbolag mot varandra lite mer övergripande.

Innehåll

- Begrepp och förkortningar

- Prissättning av andelar i fonder och ETFer vs. aktiepris i investmentbolag

- För- och nackdelar med en ETF

- För- och nackdelar med en aktiefond

- För- och nackdelar med ett investmentbolag

- Aktivt förvaltade fonder - Favoriter just nu

- Sammanställning – Sammanfattning

- Vanliga frågor

- Läs mer

Begrepp och förkortningar

Här följer en förklaring på en rad begrepp som förekommer i texten. Vill du lära dig mer terminologi så rekommenderar jag inlägget där vi diskuterar ”vad är direktavkastning”.

- Aktivt förvaltad fond – En fond där innehavet bestäms av förvaltaren. Det kan finnas regler för fonden, som att man ska agera i vissa marknader eller avstå vissa typer av bolag, men inom reglerna styr förvaltaren vilken sammansättning porftföljen har.

- CEF – Closed End Found motsvarar svenskans investmentbolag. Tyvärr är inte CEFer alltid lika kostnadseffektiva i sin förvaltning som svenska investmentbolag och därför är det lite en varningens finger här. Men de ger möjlighet att njuta av substansrabatt, vilket kan uppväga mycket!

- Courtage – Avgift för köp och sälj av aktie.

- ETF – Exchange Traded Found eller börshandlad fond på svenska. Du äger andelar i en fond som äger värdepapper. Här använder vi begreppet ETF för en produkt utan hävstång eller BULL/BEAR egenskaper.

- ETN – Exchange Traded Note, närmast översatt till certifikat på svenska. Ett värdepapper som följer en tillgångs värdeutveckling utan att det finns en direkt koppling mellan ditt köp och köp av tillgångar. Många ETNer använder hävstång i någon form och kan vara BULL/BEAR certifikat. Vi diskuterar inte den typen av värdepapper här.

- Hävstång – Används för att beskriva att förändringar i tillgångarna du äger blir förstärkta. Om en aktie går upp 10% och ditt värde går upp med 20% så har du haft en hävstång x2 i ditt ägande.

- Index – En lista över aktier. Ofta är listan sammansatt enligt någon regel så som ”de 30 mest omsatta aktierna på Stockholmsbörsen (OMSX)”. Det finns väldigt många olika index och en del är dessutom skapade med tilläggsregler så som: En komponent får inte överstiga 10% av fondens värde, eller ”finansaktier är exkluderade”.

- Indexfond – Fond vars innehav styrs av ett index.

- Premie – Se substansrabatt här nedanför och vänd på resonemanget. Du betalar mer för aktien än vad värdet motiverar.

- Investmentbolag – Ett aktiebolag vars affärsidé är att äga andra bolag.

- Spread – Skillnad i inköps- och försäljningspris.

- Substansrabatt – Priset för ett bolag är längre än värdet på det bolaget äger. Om ett investmentbolags aktietillgångar motsvarar 100 kronor per aktie, men aktien kostar 80 kronor, så handlas bolaget till 20% substansrabatt.

Prissättning av andelar i fonder och ETFer vs. aktiepris i investmentbolag

Fonder och ETFer är öppna fonder och förändrar hela tiden sitt egna kapital.

Det betyder att när du köper andelar i en fond så köper du ingen annans andel.

Istället så tar fonden in ditt kapital och köper aktier för pengarna.

Fondens förvaltade kapital ökar.

Vid försäljning sker samma sak fast tvärt om då.

Ett investmentbolag fungerar helt annorlunda.

Där är kapitalbasen – det egna kapitalet – oberoende av hur mycket aktierna handlas och värderas.

Om du köper en aktie i ett invesmentbolag så måste du köpa någon annans andel – undataget är om man gör en nyemission förståss – och när du säljer måste någon köpa just din aktie.

Den principiella skillnaden mellan en fond och investmentbolag ligger främst här.

En fonds värde och prissättning driver inte iväg från underliggande aktiers värde utan beräkna utifrån innehavet.

Ett investmentbolag prissätts på en marknad och kopplingen till underliggande tillgångar varierar genom att man ibland handlas till ett lägre värde än tillgångarna i bolaget motiverar (substansrabatt) eller vice versa (substanspremie).

Lästips: Så här kan du använda substansrabatten till din fördel – Läs bloggens inlägg om hur substansrabatter/premier uppstår och hur du kan använda det till din fördel.

Substansrabatt

Substansrabatten uppstår alltså bara i investmentbolag och kan erbjuda såväl fördelar som nackdelar beroende på investment bolag, situation på marknaden och underliggande bolag i investmentbolagens portföljer.

De personer som tror på att de kan tolka och använda substansrabatten i investmentbolagen till sin fördel ser ofta det här som en mycket viktig poäng som talar för investmentbolagens fördel.

Lästips: Vad är en indexfond? – Läs bloggens inlägg om hur en indexfond fungerar och är uppbyggd.

För- och nackdelar med en ETF

ETF står för Exchange Traded Found – Börshandlad fond på svenska – och den ger dig möjlighet att handla köpa och äga en fond med en mängd olika aktier, samtidigt som du handlar den på samma sätt som en aktie.

Du har en skillnad på köp och säljpris – kallas för spread – och när avslutet sker så har du din fondandel (vid köp) eller dina pengar (försäljning) direkt.

Du betalar också courtage och växlingsavgifter, om ETFen handlas i utländsk valuta.

En ETF handlas alltså precis som en aktie.

ETFer är sällan aktivt förvaltade fonder, när du köper en ETF så är ofta aktiefördelningen förutbestämd på något vis.

Det kan ske en omfördelning inom en ETF, exempelvis då index uppdateras, men det är relativt sällan (vanligtvis vid årligen vid årskiftet).

Många amerikanska ETFer har en idé om att man ska dela ut pengar, exempelvis kvartalsvis.

Det är tämligen usel om vi vill hålla ner förvaltningskostnaderna då det innebär skatt, växlingsavgifter och nya courtagekostnader om vi vill återinvestera.

Min personliga bild av ETFer är att ägandeformen är bra och jag äger gärna ETFer.

Det är dock inte så enkelt som att alla ETFer är bra att äga.

Förvaltningskostnaderna kan vid en snabb jämförelse verka väldigt attraktiva, men du måste tänka på växlingsavgifter vid köp, courtage och eventuell återinvestering om du får utdelning.

Om du handlar breda index-ETFer i utländsk valuta så ska du alltid undersöka om motsvarande index går att hitta som en svensk fond.

Sedan jämför du priset!

Lästips: Hur utvärderar vi indexfonder? – De här ska du titta på innan du köper indexfond!

För- och nackdelar med en aktiefond

Aktiefonder kommer i en rad olika varianter om vi pratar möjligheter och variationer.

En del fonder gör bara köp och sälj vid månadsskiften, medan andra fonder kan komma runt med dina köp och sälj på någon dag.

Jag har uppfattat det som att tre arbetsdagar från köp/sälj till att transaktionen är helt genomfört är någon form av branschstandard.

Det här gör att fonder kan hantera en del kostnader och aspekter kopplade till köp- och säljorders och på så vis bli mycket kostnadseffektiva.

Små köp och säljkostnader tar ut varandra och de kan på så vis ofta erbjuda kostnadseffektiva lösningar kring månadssparande.

Som investerare exponeras du inte heller för växlingskostnader, om fonden handlas i SEK, och det vanliga är att utdelningarna återinvesteras automatiskt.

Man sköter också alla skattemässiga effekter inom fonden så att du inte blir sittande med 15% av din utdelning hos amerikanska skattemyndigheten under ett par år som är fallet om du köper amerikanska aktier direkt.

Skillnaden mellan en indexfond och ETF ser du främst vid inköp och försäljning och fonden agerar vanligtvis mycket långsammare.

En aktivt förvaltad fond erbjuder en helt annan typ av möjligheter än indexfonder eller index ETFer, men har då oftast betydligt högre förvaltningsavgifter.

Jag äger gärna fonder.

Helst äger jag faktiskt aktivt förvaltade fonder.

Det här exempelvis en av min fondfavoriter när vi jämför ETFer, fonder och investmentbolag.

För- och nackdelar med ett investmentbolag

Substansrabatt – det har du säkert greppat nu – ger oss möjligheter. Ofta har man också löjligt låga förvaltningskostnader i ett investmentbolag vilket gör att förvaltningsformen är mycket konkurrenskraftig om vi ser till priset.

Som det inte räcker så kan du få ett managementteam, med stort eget ägande, som består av några av världens bästa företagsledare som styr skutan.

När det är en premie på investmentbolagen så är det ofta det av en anledning, exempelvis har man onoterade intressanta bolag i portföljen som är svåra att uppskatta värdet på, eller så är man väldigt duktig att förvalta sitt kapital.

Personligen har jag dock svårt för att se vitsen med att köpa och äga ett investementbolag om det inte handlas med substansrabatt.

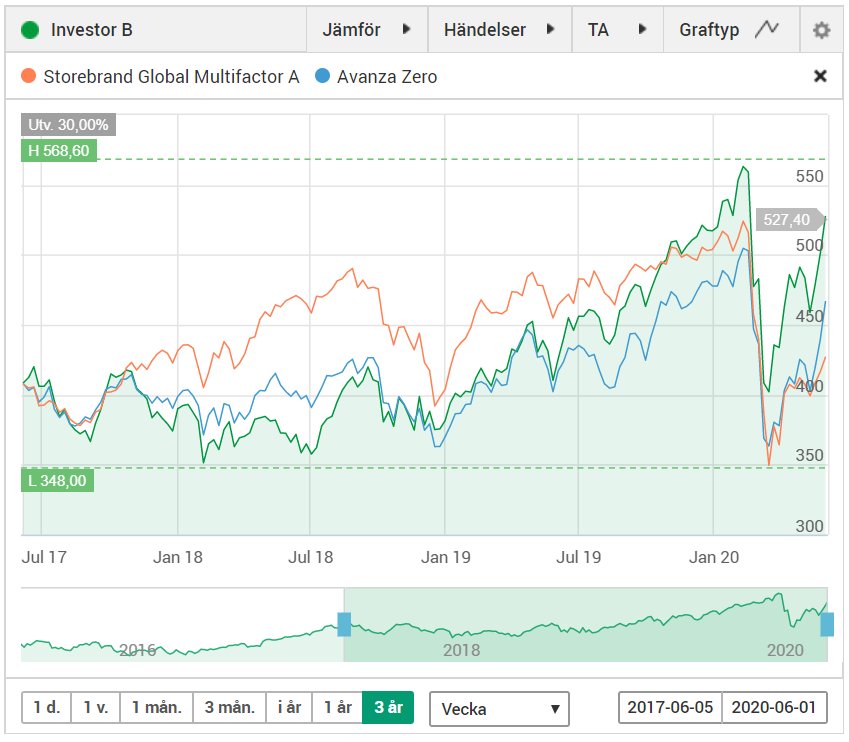

Här nedanför ser ni utvecklingen för Avanza Zero, en fond som följer OMX30 och återinvesterar utdelningarna, Storebrand Global Multifactor, en sorts aktivt förvaltad fond och Investor som är vårt största investmentbolag.

Vi jämför bolagen över tre år.

Just nu är Investor bäst i test, men under långa perioder har det varit den sämsta investeringen som ni kan se nedan.

Investmentbolag har en hel del som talar för dem, men det betyder inte alltid att ledningen agerar klokt, att underliggande innehav är på intressanta marknader eller är intressanta i någon form.

På amerikanska marknaden finns det en hel del stängda fonder – CEFer – som handlas med substansrabatt/premie.

CEFer beteer sig som investmentbolag, men har som regler betydligt högre kostnadsstruktur än våra svenska investmentbolag.

CEF kan ge intressanta möjligheter till ägande.

Börja med att läsa allt som CEF Connect erbjuder och sedan går du vidare till Seeking Alpha och söker mer kring CEF.

Aktivt förvaltade fonder - Favoriter just nu

Här är listan över mina favoritfonder just nu. Coronakrisen har gett möjligheter som jag tror att vi bäst fångar genom aktivt förvaltade fonder just nu då vi fått en kraftig uppgång generellt.

Jag använder SAVR för att köpa och äga aktivt förvaltade fonder.

Not: Listan innehåller affiliatelänkar till SAVR. Det innebär att jag kan få en ersättning - av SAVR - om du ingår avtal med SAVR. Inga kostnader tillkommer hos dig.

Investerar i företag överallt i världen som har konkurrensfördelar och rätt pris. Det här är ingen indexfond klädd i dyra förvaltningskostnader utan en sant aktivt förvaltad fond.

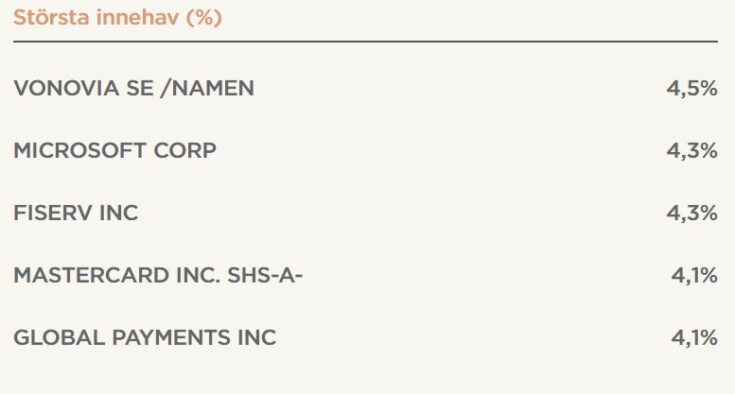

Bilden visar innehaven just nu och de flesta är inga bolag jag själv skulle investera i. Främst för jag tycker de är för dyra. Men fonden visar att man har haft en god förmåga att välja bolag som i och för sig är dyra, men som är värda priset.

En globalfond som inte har lika imponerande statistik som Globalkompisen först i listan. Det är den här globalfonden vi äger idag då jag tycker Ceoli ger ett väldigt gott intryck och fonden brukar klå sitt jämförelseindex rejalt.

Som ni ser så finns det skillnader och likeheter i valen av aktier.

Vill du läsa mer om aktivt förvaltade fonder - och läsa fler tips - så ska du läsa mitt inlägg om SAVR.

Sammanställning – Sammanfattning

Många ser möjligheten till substansrabatten i ett investmentbolag som den viktigaste faktorn när det ser till skillnaden mellan fond och investmentbolag.

När rätt investmentbolag kan handlas med substansrabatt så föredrar de investmentbolag före fonder.

Andra tycker utdelningarna är viktiga när de investerar.

Kanske vill de leva på utdelningar framöver.

Då är det främst investmentbolag och vissa typer av ETFer som är intressanta.

Jag ser till fondernas möjligheter – det gäller både ETFer och traditionella fonder – och då tycker jag mycket talar till fondernas fördel.

Inte minst det stora utbudet i form av förvaltare, index, nischer, marknader/områden och bolagsstorlek gör att jag som regel tycker att det går att hitta en fond som är intressantare än ett investmentbolag.

I det så är skillnaden mellan en fond och en ETF är inte så stor, för mig, så att det avgör.

Men då försöker jag sällan tajma marknaden och tycker att mina köp och säljbeslut kan få vara baserat på något medelpris under tre dagar, eller hur nu fonden sätter sitt pris mot mig.

Något jag gillar med stora ETFer är att de ofta är väl ”genomlysta”.

I synnerhet stora ETFer som följer stora breda index.

Söker du så hittar du ofta någon analys som gör dig klokare.

Det är väldigt bra och ger mig som investerar stora möjligheter att förstå vad jag köper.

För i en aktivt förvaltad form utvärderar jag investeringsmetodiken, processerna, fokusområde och förvaltarens historik när jag investerar.

Sedan litar jag på att jag hittar något som är till min fördel.

Vanliga frågor

Är Private Equity detsamma som investmentbolag?

Private Equity översätts snarast till riskkapitalbolag i svenskan. Likt investmentbolagen är affärsidén att äga andra bolag, men inte noterade bolag. Riskkapitalbolag handlar ibland bolag på börsen, eller säljer dem där och kan därför ha en del av sitt kapital i noterade tillgångar. På samma sätt har investmentbolag ofta onoterade tillgångar i sin portfölj. Så i slutändan handlar det om var huvudfokus ligger när man säger att ett bolag är ett investmentbolag (noterade innehav) eller riskkaptialbolag (onoterat).

Vad är ett investmentbolag?

Ett investmentbolag är ett bolag som har som affärsidé att äga andra bolag. Termen

investmentbolag används främst för bolag som främst äger andra börsnoterade bolag. Jämför med riskkaptialbolag som främst äger ickenoterade bolag.

Vad är en ETF?

En ETF är en fond – flera aktier ingår vanligtvis – som handlas direkt på börsen. Kursen rör sig i realtid och avslut (köp/sälj) sker omedelbart. ETFer är vanligtvis inte aktivt förvaltade utan aktievalet och fördelningen (hur stor varje innehav ska vara relativt andra) avgörs av enkla regler (index).

Läs mer

- Avanza vs. SAVR – Vi använder båda plattformarna. Här kan du se hur vi resonerar när vi fördelar våra pengar.

- P/E-talet är nog det enskilt viktigaste nyckeltalet när vi pratar investeringar. Här kan du läsa allt du behöver veta.

- P/S-talet är ett komplement till P/E-talet. Här kan du läsa om hur du använder det för att bättre kunna utvärdera hur ett bolag är prissatt.

- Bästa fonderna 2021 – Här är våra tankar om hur du bäst väljer fonder i år.

- Den stora guiden för dig som gillar passiv inkomst.

- Aktiv förvaltning eller indexfonder – När fungerar den ena modellen bättre än den andra?

Hej OnkelTom,

Vad tycker du om utlåning via Kameo? 5 % – 10 % årlig ränta. Klarar avkastningskrav på 4 %. Lägre risk än Lendify till något bättre avkastning i alla fall om man väljer att låna till företag med högst rating?

Hej Kinam,

Jag vill titta på Kameo, men jag har inte gjort det ännu. Det är få saker som är säkrare än svenska privatpersoner i själva avtalsupplägget och vi är i en företagsutlåningsbubbla. Så om Kameo är säkrare än Lendify… Avkastningen ser dock ut att vara mer relevant som du är inne på.

Kameo är på min att göra lista helt klart!