Det här inlägget handlar om fyraprocentsregeln (4 procent regeln eller 4%-regeln) och det som följer med den. Vi ska göra beräkningar på hur fyraprocentsregeln fungerat på den svenska börsen och undersöka några uppenbara förbättringar då det gäller uttagsreglerna.

Fyraprocentsregeln – ibland också kallad Trinitystudien efter arbetet som legat till grund för regeln – är en av de centrala komponenterna i begreppet ekonomisk frihet och används för att bestämma hur mycket pengar man behöver för att bli ekonomiskt oberoende.

Den anger också hur mycket pengar vi kan ta ut från vår förmögenhet utan att beloppet sjunker ihop över tid.

Fyraprocentsregeln är en tumregel, baserad på forskning, som säger att om du kan täcka dina årliga utgifter genom att använda mindre än fyra procent av ditt kapital, vid startdatumet, så är sannolikheten mycket hög för att du ska kunna leva på din förmögenhet i minst 30 år. Du kan fortsätta ta ut ditt önskade belopp, justerat för inflation, oberoende av goda eller dåliga tider på börsen.

Innehåll

- När blir du ekonomiskt oberoende - Räkna med hjälp av fyraprocentsregeln

- Fyraprocentsregeln – Svaret på frågan om hur mycket pengar som behövs för att bli ekonomiskt fri

- Fyraprocentsregeln bygger på historiska data

- Fyraprocentsregeln handlar om avkastning inte utdelning

- Att spela för att vinna eller spela för att inte förlora – Portföljsammansättning

- Mer detaljer om fyraprocentsregeln

- 4 procentregeln applicerad på svenska data

- Fyraprocentsregeln bygger inte på smarta beslut

- Slutsats – Det är tre delar som är av betydelse i fyraprocentsregeln

- Tidig pensionering – ekonomiskt oberoende

- Högre eller lägre än fyra procent?

- Hur tar vi ut våra pengar?

- Förvaltningsupplägget

- Snabba frågor och svar

- Vad är fyraprocentsregeln (4%-regeln)?

- Hur kan jag använda fyraprocentsregeln (4%-regeln)?

- Gäller fyraprocentsregeln (4%-regeln) bara på amerikanska börsen?

- Hanterar fyraprocentsregeln (4%-regeln) inflation?

- Slutord – Fyraprocentsregeln

Fyraprocentsregeln – Svaret på frågan om hur mycket pengar som behövs för att bli ekonomiskt fri

Om regeln används för att besvara frågan ”hur mycket pengar behövs för att bli ekonomiskt oberoende” så är svaret:

Du är ekonomiskt oberoende när du sparat samman minst 25 gånger ditt årsbehov av pengar, eller 300 (25×12) gånger ditt månadsbehov.

Fyraprocentsregeln gör det också möjligt att räkna ut hur lång tid det kommer ta för dig att bli ekonomiskt oberoende baserat på din sparkvot.

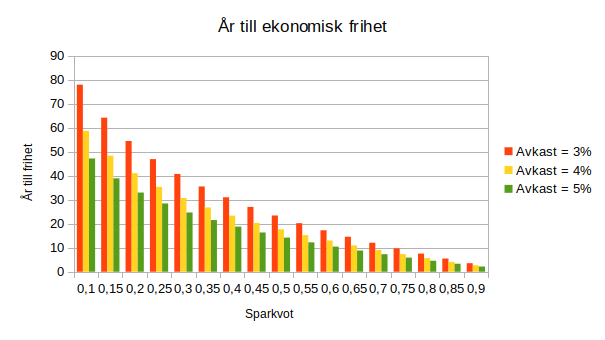

Se exempelvis grafen (som är tagen från e-boken jag tipsade om inledningsvis) som visar tiden det tar att bli ekonomiskt fri:

Sparkvot = inkomst/sparande.

Givet sparkvoten, tillsammans med antagandet om avkastning på din portfölj – där fyraprocentsregeln säger att just fyra procent är en rimlig nivå – kan vi snabbt ta reda på hur snabbt vi kan bli ekonomiskt oberoende.

Du kan läsa mer om hur du beräknar din sparkvot i det här inlägget.

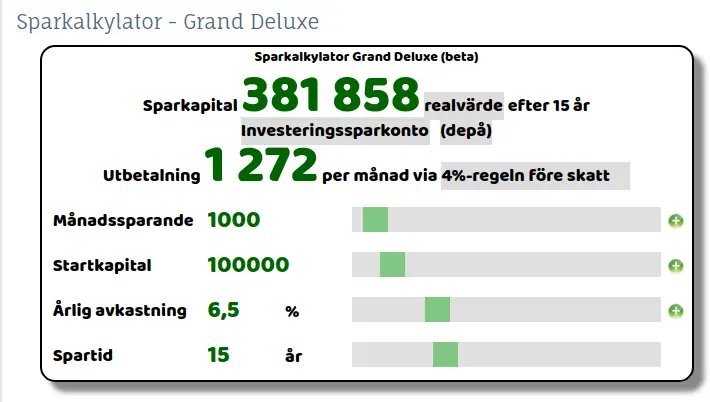

Not: Det är faktiskt så att det går att räkna på sitt ekonomiska oberoende i procent och i relativa siffror. Det kan kännas avigt – du hittar mer info i min e-bok – men vill man jobba med faktiska siffror så rekommenderar jag Hernhags sparkalkylator.

Tips: Stefan Thelenius utmärkta sparkalkylator har numera stöd för fyraprocentsregeln så att du direkt kan se hur mycket ditt sparande ger dig i pension vid ett givet datum.

Fyraprocentsregeln bygger på historiska data

Vi som vill bli fria tittar framåt medan fyraprocentsregeln baseras på historiska amerikanska data. Historien bestämmer inte framtiden, men genom att jobba med historiska siffror kan vi förhoppningsvis lära oss mycket även om framtiden.

Historien ger en god förståelses för de mekanismer som finns i marknaden och din portfölj, som avgör om dina pengar räcker länge eller inte.

Olika typer av portföljsammansättningar (aktier/statsobligationer: 100/0, 75/25, 50/50, 25/75, 0/100) har presterat olika bra under olika tidsintervall. Det är endast en fördelning (50/50) som alltid lyckats få sin portfölj att räcka 30-år oberoende av hur ekonomin utvecklats.

100% aktier har en relativt god sannolikhet att klara sig hela vägen i 30 år, samtidigt som den typen av portfölj har större sannolikhet att utvecklas så bra att förmögenheten ökar, i vissa scenarion.

Vi kommer studera data väldigt mycket i detalj senare i detta inlägg. Det kommer ge er en ökad känsla för vad det är som gör att en portfölj krymper eller växer över tid när vi lever på kapitalet.

Fyraprocentsregeln handlar om avkastning inte utdelning

En kort kommentar innan vi fortsätter. Vi pratar i det här inlägget om vilken avkastning vi kan anta att en portfölj kan ge över tid. Men vi pratar inte om att avkastningen bör komma i en speciell form, exempelvis genom utdelning.

Det är vanligt att försöka uppnå fyra procents avkastning genom att välja en portfölj med aktier som ger en utdelning – direktavkastning – på fyra procent. Genom att leva på utdelningsaktier så är tanken att man ska uppnå en rad fördelar, bland annat ska man vara mer oberoende för börsens svängningar.

Det är tveksamt om man kan tänka så.

4%-regeln bygger på studier av stora och breda aktieindex. Där ingår en hel del aktier som ger utdelning.

Så i någon mening är redan utdelningsaspekten redan medräknad här och det finns inget som tyder på att en utdelningsportfölj presterar så mycket bättre än en index över så långa tidsintervall som vi studerar här.

Att spela för att vinna eller spela för att inte förlora – Portföljsammansättning

Fyraprocentsregeln kommer från en studie som kallas Trinitystudien. Den analyserar förmögenhetsutvecklingen på den amerikanska marknaden under en lång tidsperiod – cirka hundra år – för portföljer sammansatta på olika vis.

Det är andelen säkra räntepapper – amerikanska statsobligationer – och andelen aktier – i form av indexfonder (S&P 500) – man varierat i portföljen.

Där kan vi se att den säkraste portföljen – på kort sikt – innehåller en hög andel statsobligationer.

Någonstans kring 30 år sker dock ett skifte. Då blir sannolikheten att pengarna ska räcka högre om man enbart haft aktier i portföljen.

Det finns alltså ett val att göra!

Antingen placerar vi våra pengar defensivt, på ett sådant sätt att vi inte snabbt blir ”utnockade” av en kraftig börsnedgång, eller så placerar vi pengarna offensivt för att säkerställa att vår förmögenhet utvecklas vidare under tiden vi lever på vår förmögenhet.

Den defensiva metoden – med 50% av kapitalet i obligationer – gör alltså att kapitalet sannolikt krymper under tiden vi lever på vårt kapital. Men inte så snabbt att det blir något problem på kortare tidsperioder än 30 år.

Mer detaljer om fyraprocentsregeln

Vi stannar bakgrundsbeskrivningen där och säger att du hittar mer om fyraprocentsregeln i e-boken jag skrivit.

Resten av inlägget kommer handla om fyraprocentsregeln ur ett svenskt perspektiv och vi kommer studera svenska data och se om fyraprocentsregeln även gäller i ett svenskt sammanhang.

Utifrån det vi ser i den svenska statistiken ska vi sedan generalisera och på så vis lära oss mer om vad det innebär att leva på sitt kapital.

4 procentregeln applicerad på svenska data

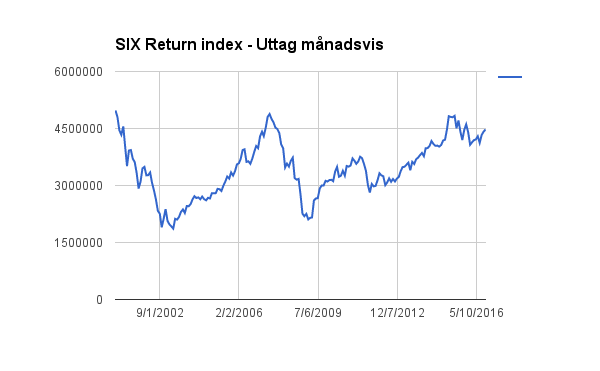

Jag har studerat hur fyraprocentsregeln skulle fungerat om vi köpt en fond som följt OMX30 indexet – ett exempel på en sådan fond är Avanza Zero – 1 november år 2 000.

För att få rättvisande data så har jag använt Six Return Index, där utdelningarna från bolagen ingår och återinvesteras, som grund för analysen (källa: Fondbolagens förening).

Jag har dragit pengar varje månad och justera uttaget årsvis baserat på den inflationsstatistik som finns för perioden.

Ingångsdata för simuleringen

Så här har jag kommit fram till de parametrar jag använt:

Behov av inkomst år 2000: 16 640 kr/mån.

Justerat med avseende på inflation blir det ett behov av inkomst idag 2017 på: 20 000 kr/mån.

Om vi ska börja vår simulering med fyra procents uttag från kapitalet så ger det att förmögenheten 2000 skulle vara: 4 975 360 kr.

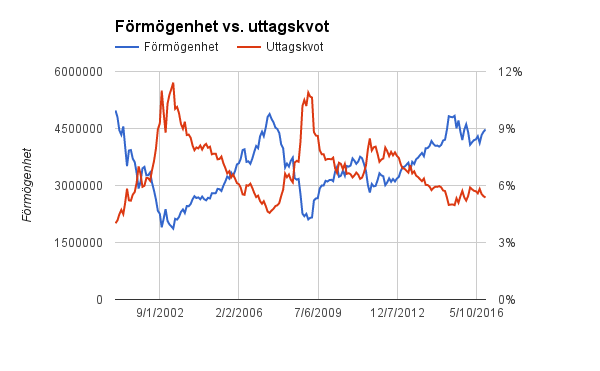

Här är resultatet över tid när vi börjar vår resa med 4 975 360 kronor investerade i Avanza Zero och tar ut det belopp vi behöver månadsvis:

Som ni ser så var det svettigt hösten 2002 då värdet av portföljen sjönk och uttagen ur portföljen utgjorde en stor del av förmögenheten varje månad.

För att tydliggöra detta har jag tagit bilden ovan och kompletterat den med uttagskvoten, alltså hur stor andel av kapitalet som behövdes tas ut för att säkra ett uttag på cirka 17 000 kronor per månad.

Som framgår i bilden så skulle en person som börjat 2000 med nästan 5 000 000 på kontot kunnat levt ganska bra och fortfarande vara i ett förhållandevis gott läge 16 år senare.

Uttagskvoten är ungefär 5% idag mot startvärdet 4%, så sakta håller kapitalet på att försvinna.

Det är också mindre pengar på kontot nu jämfört med när uttagen började 2000. Men det är långt ifrån någon katastrof!

Tidsspannet är inte valt av en slump. Att sluta jobba och besluta sig för att leva på aktieportföljen 1 november 2000 var nämligen usel timing. Den visar på en av de största riskerna som finns med hela fyraprocents-upplägget, nämligen att man hamnar med en hög uttagskvot tidigt.

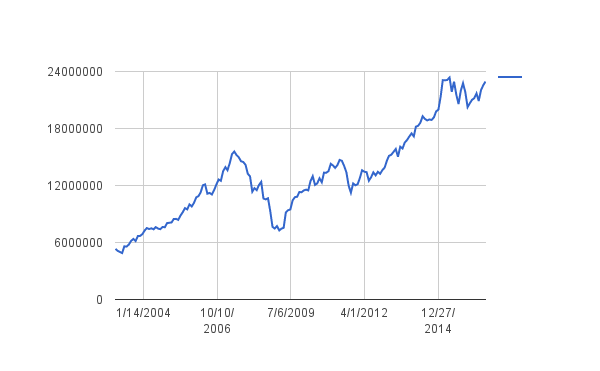

Om vi tar samma förmögenhetssiffror och börjar 1 januari 2003 – bara dryga 2 år senare – så får vi följande graf:

I exemplet ovan med startdatum 2003 så är numera uttagskvoten 1%!

Fyraprocentsregeln bygger inte på smarta beslut

Med insikterna vi skaffat oss ovan finns det massor av idéer om hur vi kan minska risken när vi lever på vårt kapital.

Det kan vara via olika förvaltningsupplägg eller skapandet av penningpåsar/buffertbelopp med viss andel likvider för att täcka uttag på kort sikt, för att nämna några exempel.

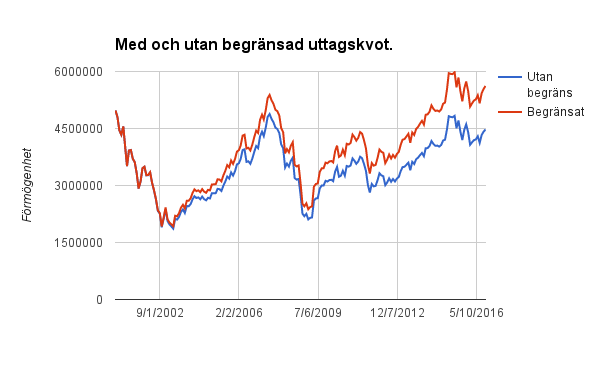

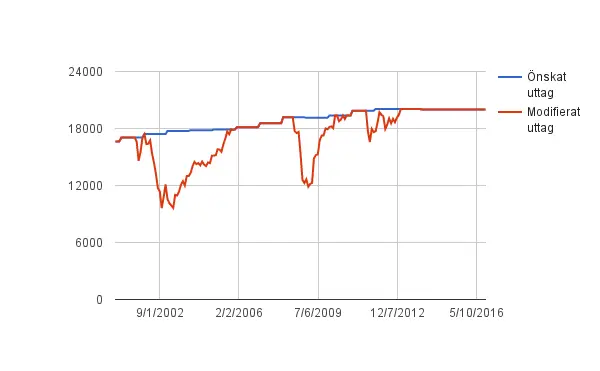

Jag har studerat en metod som är lätt att simulera genom enkel modifiering av tidigare simuleringar, nämligen att variera uttagskvoten så att den inte tillåts variera så kraftigt. Detta kräver dock att det faktiska uttaget också måste anpassas.

Jag valde att begränsa uttagen så att uttagskvoten aldrig blev högre än 6%. Om den blev högre än så anpassade jag månadsuttaget till just 6% på årsbasis.

En flexibilitet vad gäller uttagen gynnar alltså kalkylen och gör det möjligt att leva som ekonomiskt oberoende på ett lägre belopp.

Med relativ rättfram uttagsbegränsning så är alltså den som levt på förmögenheten i 16 år tillbaka på ruta ett med en uttagskvot om 4% i år. Naturligtvis har det kommit på bekostnad av uttagen. Under sent 2002 och 2003 fick uttagen sänkas rejält under behoven. Detsamma gäller en period kring 2008. Antingen var det extrem sparsamhet eller extrajobb som gällde då, för att få ihop ekonomin.

Slutsats – Det är tre delar som är av betydelse i fyraprocentsregeln

1) Uttagskvoten, de fyra procenten, om vi ska tro på Trinitystudien och dess slutsatser, kanske inte är så självklara. Kanske ska vi jobba med tre eller fem procent i vår kalkyl och i vårt liv som fri? Analysen ovan visar att fyra procent fungerade i ett ogynnsamt scenario och att det varit alldeles för defensivt i ett mer gynnsamt scenario.

2) Hur statiskt behöver vårt uttagsmönster vara? Kan vi vara mer flexibla i våra uttag så påverkar det sannolikheten för att våra pengar ska räcka. Det följer av enkel logik och blir väldigt tydligt i analysen ovan.

3) Förvaltningsupplägget av förmögenheten. Med det menar jag sättet vi väljer att förvalta pengarna på. Olika metoder kan minska svängningarna på vår förmögenhet i dåliga tider eller öka snittavkastningen över lång tid.

I exemplet ovan har vi använt en portfölj där hela innehavet bestod av aktier. I Trinitystudien, som ligger till grund för 4%-regeln, så har man jobbat med olika fördelningar mellan aktier och obligationer.

Allt hänger naturligtvis samman i någon mening. En mer flexibel uttagssida möjliggör mer aggressiv aktieförvaltning, som sannolikt gör att vi kan räkna med högre genomsnittlig avkastning.

Nedan ska vi diskutera dessa tre punkter mer i detalj, men först ska vi reflektera över våra datakällor.

Tidig pensionering – ekonomiskt oberoende

När jag läser det som skrivits – och det är rätt mycket i ämnet – så finns det ett problem med nästan allt som finns att läsa. Materialet är primärt skrivet för amerikanska pensionärer.

De är en helt annan målgrupp än svenskar som söker frihet. Så 94% chans att förmögenheten överlever 30 år måste tolkas olika i ett sammanhang här jämfört mot i USA.

I USA innebär siffrorna 6% risk för att man inte får sjukvård som gammal.

Vissa yngre skribenter som analyserar fyraprocentsregeln, som är villiga att förändra sin livsstil efter förutsättningarna som gäller över tid, och som också kan tänka sig att jobba under perioder har därför pekat på att vi i Europa snarare skulle räkna på 5-7% uttagskvot när vi fattar beslutet om att göra oss fria.

Personligen tycker jag den analysen är relevant – och statistiken vi tittat på stödjer det – men det finns också saker som talar mot en allt för hög uttagskvot i sin kalkyl. Se min e-bok för mer information!

Högre eller lägre än fyra procent?

I början på 1990-talet började fyraprocentsregeln att etableras som sanning i USA. De första simuleringarna byggde på ganska konservativa amerikanska portföljer, med en hög andel räntebärande papper (50/50).

Ganska snart så visade forskare att de som investerat allt i aktier, med en viss del småbolag i portföljen, hade kunnat använt sig av något mer än 5% i uttagskvot. Det med samma risknivåer som de ursprungliga studierna använt.

Med ett klokt förvaltningsupplägg så bör man alltså kunna skapa en femprocentsregel i stället för en fyraprocentsregel.

Men det finns också en rad invändningar mot fyraprocentsregeln och de antaganden som den vilar på. De pekar på att vi borde räkna på betydligt lägre uttagsnivåer.

Bland annat så bygger Trinitystudien på data från en av världens mest framgångsrika aktiemarknader under det senaste århundrade, den amerikanska.

Det här innebär att analysen troligtvis är gjord på allt för optimistisk data. Det finns data som pekar på att den amerikanska marknaden – det breda index man använder sig av i olika simuleringar – faktiskt är den marknad som gått bäst i världen under de perioder man analyserat.

Samtidigt fångar man två världskrig i simuleringarna. Och man har med perioder med hög respektive låg inflation.

Att försöka dra slutsatser uitfrån så skilda scenarion är troligtvis meningslöst. Det blir lite som att försöka ta reda på vilken klädsel som är bäst sommar som vinter.

Kanske har vi också ett annat utgångsläge nu än tidigare. På senare år har exempelvis bolagsvinsterna relativt sett blivit dyrare. Genomsnittligt P/E har ökat och det innebär i sin tur att portföljer i dag rimligen har en lägre förväntad avkastning framöver, än de hade under 1900-talet.

Exakt hur mycket kan man ta ut med start …

Fyraprocentsregeln säger att ett rimligt uttag ur portföljen är fyra procent. Det är viktigt att förstå att detta bygger på ett sannolikhetsresonemang.

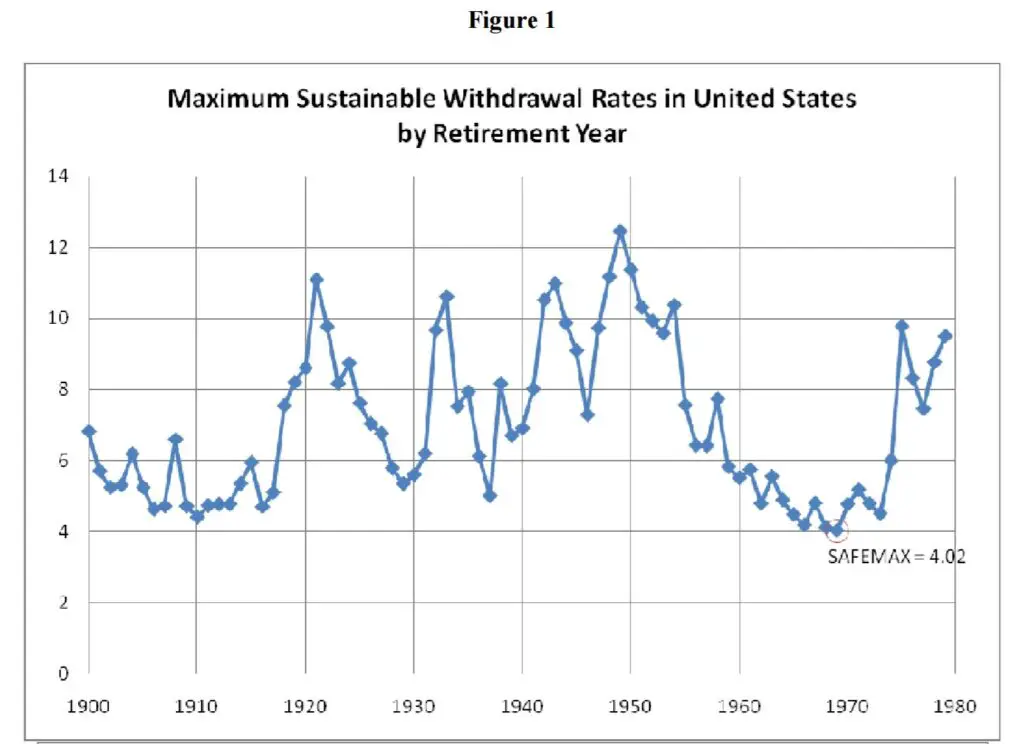

Vissa analytiker anser att Trinitystudiens metodik döljer viktig information genom att vi inte kan se villa uttagskvoter som skulle fungerat 30 år framåt, vid ett visst tillfälle.

En sådan analys, för den amerikanska aktiemarknaden med en portfölj baserad 50% aktier och 50% obligationer, ser ni nedan.

Min tolkning av bilden ovan är att fyraprocents-regeln är relevant, om än något konservativ, för den som vill räkna på hur mycket pengar man behöver för att kunna leva på kapitalet. Men det är lämpligt att vara införstådd med vad som gör att den flyger eller kraschar.

Data i det här stycket kommer i huvudsak från: An International Perspective on Safe Withdrawal Rates from Retirement Savings.

Hur tar vi ut våra pengar?

Dynamik i uttagen är A och O för den som försöker leva på sin förmögenhet om den är investerad på aktiemarknaden.

Förvaltningsupplägget

Det finns historiskt två saker som slaktat förmögenheten över längre tid i de simuleringar som finns. Det är hög inflation och kraftiga börsnedgångar. En hög andel aktier gör portföljen mer motståndskraftig mot inflation medan en hög andel räntebärande papper gör portföljen säkrare mot svängningar på börsen, åtminstone är det teoretiskt så.

Men det finns mer man kan göra. E-boken går in på mer detaljer och avancerade förvaltningsupplägg.

Snabba frågor och svar

Vad är fyraprocentsregeln (4%-regeln)?

Det är en tumregel baserad på amerikansk forskning som säger att det är rimligt att anta att du kan ta ut fyra procent av ditt kapital för att leva på när du lever på ditt kapital.

Hur kan jag använda fyraprocentsregeln (4%-regeln)?

Fyraprocentsregelns säger att du är ekonomiskt fri när du har en aktieportfölj som är minst 300 gånger ditt månadsbehov av pengar.

Gäller fyraprocentsregeln (4%-regeln) bara på amerikanska börsen?

Regelns baseras på historiska data i USA. Andra börser har inte haft samma goda utveckling, men Sverige är en av få länder som haft en liknande utveckling som USA.

Hanterar fyraprocentsregeln (4%-regeln) inflation?

Ja, forskning visar att börsen i snitt stiger 4% + inflation. Däremot beaktas inte ökningen i ekonomiskt välstånd som är cirka 2% årligen.

Slutord – Fyraprocentsregeln

En svaghet i simuleringarna ovan är att man alltid satt förvaltningsavgiften till 0 kronor vilket jag också gjort i mina simuleringar. Även skatter och andra avgifter som följer med portföljen bryts ut och måste därför ligga som en post bland månatliga utgifter.

En annan sak att beakta är att fyraprocentsregeln tar hänsyn till inflation, men inte till ekonomisk tillväxt. Över långa tidshorisonter kan detta betyda att den ekonomiska kalkyl man har devalveras kraftigt.

Om du är vetgirig så finns min e-bok och jag om mer läsning nedanför.

Stort tack till Storugglan som hjälpt mig med inspiration och källor!

Inlägget är rejält uppdaterat 2019-07-06.

Vill du göra egna simuleringar?

Allt är i form av ett Google kalkylark om du vill granska det jag gjort eller göra egna simuleringar.

Tack, väldigt intressant artikel!

Tack!

Tack för utmärkt sammanställning och beräkningar inom området. Att faktiskt gå i tidig pension är så mycket mer än teori – även om det behöver finnas en solid grund för ens antaganden.

Tack!

Hej! Är ganska påläst i detta änne. Har alltid undrat hur vårt pensionssystem påverkar 4% regeln. Om jag har jobbat i 10, 20, 30 år kommer jag få pension. Har jag dessutom tjänstepension så borde sparkapitalet behöva vara mindre. Finns sådan simulering? Jag misstänker att det sparkapital vi siktar mot är för högt och att många skulle kunna sluta arbeta tidigare. Efter levnadsår 61-65 kompletteras uttaget med pensionsutbetalningar.

Hej Peter, jag har gjort en hel del simuleringar på mina data:

Se exempelvis här: http://tidochpengar.se/2016/10/pensionssystemet-for-oss-som-tar-tidig-pension/

Läs gärna det här inlägget som ger en lite annan vy: http://tidochpengar.se/2015/07/vi-kan-packa-och-dra-om-ett-ar-men-vi-kommer-inte-do-rika/

Väldigt intressant och en mycket bra analys.

Det får mig att tänka på en strategi där man i början av varje år bestämmer en uttagskvot som är den man borde haft året före skulle fungera. Dvs om förra året tillät en uttagskvot om X% för att inte ”förstöra” kapitalet så är det den uttagskvoten man har under det aktuella året.

Det skulle iofs fortfarande ge svängningar men då använder man riktiga historiska data om sin egen förmögenhet istället för hypotetiska data från allmän börsutveckling och får bättre styrning. Bara en tanke, men jag kanske tänker helt fel?

Jag hänger inte riktigt med. Ok, men om totalvärdet går ner då blir ju uttaget noll? Eller?

Ja, om totalvärdet går så långt ner att uttagskvoten måste vara 0% så. Jag inser att det räcker med att kapitalet går ner 4% så blir nästa års uttagskvot 0% för att inte förbruka mer kapital så min tanke håller nog inte i längden.

Hej,

Bra med ett svenskt perspektiv på SWR, men vad menar du med ”obligationer och andra räntebärande papper inte går att ha i portföljen”. Orkar du utveckla det?

Visst, jag tror avkastningen under en längre period kommer vara usel.

Du menar så, okej 🙂 Ja fördelen som brukar lyftas, som du garanterat vet, är att du slipper sälja av aktier vid en tillfällig dipp om du har en del i räntebärande/cash. Då kommer du undan en del av problematiken du beskriver i inlägget med en portfölj som minskar snabbt i värde.

När jag tänker på det har jag faktiskt aldrig sett någon förvaltare eller strateg som förordat att inte ha iaf en mindre del i räntebärande/cash. Inte när du är i den fasen att du faktiskt säljer andelar av din portfölj för att använda pengarna till annat. Därav min fundering 🙂

Holger: Det du beskriver är nog inget sätt att komma undan det problem som onkel tar upp. Det gör ingen skillnad på slutresultatet om du har två olika potter med pengar i räntor resp. aktier och försöker undvika att sälja aktier med förlust eller om du hyvlar av 4% av hela portföljen med aktier och räntor varje år samtidigt som du återställer den ursprungliga fördelningen aktier/räntor (se https://www.kitces.com/blog/are-retirement-bucket-strategies-an-asset-allocation-mirage/).

Båda strategierna resulterar i samma allokering aktier/räntor, och beteendet blir i princip det samma eftersom rebalansering automatiskt innebär att det tillgångsslag som överpresterat förbrukas i första hand. Ditt sätt att tänka kan dock ha psykologiska fördelar!

Sedan kan jag tycka att onkel har fel ingång när han avvisar räntor med argumentet att de kommer att ha usel avkastning. Räntornas uppgift i portföljen är ju inte att ge avkastning (det har vi aktier för) utan att vara diversifierande (det du, Holger, pekar på).

Problemet med ränteplacering här i landet är som jag ser det att det är svårt att placera i statsobligationer via fonder. Räntedelen i portföljen vill vi ju ska vara maximalt säker. Men svenska räntefonder innehåller ju företagsobligationer, och då får man ju aktierelaterad risk i stället för säkerhet. Även de delar av svenska räntefonder som inte är företagsobligationer består ju till stor del av (för visso säkerställda) bostadsobligationer etc.

Ett alternativ till räntefonder kan vara att bygga en egen räntefond i form av fem olika sparkonton med 1-5 års bindningstid. Med statlig insättningsgaranti så får man den säkerhet man är ute efter. En sådan kombo skulle i dag ge drygt 2% i ränta. Att jämföra med drygt 1% på rörligt räntekonto. I denna räntetrappa kan man sedan rulla pengarna vidare i nya längre räntekonton allteftersom pengarna i de kortare räntekontona frigörs. På så sätt drar man nytta av en högre ränta i en stigande räntemiljö. Detta kan man göra så länge aktieportföljen avkastar det man behöver. Gör den det inte så knaprar man på räntepengarna i stället för att rulla dem vidare, till dess att aktieportföljen har kommit igen.

Räknar man med att aktiesparande har minst fem års sikt och därför lägger undan fem års förbrukning i räntor, så skulle man med 4%-regeln få en portfölj med 20% räntor och 80% aktier. Väljer man att låsa in räntedelen en räntetrappa enligt ovan så skulle man alltså i dag vinna 0,2% i årlig avkastning jämfört med att ha allt på rörligt räntekonto.

Är 0,2% värt för att låsa inne pengarna. Jag tycker inte det själv. Men det tål att tänka några varv extra även på räntedelen i portföljen, tycker jag.

Klokt tillägg, men jag håller inte riktigt med om räntepapper.

I det undersökningar jag läst minskar inte risken att pengarna ska ta slut i förtid med en mix av räntebärande och aktier. Den ökar! Dessutom är räntepapper inget skydd mot perioder av hög, och kanske ökande, inflation. Min åsikt är dessutom att det just i nuläget är ogynnsamt att ligga i räntebärande papper och att det till och med kan ha högre risk än aktier.

I någon mening diversifierar obligationer sparandet, det är rätt. Men de analyser som jag läst visar trots allt på att de snarare drar ner totalavkastningen än något annat. Därför kan man kanske välja sin aktieportfölj lite mer passiv för att få bättre riskprofil. Det är ganska lätt att argumentera för det i teorin, men i praktiken så måste vi beakta 30-åriga perspektiv. Jag tycker det talar för breda billiga indexfönder.

Vad kan tala för räntesparande?

1. De ger oss möjlighet att hantera den ”loss aversion” som vi alla (till större eller mindre grad) har när det gäller aktiemarknaden. Även när räntesparande minskar i värde så minskar det mycket mindre än aktier.

2. De ger oss möjlighet att se på vår totala portfölj i tidshorisonter (olika pengar för olika tidshorisonter) och fungerar på så sätt som ett pedagogiskt hjälpmedel. Hänger även ihop med det psykologiska i punkten ovan.

3. Förutom att vara diversifierande så skyddar räntesparande mot finansiella kriser och oväntad deflation.

Inget av dessa skäl har med högre avkastning att göra. Snarare tvärtom. Man betalar med totalt sett lägre avkastning för att uppnå fördelarna ovan. Därför talar jag nog om en annan aspekt än du och Holger. Men det är så jag tror att man bör se på räntor, som en försäkring (!).

Några ytterligare kommentater:

”Min åsikt är dessutom att det just i nuläget är ogynnsamt att ligga i räntebärande papper och att det till och med kan ha högre risk än aktier.”

Obligationer är ju knepigt nu. Svårt att veta hur de kommer att bete sig framöver (man ska ju inte heller glömma att räntefonder inte bara förlorar på högre marknadsränta, eftersom de successivt ersätter gamla obligationer med nya obligationer med högre ränta; allt hänger på fondens duration och ens egen tidshorisont). Därför tror jag mer på sparkonto för räntedelen.

”Därför kan man kanske välja sin aktieportfölj lite mer passiv för att få bättre riskprofil.”

Man bör ha gobal diversifiering för att öka chansen att portföljen överlever. Jag har dessutom för mig att det finns studier som visar att portföljvinsten är större från rebalansering mellan olika aktiemarknader än mellan aktier och räntor, vilket i så fall ytterligare understryker att räntor inte har med avkastning att göra.

En slutkommentar: Jag känner inte till någon bloggare eller bloggkommentator här i landet som uteslutande har att fölita sig på sin portfölj. Folk har själv fortfarande löneinkomst eller så har någon annan i familjen det. Det kanske finns en pension som faller ut rätt snart. Då har man ju lättare att avvisa räntor i portföljen. Man behöver ju inte räntorna eftersom deras funktion fylls av de övriga inkomstkällorna.

Hej Storugglan!

Jag delar din bild kring syftet att ha en viss del räntepapper i portföljen. Men att försäkra bort delar av avkastningen genom att ha en del räntebärande har historiskt varit tveksamt. Den lägre avkastningen har gett större utslag än tryggheten och faktiskt minskat chansen för portföljen att överleva de värsta scenariona. Det var så jag menade.

Men som i alla försäkringssammanhang bör vi nog börja med att fundera på vilka risker som finns. Om du får en skillnad på fyra procent mellan ditt femårslåns ränta och inflation så har du tappat 20% av penningvärdet på fem år. Blandfonder har varit usla investeringar i Sverige sedan lång tid. …

Ja, trygghetsbehovet är ju personligt. Gäller att klara av att ta den risk man behöver ta, men finns samtidigt ingen anledning att ta större risk än så.

”Om du får en skillnad på fyra procent mellan ditt femårslåns ränta och inflation så har du tappat 20% av penningvärdet på fem år.”

Hur menar du? Stiger inflationen så stiger utlåningsräntan och man rullar räntepengar vidare in ett konto som nu har högre ränta. Med stigande inflation så bör ju aktieportföljen kunna stå för inkomsten.

Men i sak håller jag med dig. Inflationen är en av de största riskerna för oss som ska leva läääänge på portföljen.

Om du lånar mig 100 kronor på fem år idag och vi låser räntan till 2% men inflationen blir 6% så har du cirka 80% av ursprungliga beloppet, alltså 80 kronor, att jobba med efter fem år. Lite enkelt räknat. Rörlig ränta utan risk är idag en förlust om cirka 1,5 – 2% årligen eller pratar vi inte om samma sak?

För mig finns inte olika delar i portföljen. Det finns en påse pengar investerad i olika tillgångar. I exemplet ovan så har räntedelens avkastning varit -20% under en femårsperiod.

Jag tror inte att vi pratar samma sak. Räntan är inte låst. En räntetrappa med 1-5-årskonton ger drygt 2% i dag. När ett år har gått frigörs pengarna i 1-årskontot. Du låser då in dem i ett nytt 5-årskonto. Har inflationen stigit under året som gått får du en högre ränta på det nya 5-årskontot, vilket innebär att den sammanlagda räntan på pengarna i din räntetrappa också stiger.

Så länge inflationen stiger märkbart så är det sannolikt att aktierna stiger i värde, och du kan leva på den avkastningen. Sjunker aktierna i värde så har vi med stor sannolikhet ingen märkbar inflation. Du kan då leva på räntepengarna, i stället för att rulla dem vidare i nya räntekonton, utan att de tappar märkbart i värde. När de väl börjar tappa i värde på grund av inflation så är aktiemarknaden tillbaka på banan, och du kan åter börja rulla över räntepengarna i nya konton med nu högre ränta. Osv.

Inflationen är just nu 1,2% (http://www.riksbank.se/sv/Penningpolitik/Inflation/Inflationen-just-nu/). Räntetrappan ger efter skatt drygt 0,7 x 2% = 1,4%. Du bör alltså nu få en real tillväxt på ca 0,2% på dina räntepengar.

Så länge vi inte får en plötslig stark ökning av inflationen så kan vi anta att räntetrappan och inflationen följs åt, och vi får en liten real avkastning på räntepengarna eller att de åtminstone inte tappar i värde.

Eller vad tror du? Håller inte resonemanget?

Storugglan, det här får vi nog ta och reda i lite. Det känns som vi rör runt lite.

Räntetrappan som du föreslår är väl ändå fasträntelösningar. Där du på sikt tänker dig att låsa pengarna under fem år?

Om ja -> så har du förlorat pengar – om du strävar efter att ha en inflationsskyddad pott – om inflationen ökat från teckningsdagen till uttagsdagen. Det spelar väl ingen roll om det finns andra pengar att ta från? Den här typen av lägen äter helt enkelt ner räntedelen i portföljen. Är det så måste du dessutom vikta om och ta från aktierna som du själv sa. Det finns liksom inga ”olika pengar” det finns bara avkastning när man räknar. För mig är säkra räntepapper en usel investering historiskt, men med fördelen att den har lägre volatilitet.

Med aktieportföljen är det lite annorlunda – förenklat – där är det uttagsdelen som spökar. Att aktierna går upp och ner är inget stort problem i sig för de har historiskt varierat runt ett stigande medelvärde.

Jag pratar om en ”CD ladder” som är en ekvivalent till ”bond ladder”:

https://www.bogleheads.org/wiki/Laddering_bonds_or_CDs

Så räntepotten är i mitt exempel uppdelad i fem olika konton med 1, 2, 3, 4 och 5 års bindning. Sedan kan man arbeta med dessa konton inbördes och i relation till aktiedelen av portföljen som jag beskrev ovan, allt beroende på börsutveckling och inflation.

Detta som alternativ till att ha alla räntepengar på konto med rörlig ränta. Som jag visade kan det med större säkerhet inflationssäkra pengarna.

Mitt resonemang förutsätter att man inte har pengar som behövs inom kortare tid än fem år placerade i aktier, utan i räntor. Det är alltså inte utifrån avkastningssynpunkt ett argument mot att konstant vara placerad 100% i aktiemarknaden. Men jag skulle fortfarande vilja se den träda fram som med sin förmögenhet som enda försörjningskälla är 100% placerad i aktier.

Ok, det är en form av säkerhet, men 4%-regeln tillåter inte den typen av nedlåsning av stora delar av kapitalet i dagens räntepappersmarknad om du frågar mig. Det ger ju lite av ett dilemma 🙂

” 4%-regeln tillåter inte den typen av nedlåsning”

Nej, det går inte att stoppa in det beteendet i den simuleringen, och tillgångsslaget är bankkonto och inte obligationer. Men som länken i min första kommentar ovan visar så genererar detta beteende samma resultat som det som 4%-regelns simuleringar förutsätter.

Så den som tar rygg på 4%-regeln, vill ha en viss andel ränta i portföljen men tycker att obligationsfonder är ett problem kan i stället välja bankkonto och samtidigt parera eventuell inflation och räntehöjningar genom det beteende jag beskrev. Men aktier är förstås alltid bäst för den som i stället fokuserar på mest pengar 🙂

Hej Storugglan,

Vad jag menade var att den som förväntar sig 4% avkastning ur portföljen troligtvis inte kan ta in räntepapper framöver. I stället får man räkna med att kapitalet sakta sjunker samman då den förväntade avkastningen blir lägre. Kanske mycket lägre.

Räknar du inte då med rätt låg avkastning på aktierna? Om vi räknar med att räntedelen så gott som aldrig kommer att vara negativ (som i mitt exempel) så skulle 20-40% räntedel förutsätta 5-6,7% avkastning på aktierna (efter avgifter och skatt).

Både ditt och mitt antagde ryms väl inom ramen för den historiska riskpremien (http://www.nordnetbloggen.se/aktieavkastning/11/03/2015/). Men du är mer på den säkra sidan. Där skulle förstås jag också vilja befinna mig i vårt resonemang 🙂

Så, ja, 20-40% räntor i portföljen skulle för ditt mer modesta avkastningsantagande för aktier kräva en sänkning av 4%-regeln till 2,6-3,2%. Det kräver några extra år av lönearbete…

Men Storugglan, om vi tror framöver att den genomsnittliga avkastningen på aktier är högre än 4% och vi har räknat med fyra procent i vår kalkyl, så har vi väl redan försäkrat oss mot svängningarna, eller? Hur läser du simuleringarna jag gjorde på riktig data?

Av det jag kunnat läsa mig till så är det som fällt avgörandet under svåra perioder hur stor andel aktier man haft. Ju mer ju säkrare. Inte tvärt om. Det är historiken, för framtiden kan allt vara annorlunda, men just nu känner inte jag att räntepapper är något att rekommendera. Ökad inflation och ökade räntor.

Men, en viss likvid kassa måste vi ju ha och vi kan diskutera dess omfattning beroende på läge.

Försöker förstå hur vi missförstår varandra men lyckas nog inte… Men om all avkastning i portföljen ska komma från aktier så kräver en lägre förväntad riskpremie en högre andel aktier. Om man t.ex. vill ha 20% räntor så kan man med 4% genomsnittligt aktieavkastning inte vänta sig mer än 3,2% SWR. Osv.

Ränteplaceringar är nog något som tål att diskuteras även framöver. Det är få som är beredda att jobba med 100% aktier med portföljen som enda inkomstkälla. Såvida de inte är rejält baktunga på högutdelande aktier, men då gäller ju inte heller några 4%-simuleringar.

Jag tror det är så här. Jag ser inte volatiliteten som någon stor risk för portföljens överlevnad givet det jag diskuterade i inlägget. Totalavkastningen över tid är det reella problemet enligt simuleringar som gjorts och även det jobb jag gjorde ovan visar på liknande fenomen.

Men hör inte de två sakerna samman kan ju vän av ordning undra? Säkert och då måste man göra någon sorts avvägning. Med läget för räntor just nu så …

Samtidigt vill jag inte att kapitalet är kvar när jag dör. Finns det någon simulering som visar på hur mycket som behövs om man vid uttag också tär på kapitalet och hur länge man klarar sig? I Sverige har vi fri sjukvård och en folkpension som också är relevant i en simulering.

Peter,

Det närmaste jag känner till är det inlägg jag länkat till tidigare i kommentarerna: http://tidochpengar.se/2015/07/vi-kan-packa-och-dra-om-ett-ar-men-vi-kommer-inte-do-rika/

Även det här inlägget berör samma fråga: http://tidochpengar.se/2016/10/ar-vi-ekonomiskt-fria-till-sommaren-ja-enligt-senaste-simuleringarna/

De flesta simuleringar jag har sett ger samma resultat för om pengarna ska räcka 30 år eller ”för alltid”. För de flesta som pysslar med detta så är kortare tid än 30 år lite för kort, så nog därför det inte finns så mycket skrivet om det.

Alla vi fria är olika med olika personligheter! Vi kommer reagera olika psykologiskt på ett fall på 50, 60 eller 70%. Alla bör känna sig själva så bra, att dom inte sätter sig i en situation som negativt påverkar deras välmående.

Det krävs inte så mycket fantasi för att ett sådant scenario skulle kunna bli verklighet!

Nackdelen med att man slutar, är att det naturliga kassaflödet från lönearbete upphör.

Det har ju en utjämnade effekt vid ras och att då ha ett 80/20 förhållande, gör att vi kan kompensera det lite. Ugglan och jag har nog ungefär lika dåliga magnerver och känner att 20% på kontot ger mig ett mer harmoniskt liv.

Fine, jag dömer inte 🙂 Men jag är inte övertygad om att det är något vidare sätt att riskminimera att ha räntepapper. Men vi får återkomma i ämnet när vi tittar på risker.

Vi använder det för vi är människor och inte maskiner!

Med alla fel och brister det innebär!

Om du inser att du riskerar att sälja av om börsen backar 50%. Är det bättre att ha 0% aktier!

Vi har alla olika syn på risk. Jag är inte övertygad om räntepapprens förträfflighet och satsar nog 100% av vårt kapital i aktier framöver. Men då har vi andra intäktskällor också.

Att ha 100% av kapitalet i aktier under ackumuleringsfasen, är jag helt enig med dig om. I alla fall om man besitter starka nerver!

Du är nog fortfarande där mentalt, även om ni tar några sabbatsår!

Ja, eller så chansar jag några år och tar en välavkastande portfölj och spåntar av en liten buffer efter uppgång. Det finns många varianter. 🙂

Även om jag inte är någon spelare, har jag tagit chansen, när jag tycker jag har rimliga odds på min sida.

När man blivit äldre och rimligen har det kapital man behöver, växer fegheten och girigheten minskar. Det finns helt enkelt inte tillräckligt med tid kvar, för att komma igen!

Man kan aldrig förutse framtiden men vill inte att schiller p/e ska peka på en förväntad avkastning på -1% dom närmaste 8 åren, för att man ska tillhandahålla sitt kapital till företagen, som riskkapital.

Då känns det bättre för en man som passerat bäst före datum, att nöja sig med som varit och vara tacksam över det!

Hej Kalle,

Jag tror faktiskt inte vi har så olika grundinställning, jag är bara tveksam till att räntepapper är mer aptitliga en en väl sammansatt börsportfölj. Ett av skälen till att det ser risigt ut för aktier är ju att man räknar med stigande räntor.

Precis som jag skrev i inlägget så är det dessutom så att portföljen är som känsligast för nedgångar tidigt i uttagsfasen. Då är det som lättast att göra en justering och jobba lite igen. Om en aktieportfölj är med i en uppgång som den som var innan 2008 och sedan sjunker samman så är inte det ett problem, det är snarast en fördel när vi lever på kapitalet. Det är ju det simuleringarna visar, eller läser du dom annorlunda?

Forskning pågår. Finns många olika teorier om vilket som kan vara det mest optimala beteendet.

Michael Kitces visar här hur hög räntedel närmast före och efter pensioneringen följt av ökad aktiedel därefter kan öka sannolikheten för portföljen att överleva:

https://www.kitces.com/blog/managing-portfolio-size-effect-with-bond-tent-in-retirement-red-zone/

Sedan är är ju allt detta teori. Ingen av oss agerar som i teorin. 4%-regeln och alla andra estimeringar kan ju bara ge en fingervisning om vad som fungerar. Och olika upplägg kan vara optimala för olika personer.

Det finns något som kallas badkarsmodellen som visar att motsatta investeringsupplägget har sina poänger. Det gör minst att ta risk när man är nyligen borta från arbetsmarknaden och i slutet av sitt liv. Däremellan bör man surfa säkrare.

Men, om man man försäkrar portföljen, det finns ju andra sätt än räntor ex. hedge, så kommer det med en kostnad. Om du tittar i simuleringarna jag gjorde så har ju även i de värsta scenarion en aktieportfölj levererat ganska bra. Men en underavkastning kommer skada portföljen rejält över tid.

Så jag vet inte om jag är i konflikt med dig och Kalle, jag försöker dra slutsatser från de simuleringar jag gjort och det jag läst. Och vi vet inget om framtiden som du säger.

Jag tror njutningen ligger i att enbart leva på utdelningen. Dock kräver det mer kapital. Som du skriver kräver det aktiv förvaltning i form av att omplacera kapital från företag som är på dekis. Kan också bli mycket arbete eftersom man troligtvis bör ha 30+ företag i portföljen för att sprida ut ”utdelningssänknings-risken”. Men o andra sidan är ju tanken att man är fri och sitt nya jobb blir ju helt enkelt att förvalta sitt kapital. För det krävs nog ett rum och ett skrivbord samt några timmar per vecka för att stämma av rapporter osv allt eftersom tiden har sin gång. Låter som ganska trevligt jobb så länge man tar hand om sina egna pengar 🙂

Sen ska man nog ha en margin of safety. Låt säga att man har omkostnader på 15 000 SEK/mån. Att då sluta jobba tvärt när man når det beloppet är ganska våghalsigt. Själv skulle jag gärna se en marginal uppåt mot 25 000 SEK. På så sätt kan man även återinvestera kapital man inte använder och totala kapitalet kommer växa vidare. Att få 25 000 mot 15 000 i månaden kräver inte så många fler år av arbete. När man kommer upp i stora belopp börjar ränta på ränta bli riktigt trevligt.

Hej Dreamboy,

Med så många krav så hinner pensionen från staten hinna före friheten om du ska ha kvalitetsbolag idag. Men du dör nog rik.

? Beror vilken ålder Dreamboy har. Själv ser jag mitt sparande som tidigläggande av min pension. Och någon pension från staten räknar jag inte med heller den dagen det är dags för vår generation. Om min plan går som drömmen så skulle jag ha 15000SEK om 10 år och 25000 om 14. Sen är ju inte tanken att sluta arbeta helt så egentligen kan man nöja sig med betydligt mindre och hoppa in och ur arbetsmarknaden när det så behövs.

Jo det är sant. Men om resonemanget i det här inlägget är relevant för framtiden och det är rimligt att tro att bra direktavkastning är 3% idag på kvalitetsaktier så har du förlängt tiden till frihet där med 25%. Och sedan lägga till 10 000 i månad i marginal för att på det bortse från ordinarie pension så har du inte direkt optimerat tiden till frihet. Om du är ung kanske det låter ok, men chansen är stor att det kommer barn, hus och liv i mellan.

Den som är nära att sluta jobba just nu borde kanske ha som mål att sluta jobba först när börsen har fallit rejält, kanske 40-50%? Vi har ju haft uppgång länge och det borde ju komma en nedgång.

Hej Regelbunden läsare, det finns bara en sådan stor och någorlunda långvarig nedgång i mitt vuxna liv och det är kring 2000. Det går inte, och vi behöver inte heller dra nytta av den typen av extrema händelser för att få det här att funka.

Tre forskare vid ett universitet satte sig ner och funderade på hur mycket man historisk kunnat ta ut från ett kapital, utan att det tar slut på en trettioårs period. Man provar med olika fördelning mellan värdepapper och räntor och olika startår. Några förvirrande journalister kommer över forskningsrönen och med sedvanlig inkompetens tar man något lösryckt exempel och för fram det som sanningen!

En portfölj med 50/50 mellan värdepapper och ränter har bara 4% chans att ta slut på en trettioårs period, om man tar ut 4% om året!

Hade man tittat lite längre fram i tiden, hade nog både 2000 och 2007, varit startpunkter som hade inneburit misslyckande!

Att någon skulle välja att tillämpa dom 4% på dom 30 största företagen på en minibörs som utgör 1% av världens börsmarknader och därtill med 100% i värdepapper, skull nog få forskarna att häpna!

Man ska göra allt, så enkelt som möjligt men inte enklare!

https://www.onefpa.org/journal/Pages/Portfolio%20Success%20Rates%20Where%20to%20Draw%20the%20Line.aspx

Jag håller inte riktigt med Kalle!

Du drar allt för långtgående slutsatser tycker jag. En krasch så som 2007 behöver inte alls vara så skadlig för en aktieportfölj då den föregåtts av högt uppdrivna värderingar då uttagen varit mycket små när värderingen är hög. Inte heller en taskig start med en rejäl dipp är direkt panik om den är relativt kortvarig. Räntepappren däremot är konstant underpresterande, i synnerhet ”trygga pengar”, så som lågavkastande räntepapper. Dessutom har de haft långa perioder mot sig under exempelvis hög inflation.

Så jag skulle vilja att vi tar och filar på ett nytt inlägg där vi undersöker riskerna lite vidare för att förstå vilka verktyg vi har.

Ser fram emot det nya inlägget. Har du koll på dessa som också förordar 100% aktier:

http://www.gocurrycracker.com/path-100-equities/

(uppföljning: http://www.gocurrycracker.com/2016-gcc-asset-allocation/)

Tack, jag ska dra ett span!

Fantastiska reflektioner över ett intressant ämne. Ska inte påstå att jag begriper allt, men eftersom jag nu är där, och således behöver försörja mig på kapitalet, hoppas jag få jag lämna en eller annan synpunkt. 4% regeln är viktig, men i huvudsak som något att förhålla sig till, som inte inkluderar den individuella bedömningen vilken ofta kan bero på ens egna strategier. Tror dessutom inte det finns många proffs där ute, som inte förordar att blanda i lite räntor, råvaror och obligationer i en portfölj. Sedan att den rent matematiskt inte slår en renodlad aktieportfölj (förutsatt att helt rätt bolag valts) är något annat. Har träffat och pratat med förvaltare och analytiker på samtliga svenska storbanker, och någon utländsk dito (UBS) och för egen del, hoppas jag deras -tillsammans med mina egna – funderingar, gör att jag kan sova gott om natten och vara försäkrad om att pengen räcker. Måste också tillägga att jag inte betalar för förvaltning med rådgivning, utan försöker klara mig på egen hand. Har kikat lite på Harry Browne, och hans ”failsafe portfolio” som ju givetvis inte är failsafe på något vis, även där handlar det lite om timing bland annat, men som grund är den läsvärd. Ha det gott Tom (enastående viktig skribent)och ni andra!

Dan

Tack Dan,

Det är massor av proffs som gett massor av människor råd om att ha blandfonder under många år. Men det har varit ett dåligt råd och är förmodligen ännu sämre kommande närmaste två åren. Men du har rätt, precis som Kalle och Storugglan, man måste ju ha en portfölj man kan leva med.

Hej.

Hur har du räknat kring skatter? Antar att du har det mesta i KF som schablonbeskattas, men det går ju inte att borse helt från skatterna. Känns som det missats i diskussionen.

Hur resonerar du kring detta?

Du har helt rätt! På 3 000 000 kronor så antar jag ungefär att det är 1 000 kr/mån i skatt i ISK (men det beror på en hel del faktorer). Jag ser det som en kostnad, även om det inte är helt tydligt här.

Hej, tack för ett bra inlägg och en god diskussion. Simuleringar är nödvändiga, för att förstå problematiken. Dock är det förmodligen än viktigare att känna sig själv, och hur man reagerar i pressade situationer. Pressen blir oändligt mycket mer påtagbar när man inte arbetar, utan ämnar försörja sig på kapitalet. En faktor som helt enkelt inte kan försummas. Jag skulle vilja påstå att om man tror sig klara 40% nedgång utan panikkänslor, så ligger nog 20% närmre sanningen.

Mvh https://investera-pengar.blogspot.se/

Hej Investeraren,

Ja och nej. För på något vis så släpper pressen lite som fri kan jag tycka. Livet går inte sönder om jag jobbar som lärare ett år eller två. Jag förstår mer nu. Kan hantera mer och har använt mina pengar till att ge mig en annan position känns det som.

Hej,

Är årliga 4% av sparkapitalet brutto eller netto? Dvs före eller efter skatter och avgifter?

Hej Nybörjaren,

Ledsen att svaret dröjde men det hade fastnat någonstans.

Skatter och avgifter räknar jag på utgiftssidan. Så de är med där.

Så om jag förstått det hela rätt är det likgiltigt att i detta fall kasta in handduken med 5 mkr år 2000 och 1,8 mkr år 2002? Något med detta gör att jag måste sitta med papper och penna för att verkligen förstå. Det känns som om det finns någon sorts ”magisk” komponent inbyggd här. För om så är fallet, och syftet är att gå i passion så tidigt som möjligt, finns det en väldigt stor och onödig risk att lämna ekorrhjulet senare än nödvändigt. Det jag menar är att personen som har samma utgifter som i ovanstående fall kommer ju naturligtvis inte lämna lönearbetet med bara 1,8 mkr men med facit i hand skulle han kunna göra det med bravur på alla sätt och vis.

Ja Niclas,

Det här är nog värt att jobba igenom och förstå, samtidigt som man aldrig kan veta i förhand var på den där berg- och dalbaneturen man är.

Så är det. Men sån är jag. Att jobba tills man når en exakt summa på 25 är teoretiskt och kan ju lika gärna vara 12. Det känns som om det mesta löser sig iaf. Och gör det inte det så får man börja om från 0. Livet ska inte behöva vara så förbenat jocksigt. Känns spännande

Precis så, det ska ju vara kul det här!