SAVR är en investeringsplattform för dig som vill förvalta kapital i fonder. Plattformen har en annan affärsmodell – alltså SAVR tar betalt på annat sätt – än traditionella handelsplatser, vilket gör att kostnaden för oss som äger fonder kan bli lägre än hos vanliga fondplattformar som Avanza.

Traditionella aktörer, så som Avanza, SEB och Nordnet, får en del av fondbolagens förvaltningsavgifter som provision. Enligt uppgift kan den provisionen vara i storleksordningen 25-50% av fondavgiften.

I sig är det inget märkligt. Avanza, Nordnet och alla traditionella banker måste tjäna pengar någonstans för att kunna utveckla och driva sin verksamhet.

Det som stör många är dock en misstanke om att provisionen påverkar bankerna att ge oss kunder råd utifrån vad som gynnar deras lönsamhet, i stället för att utgå från vad som gynnar oss som konsumenter (personligen tycker jag den kritiken är lite orättvis mot exempelvis Nordnet och Avanza, men historiskt så har den varit relevant för de traditionella aktörerna inom fondsparande).

SAVR tar i stället för provision ut en direkt förvaltningsavgift, för att bekosta sin verksamhet, av dig på 0,09% av ditt kapital.

Utöver det tar man transaktionsavgifter, 012%, och växlingsavgifter om du köper fonder i utländsk valuta.

Transaktionsavgiften är i linje med transaktionskonstnaderna på Avanza (2020-03-03) och därför så är den inte speciellt intressant när vi jämför SAVR och andra fondplattformar som Avanza.

Växlingsavgiften, som bara uppstår för fonder som handlas i utländsk valuta, är högre hos SAVR än hos exempelvis Avanza. Den är dubbelt så hög (0,5% mot 0,25%) vid både försäljning och köp.

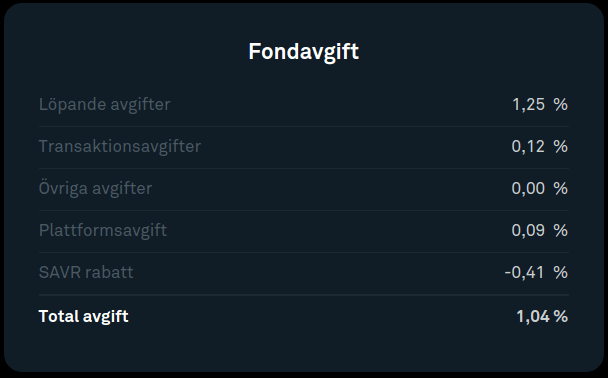

På bilden här nedanför ser du vilka avgifter som SAVR tar för ett konkret exempel. Som du ser redovisar man fondavgiften i sin helhet och sedan säger man att man ger ”SAVR rabatt”, vilket alltså handlar om att man inte tar provision i form av andel på fondavgiften.

Exemplet nedan är valt utifrån fonden Robur Ny Teknik.

Avanza erbjuder då följande prisnivå (2020-03-03) för samma fond:

- Transaktionsavgift: 0,12%

- Förvaltningsavgift: 1,25%

Robur Ny Teknik är alltså en fond som är 0,32 procentenheter billigare på SAVR än på Avanza (du får tillbaka 0,41% men måste betala 0,09% i avgift medan övriga kostnader är lika).

Det kanske inte låter så mycket, men för stora belopp och långa tidsperioder så är det ingen tvekan om att det finns goda skäl till att undersöka SAVR som alternativ till andra investeringsplattformar!

Hur mycket högre blir avkastningen på SAVR?

Om vi håller fast vid Robur Ny Teknik som exempel och antar att vi sparar 100 000 kronor med 10% årlig avkastning på Avanza, så får vi följande räkneexempel:

- Insatt belopp: 100 000 kronor.

- Avkastning Avanza: 10 000 kronor.

- Avkastning SAVR: 10 320 på SAVR.

- Skillnad mellan att använda SAVR eller Avanza: 320 kronor.

320/10 000 = 3,2% högre avkastning på din investering, genom att du väljer SAVR i stället för Avanza som fondförvaltare. Över långa tidshorisonter blir det stora skillnader och du har redan efter tre år så har du ungefär 1 000 kronor mer på SAVR-kontot än du har hos Avanza.

För- och nackdelar med SAVR

Sammanställningen här ovanför indikerar att SAVR har en bit kvar för att kunna vara en komplett aktör för den som är intresserad av att investera i fonder.

Samtidigt så erbjuder man den lägsta förvaltningskostnaden för aktivt förvaltade fonder och för de flesta av oss så är det tillräckligt skäl till att använda SAVR som plattform för våra aktivt förvaltade fonder.

Lästips: SAVR eller Avanza – Vi väljer båda!

När ska vi investera via SAVR?

SAVR blir generellt sett allt bättre leverantör ju högre förvaltningskostnaden i fonden är. Det står lite i kontrast mot den allmänna sanning som verkar råda just nu som säger att låga förvaltningsavgifter är a och o när vi väljer fond. Med det följer slutsatsen ofta att indexfonder är att föredra.

Om det är din slutsats så är sannolikt SAVR mindre intressant i nuläget.

Själv är jag inte helt övertygad om indexfondernas överlägsenhet utan investerar större delen av våra pengar i aktivt förvaltade fonder. Det finns goda skäl till det!

Se gärna videon här nedanför där jag går igenom våra fondval inför 2021. Där ser du avkastningen på några aktivt förvaltade fonder under 2020.

Många billiga fonder, eller varför inte gratisfonder som Avanza Zero, har inte riktigt den spets i förvaltningsupplägget som jag önskar.

Jag väljer hellre aktivt förvaltade fonder, ofta med mer fokus på specifika branscher (som finans), regioner (exempelvis Asien), typer av bolag (småbolag) eller fonder med tydligare tillväxtfokus.

Upp mot 1-1,25% i förvaltningskostnad för en aktivt förvaltad fond, som handlar utanför Sverige, kan vara rimligt för mig om jag inte får något alldeles extra.

Det är för den typen av investeringar som SAVR har ett mycket bra erbjudande!

För att sammanfatta: Intressanta fonder hos SAVR hittar vi genom att titta på fonder som:

- har en större SAVR-rabatt än 0,09 procentenheter vad gäller löpande avgifter relativt konkurrenterna

- totalt sett inte är ”för dyra” – det finns inget självändamål i höga avgifter

Vi bör också beakta transaktionsavgifterna om vi är aktiva i vårt fondval – det vill säga aktivt köper och säljer fonder – när vi handlar med fonder i utländsk valuta. Långsiktiga investerare tjänar snabbt igen den högre växlingskostnaden i exempelvis Morgan Stanleys fonder (MS INVF …) här nedan men håll ett öga på växlingsavgiften.

Exempel på bra fondval hos SAVR

Här är några exempel på aktiefonder som passar in på beskrivningen här ovanför (2020-03-03).

| Fond | Kostnad hos SAVR | Kostnad hos Avanza | Kommentar |

| Spiltan Aktiefond Investmentbolag | 0,24% | 0,26% | En fond med goda möjligheter att slå index enligt många. Viss fördel SAVR. |

| Spiltan Aktiefond Stabil | 0,97% | 1,63% | Värdeinvestering i fondformat. Stor fördel SAVR. |

| Spiltan Globalfond Investmentbolag | 0,40% | 0,56% | För den som tror på investmentbolag har den här fonden klara poänger. |

| MS INVF Asia Opportunity | 1,59% | 2,30% | Asienfond som ofta lyfts fram som något av det bästa som bjuds. Stor fördel SAVR men växlingsavgifter tillkommer. |

| MS INVF Global Opportunity | 1,25% | 1,96% | En global aktiefond som lever upp till begreppet ”aktivt förvaltad”. Stor fördel SAVR. |

| MS INVF US Growth | 1,19% | 1,80% | För den som gillar tillväxt. Lite svajigare resa, men med mycket bra utdelning över tid. Stor fördel SAVR men växlingsavgifter tillkommer. |

| Plus Småbolag Sverige Index | 0,31% | 0,44% | Jag tycker att portföljen ska ha en stor andel småbolag. Det här är ett exempel på en fond som erbjuder småbolagsexponering till mycket intressant pris. SAVR är billigare. |

| Storebrand Global Multifactor | 0,47% | 0,76% | En legendar bland globalfonder som kunnat användas som exempel på varför man ska välja aktivt förvaltade fonder före indexfonder. Men, men … Sista året – kanske lite mer – har inte imponerat. Vi väljer att placera delar av våra pengar här trots allt. Stor fördel SAVR. |

Tabellen visar på ganska rejäl fördel för SAVR, jämfört med Avanza, när det gäller de löpande kostnaderna på några vanliga fonder.

Det går naturligtvis att konstruera exemplen ovan så att det passar SAVR, i ett inlägg som det här, men flera av de dyraste fonderna i listan rekommenderas av Avanza för mars 2020.

Fonden Storebrand Global Multifactor har 38 700 ägare på Avanza idag.

Så exemplen är relevanta tycker jag och är inte på något vis handplockade för att gynna SAVR.

För oss som gillar Morgan Stanleys fonder – de som börjar med MS ovan – är bytet till SAVR en nobrainer. (MS INVF Global Opportunity är min favorit.)

Du kan titta på vad dina favoritfonder kostar hos SAVR här.

Användarupplevelse

Jag tycker SAVR har en bra användarupplevelse. Hela webb-platsen är snygg, känns relevant och modern. Registreringen med hjälp av BankID är rena drömmen! Det kan vara den bästa registrering jag någonsin gjort på en liknande sida.

Men jag lyckas gå vilse ibland i navigeringen några gånger. Fråga mig inte hur. Det är inte så att jag inte löste det, men jag fick skriva in webbadressen i läsarens adressfält för att komma tillbaka dit jag ville. Där tycker jag det finns förbättringspotential.

Kanske jag som provat systemet på en dålig dag.

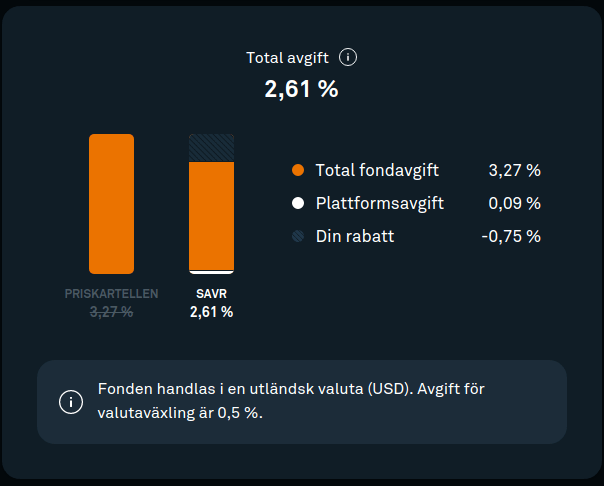

Jag kan också tycka att en del information jag söker, när jag studerar en fond, kommer långt ner på sidan. Här nedanför ser du ett exempel. Fonden jag tittar på handlas i utländsk valuta och att den därför kostar rejält mycket mer att äga, är högst centralt.

Även den totala fondavgiften är i högsta grad intressant.

Men som sagt kommer den sammanfattningen lite långt ner på fondsidan.

Sannolikt är det så att hela gränssnittet är designat för mobiler, men för oss som jobbar vid en desktop så går det att packa betydligt mer information tidigare på sidan.

Flytta befintliga fonder och ISK

SAVR hjälper dig flytta ISK från andra banker till SAVR, men det kan komma med en kostnad hos den bank du lämnar. Läs mer här.

Risker med att investera i SAVR

SAVR är inte en stor och etablerad bank, inte heller är det ett bolag med en etablerad affärsmodell, så sannolikt finns det därför risker för att bolaget hamnar på obestånd eller gör stora förändringar i affärsmodellen.

Låt oss därför titta på vad vi har för skydd som investerare om vi investerar genom SAVR.

1 – Pengarna är separerade från SAVR som bolag

Som i alla sådan här sammanhang så är dina pengar separerade från SAVRs verksamhet. Man använder idag dessutom en partner som är betydligt mer etablerad för att hantera mycket av tjänsterna.

Det gör att sannolikheten för att dina pengar helt ska försvinna är i princip är obefintlig. Men pengarna kan bli låsta och svåråtkomliga under vissa perioder om något sker.

2 – Investerarskyddet gäller

Om något trots allt skulle hända så har du ett statligt skydd på upp till 250 000 kronor för dina investeringar. Om du har pengarna i likvider så omfattas du av bankgarantin och då är beloppet 1 050 000 kronor.

Läs mer

- Är Lendify en bra investering?

- Savelend eller Lendify – Vilken P2P är bästa investeringen?

- Bästa börs- och ekonomipoddarna 2020.

- Passiv inkomst – så skapar du den.

- Ekonomiskt fri – allt du behöver veta för att bli fri själv.

- Fyra sätt att leva på aktier!

Frågor och svar

Hur mycket billigare är SAVR på fondförvaltning?

Det varierar mellan fond till fond. För den mycket populära fonden Robur Ny Teknik så är förvaltningsavgiften mer än 0,4 procentenheter lägre.

Går det att ha ISK på SAVR?

Ja. SAVR erbjuder ett vanligt värdepapperskonto och ISK.

Erbjuder SAVR kapitalförsäkring?

Nej.

Är det säkert att spara via SAVR?

Dina pengar är skilda från SAVRs pengar och upplägget får betraktas som etablerat, reglerat och säkert. Skulle något trots det gå fel omfattas du av investerarskyddet och/eller bankgarantin.

Har SAVR några gratisfonder?

Nej, sättet man tar betalt gör att ingen fondförvaltning blir helt gratis. Det gör också att SAVR inte blir billigast aktör på de allra billigaste fonderna.

Hej!

Jag har ett litet nysparande i ”dyra” fonder hos Savr. Indexfonder och redan ”billiga” fonder som jag har hos Avanza stannar där då skillnaden är så liten på dessa.

Gillar Savr och hoppas de fortsätter pressa priserna!

Pappa betalar? Bloggen om privatekonomi

”För att sammanfatta: Intressanta fonder hos SAVR hittar vi genom att titta på fonder som:

Handlas i svensk valuta”,

Har Onkeln missat att MS INVF Global Opportunity (och andra MS fonder) handlas i dollar? Det tillkommer 0,5% i växlingsavgift, vilket jag antar gör att avgiften blir 1,75% hos SAVR. Fortfarande billigare än 1,96%, men det bör sägas.

Hej Fredde,

Tack för infon, jag ska kolla om jag gjort något fel och uppdatera.

Om jag fattat rätt tar SAVR ut 0,5% i växlingsavgift vid köp och sälj medans Avanza verkar ta 0,25% vid köp och sälj. Så skillnaden minskar något tyvärr men fortfarande fördel SAVR.

Bra synpunkt. Jag ska kolla upp inlägget om det finns felaktigheter.