Hur dyrt hus kan vi köpa, eller hur dyrt hus kan jag köpa? Ja, det är en ganska vanlig fråga, som jag i de flesta fall skulle reagera på och bemöta med: ”det är att börja i fel ände”.

Samtidigt sitter jag just nu själv och brottas med frågan hur dyrt hus vi kan köpa. Det beror inte på att vi vill köpa ett speciellt stort eller flådigt hus, utan i vårt område är hus dyra.

I det här inlägget ska vi göra en kalkyl för den som ska köpa hus för 10 miljoner. Vi ska göra den första kalkylen, som vi kan se på vilken banksida som helst, men vi ska också titta på, och simulera hur, kostnaderna utvecklas över tid när inflation, värdeökningar, amorteringar och löneökningar alla samverkar.

Det har att göra med att svaret på frågan ”Hur mycket kan jag köpa hus för” inte bara bygger på kalkyler här och nu.

Lästips: Vad är en rimlig belåning i en bostadsrättsförening? Svaret kanske inte är vad du förväntar dig!

Hur dyrt hus kan vi köpa – Grunddata

Som vi var inne på så räknar vi på ett hus på 10 000 000 kronor. Högst ovetenskapligt så har jag antagit att driftskostnaden är 3 000 kronor/månad, för att vi ska få en något mer komplett kalkyl. Fastighetsskatten har jag dock utelämnat på lika ovetenskapliga grunder. Men den når sannolikt maxtaket för den här typen av fastigheter.

Jag har valt att använda SBABs räntesatser för bundna lån. Treåringen – bunden ränta i tre år – är idag på 1,09% vilket jag tycker är en bra ränta.

Jag har också antagit att hushållets samlade inkomst är 2×50 000 = 100 000 kronor/månaden innan skatt.

Den minsta kontantinsatsen vi kan lägga är 15% av husets inköpspris, alltså 1,5 miljoner kronor, vilket jag valt i alla beräkningar.

Sammantaget ser vår grunddata då ut enligt bilden här nedanför.

Vad avgör månadskostnaderna och vårt kassaflöde?

Den här kalkylen ger en kostnad på ungefär 8 500 kronor/månaden om vi räknar med skattereduktion på 30%.

Vi återkommer till hur jag fått fram det värdet, men dagens räntor gör det väldigt billigt att bo och många människor skulle kunna köpa ett hus för 10 000 000 kronor!

Tyvärr så måste vi förhålla oss till de amorteringskrav som gäller sedan några år tillbaka. Se bilden nedanför som kommer från Finansinspektionen och som visar de olika amorteringskraven som finns beroende på belåningsgrad och skuldkvot.

Om skuldkvoten är över 4,5 – vi lånar mer än 4,5 gånger vår årsinkomst – så tillkommer ett ytterligare amorteringskrav på 1% för de olika belåningskategorierna och som vi kan se i bilden så blir det högsta amorteringskravet 3%.

I det räkneexempel som vi har så är skuldkvoten 7,08. Kontantinsatsen om 1 500 000 kronor ger den maximala belåningsgraden 85%. Sammantaget innebär det ett amorteringskrav på 3%.

Bilden här nedanför sammanställer de olika siffrorna.

Månadskostnaden, jag räknar inte amortering som en kostnad, är alltså 8 405 kronor efter skattereduktion. Men amorteringskravet höjer månadsutgiften – det vi måste betala varje månad – till 29 655 kronor när amorteringen är 3%.

Om vi antar att en bostad är relativt värdebeständig så är det alltså ett tvångssparande på 255 000 kronor per år!

Familjen med 100 000 kronor i inkomst per månad får behålla ungefär 68 000 kronor i månaden efter skatt om de bor som vi i underbara Sundbyberg. Efter kostnaderna och amorteringen har de ungefär 38 000 kronor kvar att leva på efter boendet är betalt.

Det är hänger i hop i min bok, men om banken lånar ut mot kalkylen här ovanför vet jag inte.

Vi kan dra några slutsatser intressanta slutsatser så här långt:

- Det är amorteringen som gör att kalkylen går från bra till riktigt dålig.

- 255 000 kronor per år är ett så stort belopp att hela kalkylen borde förändras relativt snabbt om vi tittar lite på utvecklingen över tid.

Hur dyrt hus kan vi köpa – Tioårsperspektiv

Hur kommer den här familjens ekonomi se ut över tid med det här lånet – 10 000 000, och den här amorteringen – 21 250?

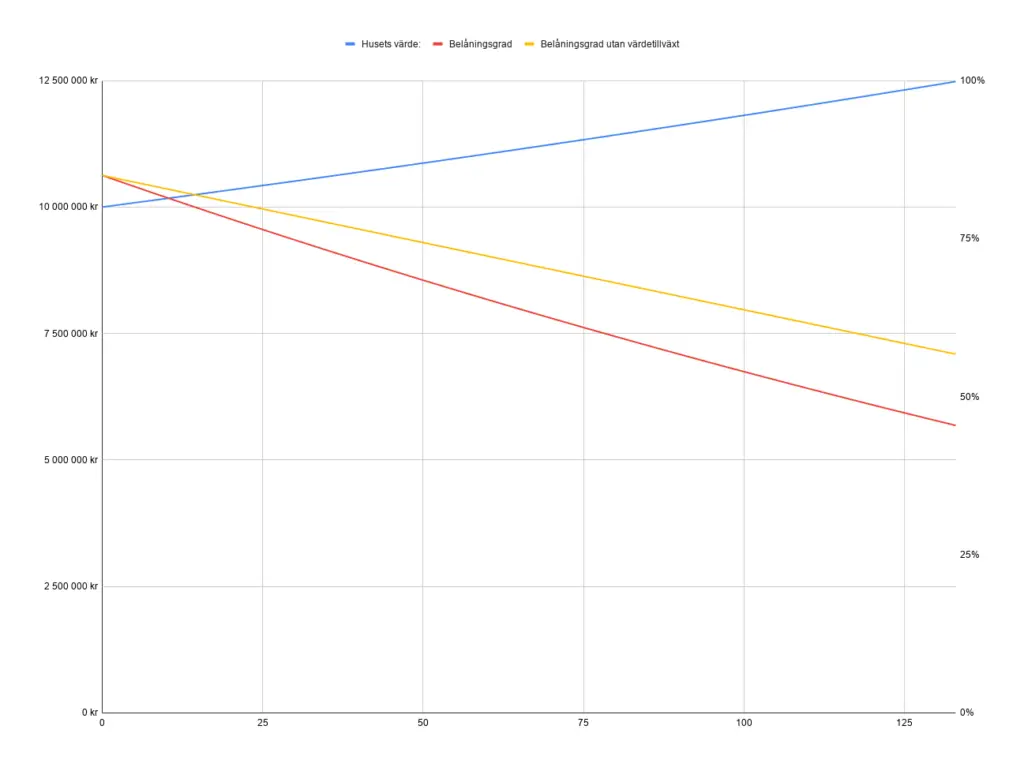

I bilden här nedanför ser du hur belåningsgraden utvecklas över tid. Den gula linjen beskriver hur utvecklingen är beroende på amorteringen som görs. Den röda linjen beaktar även fastighetens värdetillväxt som är satt till 2% i exemplet här nedanför.

Om vi tittar i simuleringen så har belåningsgraden sjunkit till 72% efter 60 månader (5 år) – gula linjen.

Efter fem år så tillåter regelverket en omvärdering av fastigheten och den röda linjen blir då aktuell. Den pekar på 65% vid 60 månader, vilket innebär att det är möjligt att minska amorteringen efter 5 år. Om det går att minska amorteringen från 3%, till 1% eller 2%, beror på hur skuldkvoten utvecklats.

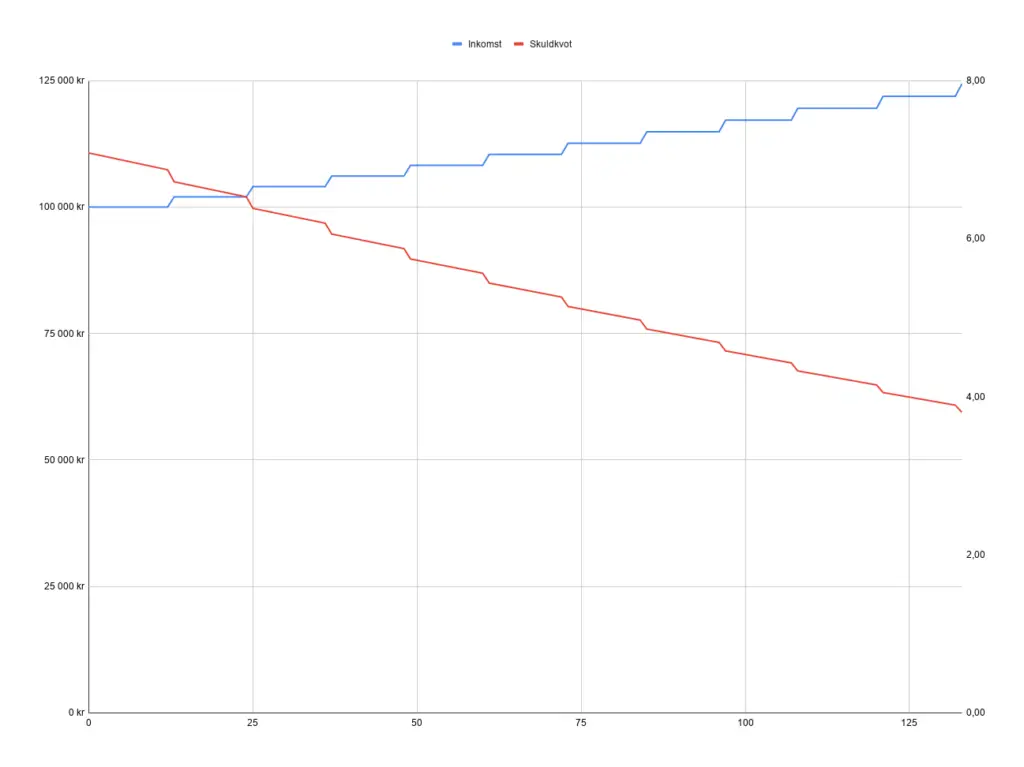

Bilden nedanför visar på hur skuldkvoten utvecklas med 2% i årlig löneökning och 3% årlig amortering.

Skuldkvoten går under 4,5 efter 102 månader, vilket är 8,5 år. Först då är det möjligt att komma ner på en amorteringsnivå på 1%.

Om man inte önskar sänka amorteringstakten alls innan man nått ner under 50% belåningsnivå så nås den milstolpen, om värdeutvecklingen vägs in enligt ovan, efter knappa 10 år.

Då kan alltså husägaren sluta amortera helt.

För den som ganska nyligen fyllt 50 så tänker jag att 10 år inte är så lång tid och att kalkylen ovanför nyanserar bilden av ”dyra husköp”.

Värdera om huset för att få bättre lån

Du kan när som helst värdera ditt hus eller lägenhet, exempelvis inför en försäljning, men banken godtar inte nya värderingar som grund för omläggning av lånen med mindre än att det gått fem år sedan senast.

5 år motsvarar 60 månader och då befinner vi oss någonstans mitt i diagrammet. Som vi varit inne på så skulle en omvärderingen kunna förändra amorteringen från 3% till 2%.

Undantag kan göras från femårsregeln om det skett något som påverkat husets värde väsentligt, så som renovering eller tillbyggnad.

Är det en bra affär att köpa hus för 10 miljoner?

Det som vi har att förhålla oss till när vi avgör om det här är en bra affär är den förväntade värdestegringen och vilka alternativ vi har.

Som investering betraktat så ökar värdet på huset betydligt långsammare i vår uppskattning än jag skulle valt om vi skulle diskuterat en värdestegring på börsen.

Vilka nivåer som är rätt går inte att veta i förhand, men att den förväntade värdestegringen på villor i storstadsområdena sannolikt är lägre än den förväntade avkastningen på aktier och aktiefonder är nog inget som så många skulle reagera på.

Det som talar för en husinvestering är den höga belåningsgraden som bidrar till att det här är en investering med hävstång. Så höjer du den förväntade avkastningen över 2%, till säg 6%, så kommer hävstången göra det här till en bra investering.

Dock med relativt hög risk får vi väl anta då.

Hävstång tillsammans med en tro om hög framtida värdeökning gör det här köpet intressant, i synnerhet om du redan idag betalar dyrt för ditt boende.

En dröm om låg risk, låg tro på värdeökning vad gäller bostäder tillsammans med en positiv syn på aktiemarknaden gör sannolikt valet mindre intressant.

Köpa hus i Stockholm

Vi har flyttat till Stockholm från Småland. Vi har gjort en del lärdomar där. Du kan läsa mer i inläggen här nedanför:

- Flytta till Stockholm – Råd, tips, val av områden …

- Köpa lägenhet i Stockholm – 5 saker du ska tänka på.

- Ska man spara pengar ska man bo i stan.

- Bo i hus eller lägenhet.

Risker med den här typen av belåning

Den höga belåningen, och framförallt det ansträngda kassaflödet vi tittar på här, gör att ägarna till bostaden satt sig i en situation som är väldigt känslig för störningar.

Med det menar jag att rätt vanliga saker som sjukdom, arbetslöshet, dödsfall och föräldraledighet snabbt gör att den här familjen kan få tajt med pengar när det kommer till den löpande månadsekonomin.

Det går att hantera genom att försäkra sig mot exempelvis inkomstbortfall, höja nivåerna på livförsäkringen och uppgradera sina barnförsäkringar. Det kommer leda till ökade försäkringskostnader, vilket för en stor familj kan bli stora belopp.

Ett annat exempel på riskhantering i det här läget är naturligtvis att binda räntan.

Så riskerna kan i hög utsträckning hanteras, men då ökar kostnaderna ytterligare. Det kan mycket väl öka månadskostnaden över 5 000 kronor!

Läs mer

- Här får du tillgång till kalkylarket.

- Låta barnen dela rum – ett inlägg för oss som lever lite mindre luftigt! 🙂

- Bostadsrätt eller ägarlägenhet – Olika aspekter på olika typer av ägarformer.

- Att leva skuldfri.