En mycket viktig faktor när du utvärderar en bostadsrättsförening, eller jämför två mot varandra, är förstå och analysera hur mycket lån per kvadratmeter bostadsrättsföreningen har.

Lägre belåning i en bostadsrättsförening innebär i någon mening att risken är lägre i själva föreningen, men att du måste sannolikt betala mer för lägenheten istället.

Tyvärr är det dock inte så lätt så att det går att ta den lånenivå som gäller per kvadratmeter rakt av. Det finns faktorer som kan ge en falsk bild av den faktiska lånenivån.

Allt det här och mycket mer går vi igenom i det här inlägget.

Vad är en bra nivå – Lån per kvadratmeter

Historiskt har svaret på frågan ”Vad är rimligt när vi pratar lån per m2 i en bostadsrättsförening” varit: Ju lägre – helst under 5 000 kr/m2 – desto bättre.

Det innebär i sin tur att den som köper bostadsrätten får betala ett högre pris och sannolikt leder det också till större lån hos personen som köper.

Någonstans under 2010-talet började svaret bli lite mer ”det beror på” när vi pratade belåningsnivåer.

En drivande faktor var bankernas syn på bostadsrättsföreningarna vilket ledde till mycket bra lånevillkor hos många brfer.

Under 2016 infördes amorteringskrav för bolån, och 2018 infördes även regler om låntagarnas skuldkvot.

Båda besluten gör att det kan vara fördelaktigt att bostadsrättsföreningen har en större andel av lånen jämfört med tidigare.

I det här inlägget ska vi inte bara ge dig riktlinjer för vad som är en rimlig nivå när det gäller lån per kvadratmeter i en bostadsrättsförening, vi ska även förklara vad som påverkar synen på fastighetsskulder och belåningsgrad för bostadsrätter lite bredare.

Innehåll

- Vad är en bra nivå – Lån per kvadratmeter

- Min erfarenhet av bostadsrättsföreningar

- Lån per kvadratmeter i en brf – Varför är det viktigt?

- Skuld i bostadsrättsföreningen eller hos dig

- Genomsnittlig belåning per m2 i en bostadsrättsförening

- Riktvärden för lån per kvm i en bostadsrättsförening

- Om du tar lånet i stället?! – Hur påverkar belåningsgraden priset på bostadsrätten?

- Vad är bäst – Hög eller låg belåning i en brf?

- Belåningsgrad ny brf

- Amortera inte ner lånen i föreningen!?

- Skattemässiga konsekvenser av amortering i föreningen eller hos dig

- Att minska belåningsgraden 1000 kr/m2 på ett år

- Brf 2.0 – Anpassning till verkligheten eller vansinne?

- Tittar banken på föreningens lån och lån per m2?

- Har vi som konsumenter något val?

- Risker – Hög belåning i bostadsrättsföreningen

- Hur ska vi värdera riskerna med en hög belåning per kvm i en brf?

- Extraläsning – Hur räknar man ut lånet per kvadratmeter i en bostadsrättsförening? (Biytor mm)

- Vill du läsa mer?

- Vanliga frågor

- Hur räknar man ut lånen per kvadratmeter?

- Hur mycket lån ska en bostadsrättsförening ha?

Min erfarenhet av bostadsrättsföreningar

Jag som skriver har mångårig erfarenhet från arbete i en bostadsrättsförening, både genom styrelsearbete och genom mitt arbete som vicevärd. Jag och min familj har nyligen också köpt en bostadsrätt i Stockholm och då har jag fått en anledning att uppdatera mina kunskaper.

Har du frågor eller kommentarer på texten så får du gärna skriva i kommentarsfältet längst ner. Jag försöker svara på alla kommentarer.

Lån per kvadratmeter i en brf – Varför är det viktigt?

Någon ska betala lånen på din bostadsrätt om det så är lån hos dig eller lån i bostadsrättens namn. Så i grunden är föreningens lån per kvadratmeter en ekonomisk fråga.

Stiger räntan så stiger räntan även för bostadsrätten vilket kommer påverka månadsavgiften i motsvarande grad.

Att räkna ut, eller på annat sätt ta reda på, föreningens lån per kvadratmeter är därför en av de enklaste och viktigaste sakerna du som bostadsrättsköpare har att göra innan du skriver kontrakt.

Som du redan sett så brukar vi säga att 5 000 kr/kvm är en riktigt bra nivå men att även 15 000 kr/kvm kan vara helt ok.

Det stora spannet beror på att räntekostnaderna inte de enda kostnaderna i en förening. Vi kan därför tillåta högre belåningsgrad i nyare bostadsrättföreningar då de är billigare i drift och underhåll.

En högre belåning i bostadsrättsföreningen kan också uppvägas av ett lägre pris på bostaden.

Det är den totala belåningen per kvadratmeter som i slutänden avgör ekonomin. Här kan du enkelt lägga samman din belåningsnivå per kvadratmeter med föreningens för att få en helhet.

Skuld i bostadsrättsföreningen eller hos dig

Om vi utgår från ett helt nybyggt hus, där byggkostnaden varit 100 000 kr/m2, så behöver den kostnaden betalas i och med att bostadsrättsföreningen reglerar sina skulder till byggbolaget.

Det här sker tidigt när bostadsrättsföreningen bildas på allvar och när byggnationen börjar gå mot sitt slut.

När skulden är hanterad börjar bostadsrättsföreningen stå helt på egna ben.

Vi kan teoretiskt tänka oss två extremförhållanden när den här transaktionen sker:

- Föreningen lånefinansierar hela kostnaden för fastigheten, och du betalar inget för bostadsrätten.

- Medlemmarna i bostadsrättsföreningen lånefinansierar hela kostnaden genom egna bolån, och ni betalar in er andel av det belopp som krävs till föreningen. Pengarna används sedan för att ersätta byggbolaget.

I 1. så kommer bostadsrättens lån per kvadratmeter vara högt medan det kommer vara noll kronor i 2.

I praktiken så använder alla bostadsrättsföreningar en modell där båda parter har lån, men för vår teoretiska diskussion så diskuterar vi kring de här två extrema uppläggen.

I tabellerna här nedanför tittar vi de två olika metodernas för- respektive nackdelar.

Bostadsrättsförening med hög belåning per kvadratmeter

Både för- och nackdelarna ovan måste läsas med lite känsla för sammanhanget.

Ser vi till en av de punkter jag satt som fördelar här ovanför, exempelvis: Lånen omfattas inte av amroteringskraven, så i viss mån kan lån i en bostadsrätt användas för att kringgå den lagstiftning som gäller kring amortering på bolån.

Den lagstiftningen är till för att skydda dig som konsument! Så om det är en fördel att sidsteppa den kan vi diskutera.

Samtidigt så skriver jag inte det här inlägget för att vara präktig och låta som någon myndighetsperson. Jag försöker forma inlägget utifrån de vanliga ”problem” som vi bostadsköpare brottas med.

Personligen tycker jag nuvarande regelverk har många märkliga egenheter och egenskaper, även om jag gärna har en låg risk i min privatekonomi.

På samma sätt: Nackdelarna här ovanför behöver inte vara nackdelar i praktiken. Det kan vara så att en bostadsrättsförening väljer att binda räntorna tidigare än du (du kan inte bestämma risknivån själv då), på långa löptider, vilket senare visar sig vara lysande.

Det är inte självklart så att en bostadsrättsförening agerar lite konservativt, men man fattar kollektiva beslut som påverkar många, och min personliga erfarenhet är att vi alla då väljer att vara något mer ”safe than sorry” när vi gör våra val.

För att summera: för- respektive nackdelar i det här inlägget handlar mycket om flexibilitet i någon mening. Vad som är exakt rätt val, är svårare att bedöma och är väldigt mycket från fall till fall.

Hög egen belåning i ditt namn – Bostadsrätt med låg belåningsgrad

Samma sak gäller här som för jämförelsen tidigare: Läs det här som en orientering där dina förutsättningar och möjligheter, samt din syn på risk, påverkar hur du faktiskt ställer dig till respektive punkt.

När siffrorna luras

Nivåerna på belåning som vi diskuterar ovan är riktlinjer. Det finns vissa föreningar som har låga siffror men som kanske inte förtjänar det.

Föreningar med stora biytor, exempelvis garage, hyreslokaler, förrådsutrymmen och enklare uthyrningslokaler kan ha ha ganska låg belåning eftersom de får många ”billiga” kvadratmeter i sin kalkyl.

Att betala 15 000 per kvadratmeter i en fastighet med stora garageytor är långt ifrån önskvärt!

Det kan vara svårt att hitta hur stor biytan en förening har, men om du är osäker så kontaktar du föreningen och hör efter.

Det är helt normalt att bostadsrättsspekulanter kontaktar ordförande eller vicevärden i samband med att man är spekulant på en bostad.

Genomsnittlig belåning per m2 i en bostadsrättsförening

2018 var den genomsnittliga belåningen per kvadratmeter 5 700 kronor. Det gällde då Sveriges bostadsrätter i sin helhet.

För nya bostadsrätter var den genomsnittliga belåningen per kvadratmeter 11 850 kronor (källa).

I storstäderna är ofta kostnaden för marken så hög att en ny bostadsrättsförening har 25 000 kronor i lån per kvadratmeter.

Äldre bostadsrättsföreningar har alltså vanligtvis en betydligt lägre skuldsättning per kvadratmeter än en nybildad eller relativt ung förening.

Det här betyder inte på något vis att en gammal bostadsrättsförening alltid är bättre än en ny.

Jag var vicevärd i en nyare bostadsrättsförening. Visst, vi bråkade lite med byggbolagen om garantiåtaganden, lagade en hel massa trapphusarmaturer och gjorde lite småfix.

Men driftskostnaderna var låga och underhåll- samt reparationskostnaderna var i princip obefintliga.

Vi hade exempelvis fullserviceavtal för våra hissar, med 10-årskontrakt, vilket inkluderade reservdelskostnaderna.

Smooth sailing kan vi säga.

Så är det inte självklart i en äldre bostadsrättsförening!

Där måste du som ska utvärdera bostadsrättsföreningen förhålla dig till renoveringsbehoven och hur de ska finansieras.

Nyare bostadsrätssföreningar som inte kräver mycket reparationer och underhåll, säg bildade 1995 och senare, har haft en fullständigt makalös tid de senaste 10 åren.

Enda kostnaden de haft har i stort varit räntor. Många har då haft en mycket låg ränta kring 0,85% vilket varit långt under de ursprungliga kalkylerna och budgeterna.

Utifrån det här stycket så kan vi dra slutsatsen att en nyare bostadsrättsförening kan ha 10 000 – 15 000 kronor/m2 i lån utan att vi behöver få total panik.

Men naturligtvis så måste vi också se till helheten. Några faktorer är då:

- vad vi betalar för bostadsrätten, samt hur den kostnaden relaterar till vår privatekonomi,

- föreningens ekonomi i sin helhet, och

- hur vi värderar risker med en hög belåning per kvadratmeter i en brf.

Riktvärden för lån per kvm i en bostadsrättsförening

| Belåning | Kommentar |

| 0 – 5 000 kr/m2 | Anses som en låg belåningsnivå. Betyg: A. |

| 5 000 – 10 000 | Helt ok belåningsnivå, i synnerhet för nyare föreningar. Betyg: B. |

| 10 000 – 15 000 | Som vi nämnde i inledningen. Det här är referensintervallet för en nybildad förening idag. Betyg: B – D beroende på ålder och läge. |

| 15 000 – 20 000 | Får anses som en hög nivå på belåningen per m2. Betyg: D-F. |

| 20 000 + | Det här är en förening med hög belåning per kvadratmeter. Betyg: E-F. |

Det finns de som säger att man inte ska köpa bostadsrätter i föreningar som är belånade med över 20 000 kronor per kvadratmeter.

Tyvärr så måste vi bo och leva, och i synnerhet den som vill flytta till och bo i Stockholm, måste spela med alla kort som bjuds.

Jag är därför inte så kategorisk i mina råd. Jag tänker mer att det totalekonomin som är avgörande och om du fortsätter läsa så får du en känsla för hur priset för lägenheten bör påverkas när en bostadsrättsförening har en hög belåning per kvadratmeter.

Om du tar lånet i stället?! – Hur påverkar belåningsgraden priset på bostadsrätten?

Så här långt in i inlägget borde du ha en känsla för att en bostadsrättsförening behöver ett visst kapital för att kunna köpa ut den fastighet man ska förvalta när bostadsrätten bildas.

Kapitalet till det utköpet kan komma via dig eller via banken direkt.

För en nybildad bostadsrättsförening är det här enkelt att se, medan det kanske är mindre uppenbart för en äldre bostadsrättsförening. Där är belåningsgraden den den är.

Men principerna är samma.

Bostadsrättens belåningsgrad bör rimligen påverka priset på bostadsrätterna.

En bostadsrätt med låg belåningsgrad har dyra bostadsrätter och vice versa.

Se tabellen här nedanför som är framtagen för tre olika typiska lägenheter. Vi tittar också på två olika belåningsnivåer: 4 000 respektive 10 000 kr/m2.

| Lägenhetsstorlek/Förändring | 4 000 kr/m2 | 10 000 kr/m2 |

| 50 m2 | 200 000 | 500 000 |

| 80 m2 | 320 000 | 800 000 |

| 120 m2 | 480 000 | 1 200 000 |

I tabellen ser vi att en lägenhet på 50 m2 bör vara 200 000 kronor dyrare om föreningen vid bildandet valt att minska sin belåning med 4 000 kronor per kvadratmeter. Man hade behövt ta in 200 000 kronor till i kapital till föreningen om lånen skulle minskat med 4 000 kronor per kvadratmeter.

På samma sätt så ska två identiska lägenheter på 120 m2 skilja 1 200 000 kronor i pris om belåningsgraden skiljer 10 000 kronor per kvadratmeter.

I vårt fall, när vi köpte en större lägenhet här i Sundbyberg 2019, så hade en förändring på 4 000 kronor i belåningsgrad hos bostadsrättsföreningen inneburit en förväntad prisförändring med ungefär 10%, upp eller ner beroende på hur belåningsgraden förändrats.

Om belåningen varit lägre i föreningen så hade vi alltså antagligen fått betala mer och i och med det fått högre räntekostnader.

Å andra sidan hade föreningens räntor minskat i motsvarande omfattning om deras lån minskat, vilket inneburit att månadskostnaden sedan kunnat vara lägre.

Vad är bäst – Hög eller låg belåning i en brf?

Om vi tittar tillbaka på för- respektive nackdelarna med olika upplägg, som vi beskrev i inledningen, ser vi att:

- Privatpersoner sannolikt får högre ränta och räntekostnad än föreningar får.

- Ett lån hos oss ger ränteavdrag vilket det inte gör hos föreningen.

- 10% högre pris hade gett 10% högre kontantinsats och 10% högre amorteringskrav. Det kunde också gjort att vi passerade gränsen för vår belåningsgrad.

Utan att ha studerat alla detaljer för att få varje krona rätt så kan vi ändå påstå: För månadskostnaden spelar det ingen större roll var lånet ligger.

Historiskt har det varit, åtminstone teoretiskt, bättre att flytta så mycket lån från bostadsrättsföreningen till medlemmarna som det bara gått.

Det är möjligheten till skattereduktion för räntekostnaden – i vårt inlägg om hur stora räntekostnader man får dra av kan du läsa mer – hos medlemmarna i föreningen som gjort det.

Men sedan jag började arbeta aktivt i olika bostadsrättsföreningar, säg sedan 2015, så verkar detta inte vara lika populärt sätt att resonera så längre.

Min tolkning har att göra med att bankerna i snitt ger bostadsrättsföreningarna bättre villkor än de ger sina privatkunder vilket gör att föreningen lånar billigare.

Ändrad lagstiftning 2016 och 2018 – som vi diskuterade i inledningen – har medfört amorteringskrav och begränsningar i skuldkvot för privatpersoner. Det har gjort det ännu mindre attraktivt att amortera i föreningen.

I vår förening är intresset att amortera i princip obefintligt med nuvarande regler.

Är ni med på varför det är så?

Belåningsgrad ny brf

Parallellt med förändringarna i lagstiftningen, som vi nämnde i inledningen, så har snittpriserna på nya bostadsrättsföreningar stigit snabbare än inflationen och löneökningarna.

Det är i längden naturligtvis är ohållbart.

Många bostadsutvecklare, så som JM, Skanska och Oscar Properties, fått kritik för att man ”gömmer kostnaderna” för sina nybyggda bostadsrättföreningar genom att skapa föreningar med hög skuldsättning.

På så vis kan man erbjuda en lägenhet till rätt pris – som det verkar i alla fall – i rätt läge.

Något vi som köpare gillar, men under ytan så är kanske inte bostadsrättsföreningen i bästa skick för att klara framtiden då den är kraftigt belånad.

Amortera inte ner lånen i föreningen!?

Av resonemanget vi fört här ovanför är det uppenbart att bostadsrättsföreningar inte ska amortera av sin skuld i någon nämnvärd omfattning, om man är rimligt skuldsatt.

Det är numera betydligt bättre att föreningen har lånen än att du som privatperson har det. Det är lite av en oväntad slutsats om vi ser till de tidigare sanningar som funnits kring lån i bostadsrättsföreningar.

De regler man infört kring privatpersoners bolån, med begränsningar i skuldkvot och amorteringskrav, medför i praktiken ett system där det i många avseenden är bättre för medlemmarna och föreningen att ha lägre skuldsatta medlemmar och högre skuldsatt förening.

Skattemässiga konsekvenser av amortering i föreningen eller hos dig

Tänk dig att du bor 10 år i en förening. Under den tiden amorterar du 10 000 kronor om året på ditt privata lån. Då har du reducerat ditt lån med 100 000 kronor totalt.

Sedan bestämmer du dig för att sälja din lägenhet. Om allt annat är lika (värderingen på din bostadsrätt har inte ändrats) så bör du kunna sälja din lägenhet för samma belopp som du köpte den.

Då frigörs 100 000 kronor, beloppet som du amorterat av, när du löst dina lån.

Den som köper lägenheten ger samma belopp som du gav, och alla är glada.

Om du i stället betalat in till föreningen, som i sin tur minskat sin belåning per kvadratmeter, så har du forfarande amorterat 100 000 kronor, men för att de ska frigöras måste du ha 100 000 kronor mer betalt för lägenheten.

Det är också rimligt att du får det, eftersom bostadsrättsföreningen nu har lägre lån och lägre kostnader. Men ur statens perspektiv har du gjort en vinst på 100 000 kronor!

En vinst som du ska skatta för, eller?

Kapitalöverföring från dig till föreningen regleras dock vid försäljning. Se gärna Stefans inlägg om gynsamma effekter med amortering i bostadsrätter och effekten blir densamma.

Här ser du vår diskussion kring hans inlägg som är skrivet 2016, innan de nya reglerna infördes som jag beaktat här.

Att minska belåningsgraden 1000 kr/m2 på ett år

Givet gällande lagstiftning så tycker jag inte att det problematiskt med lån hos bostadsrättsföreningen.

Med det sagt så finns det inte alls några skäl att låta sig bli lurad eller betala för mycket, eller helt utan eftertanke köpa bostadsrätter i föreningar med hög belåningsgrad.

Lån är lån och ska rimligen betalas! Här får du ytterligare en chans att förstå lånens påverkan på ekonomin.

För att minska belåninggraden i din bostadsrättförening med 1000 kr/m2 under ett år så krävs följande inbetalningar från dig.

| Lägenhetsstorlek | kr/år | kr/månad |

| 50 m2 | 50 000 | 4 166 |

| 80 m2 | 80 000 | 6 667 |

| 120 m2 | 120 000 | 10 000 |

Vi har nyligen flyttat till Stockholm och köpt en lägenhet i en nyare bostadsrättsförening. Vi bor på 132 kvm och betalar ungefär 5 500 kronor i månadsavgift. Om vår förening skulle tvingas sänka sin belåningsgrad – exempelvis för att lagstiftningen ändras – så skulle det lätt kunna dubbla vår månadsavgift!

Som du förstår så är det inte något någon önskar, så det kommer ta tid att ändra en bostadsrätts belåning per kvadratmeter!

En förening som har 25 000 kronor i lån per kvadratmeter kommer behöva ha höga avgifter under årtionden om de ska kunna förändra sin skuldsättning i någon rimlig utsträckning.

Brf 2.0 – Anpassning till verkligheten eller vansinne?

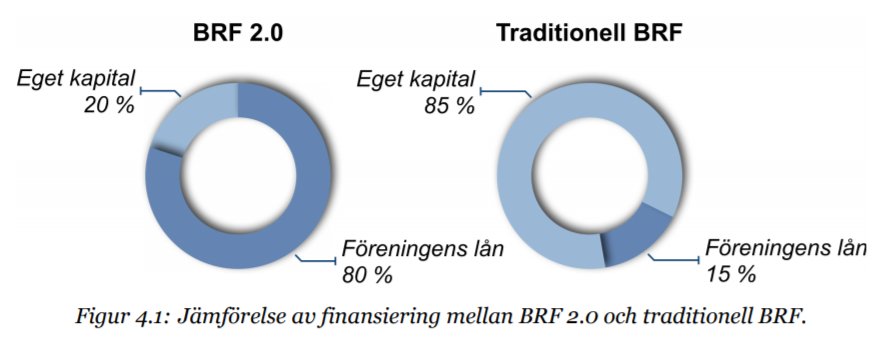

Om ni hängt med så här långt i inlägget så borde det framgått att en bostadsrättsförening som är lågt belånad har sina fördelar, men att gällande lagstiftning – som ska begränsa privatpersoners lån – gör att det finns stora fördelar med att ha en stor belåning i bostadsrätten i stället.

Naturligtvis har detta inte undgått något som arbetar inom fastighetsbranschen och det finns idag bolag som driver idén om något som de kallar BRF 2.0. Som ni ser i bilden ovanför så har man där anpassat sig efter gällande situation och skapar en annan typ av bostadsrättsföreningar.

Belåningen i en BRF 2.0 är mycket högre per kvadratmeter än den är i traditionella brfer.

En del av det vi sagt här gäller inte för BRF 2.0 föreningar. Exempelvis så påstod jag tidigare att föreningarna kan låna till väldigt bra ränta. BRF 2.0 föreningar kan inte finansiera sig riktigt lika bra (källa) då bankerna anser att risken är hög. De ser snarare ut att hamna på en ränta kring 2,5% på sina lån.

Personligen skulle jag inte köpa en bostadsrätt i en BRF 2.0 förening.

Det finns ur låneperspektiv en annan ”extrem” lösning för de som köper boende i flerfamiljshus, som innebär att det inte finns någon bostadsrättsförening och inga lån där. Det kallas ägarlägenhet.

Jag har diskuterat skillnaderna mellan bostadsrätt och ägarlägenhet här.

Tittar banken på föreningens lån och lån per m2?

Ja!

Kanske känns det tryggt och säkert att ha ett lånelöfte med sig in i en köpprocess, men ett lånelöfte är inte juridiskt bindande.

Banken gör en slutgiltig bedömning av dig och din ekonomi, samt föreningens, när du väl hittat en lägenhet och ska placera ditt lån. Typiskt är det då två saker som banken reagerar på:

- Hög belåning per kvadratmeter i bostatsrättsföreningen.

- En liten förening.

Det är två saker som höjer risken för dig som köper och äger en bostadsrätt.

Så banken gör en samlad bedömning av dina lån i relation till lånen per kvm i föreningen. Precis som vi vägt samman de två lånen här ovanför.

Har vi som konsumenter något val?

De flesta av oss tycker kanske inte att vi lever i den drömvärld som banker, staten eller ”bror duktig”-bloggar som den här vill göra gällande.

Inte minst när vi ska köpa en bostad så lever vi i en värld där vi konkurrerar med andra köpare och priset är i många fall det det är.

Sedan måste vi ofta hitta en bostad inom rimlig tid också, och kan knappast sitta och vänta på köptillfällen.

Så kan vi då verkligen styra hur mycket lån per kvadratmeter en brf ska ha? Är det inte så att vi får köpa det som bjuds, i den prisklass vi kan hantera, och så blir lånen därefter?

Ja, nej och kanske!

Jag har inget allmänt och bra svar, men vi lyckades hitta möjligheter vid vårt bostadsköp.

Vi bor i norra delen av Sundbyberg, i Ursvik som är en del i hela Järvaområdet.

Bostadsområdet sträcker sig från Ullriksdal pendeltågsstation i öster, ut till Rinkeby i väster. Ungefär halva området ligger i Solna (låg kommunal skatt) och andra hälften i Sundbyberg (högre skatt).

De här området har, efter Hammarby Sjöstad, varit det största bostadsbyggnadsprojektet i Stockholm under 2000-talet.

När vi tittade på att köpa bostadsrätt här i området så kunde vi konstatera att belåningen varierade mellan ungefär 8 000 kronor per kvadratmeter (drygt) till 25 000 per kvadratmeter.

Faktiskt var dessutom kvadratmeterpriset lägre i de föreningar som hade lägre belåning per kvadratmeter.

De högst belånade bostadsrättsföreningarna låg i Solna. Och visst kan vissa säga att läget där var ”bättre”. Men inte miljontals kronor bättre!

Så vi hade ett val. Det gick att hitta bostadsrättsföreningar med väldigt olika belåningsgrad i ett område som är ganska litet, och byggt vid ungefär samma tidpunkt.

Här kan du läsa mer om hur vi gjorde rent praktiskt när vi flyttade till Stockholm. Om du följer länken får du veta hur vi valde område och hur vi gjorde research på distans inför vårt bostadsköp.

Två av våra barn delar rum, två gör det inte. Vi utvärderade också möjligheten att sova i vardagsrummet, men valde en mer traditionell boendeform.

Du kan också läsa om hur vi värderar olika aspekter på boendet på ett sätt som vi tror är gynsamt. Ett exempel på den typen av värderingar handlar om hur vi ställer pendlingstider i relation till boendeyta.

Vi föredrar att leva ganska enkelt då vi är inspirerade av minimalism men vi ser också mycket till ekonomin i vårt boende. Vi vill inte låsa upp hela vår ekonomi till boendet enbart.

Risker – Hög belåning i bostadsrättsföreningen

Som vi var inne på tidigare: Bostadsrättsföreningens lån är dina lån i någon mening. Om räntan ökar så ökar räntekostnaderna för dig oavsett var lånen ligger.

Om du inte kan betala din månadskostnad så kan du på sikt vräkas och din lägenhet kan tvångsförsäljas.

Sannolikt är detta inget bra.

Vad som är värre är om hela din förening får ekonomiska problem, då riskerar du att förlora en stor del av dina insatta pengar.

Men det finns andra risker förknippade med hög skuldsättning i bostadsrättsföreningar.

- Staten och regler. Som vi var inne på i inledningen så har ny lagstiftning gjort att hushållens kredittillväxt har minskat – åtminstone vad gäller bolån – men belåningsgraden i brferna har fortsatt öka. Det vill vissa lagstiftare ändra på.

- För att betala av skulder sker fondering för underhåll inte i den omfattning som krävs, vilket kan innebära en stor risk lite längre fram.

- Föreningarna lockas till att använda riskfyllda finansieringsmetoder.

Om staten ändrar sin syn på bostadsrätternas skuldsättning så kommer man sannolikt införa regler som påminner om de som gäller för privatpersoner. Krav på amortering exempelvis skulle kunna öka avgifterna i en förening kraftigt.

Som vi redan varit inne på: en ny bostadsrättsförening har ofta en hög belåningsgrad, medan drifts- och underhållskostnaderna å andra sidan är låga.

Det naturliga valet då är att fokusera på att amortera av på sina lån, men om det sker till varje pris så är risken stor för att föreningen blundar för framtida renoveringskostnader. Det är det punkt 2. ovan handlar om.

Med höga lån följer också stora möjligheter att påverka lånekostnaderna genom att använda smarta finansieringslösningar (risk 3). Den första, och mest uppenbara, handlar om att föreningen väljer rörlig ränta för att minska sina kostnader.

Men vi kommer sannolikt få se allt fler stora bostadsrättsföreningar som försöker kringå bankerna och säkra sina lån direkt i form av bostadsobligationer eller P2P-lån i någon form.

Kanske agerar man på internationella marknader när man placerar sina lån.

Sannolikt kommer den typen av lån ha risker som är svåra att överblicka för en genomsnittlig bostadsrättsförening.

Hur ska vi värdera riskerna med en hög belåning per kvm i en brf?

Vad är då riskerna förknippade med att köpa en bostad i en bostadsrättsförening med hög belåning per kvadratmeter?

Vad är sannolikheten att riskerna faller ut?

Det här är min, högst personliga åsikt, om hur riskerna ser ut. Du måste anpassa siffrorna efter hur dina förutsättningar är och vad som gäller för föreningen du tittar på.

| Risk | Sannolikhet | Konsekvens | Riskvärde | Kommentar |

| Små räntehöjningar | 4 | 2 | 8 | Konsekvensen beror på din ekonomi, hur stora lån föreningen har per m2 och om lånen är bundna. |

| Kraftiga räntehöjningar | 2 | 4 | 8 | Konsekvensen beror på din ekonomi, hur stora lån föreningen har per m2 och om lånen är bundna. |

| Brister i avsättningar för framtida renoveringar | 3 | 3 | 9 | Konsekvensen är svårbedömd då den ligger långt i framtiden. Värsta som kan hända är att föreningen får be sina medlemmar skjuta till kaptial. |

| Regelförändringar | 4 | 3 | 12 | Kan tvinga bostadsrättsföreningar att amortera, eller begränsa lånemöjligheten. Kan skapa svåra kassaflödesproblem och höga avgifter. |

| Riskfyllda sätt att låna | 3 | 5 | 15 | En brf som inte kan sätta om sina lån när de går ut kommer få mycket stora problem. I värsta fall får man kräva in pengar från sina medlemmar. |

Så här fungerar riskvärderingen:

- Sannolikheten för att något ska hända: 5 mycket hög, 1 mycket låg.

- Konsekvens när något händer: 5: er privatekonomi kommer påverkas kraftigt, vissa medlemmar i en brf kommer inte kunna hantera konsekvensen utan måste flytta. 1: Mindre kostnadsökning (några %) på månadskostnaden.

- Riskvärde: Sannolikheten * konsekvensen.

Exempet ovan är ett klassiskt sätt att hantera risker på. Man tittar på sannolikhet och konsekvens och multiplicerar dem samman.

Hur rädda ska vi vara när vi tittar på lägenheter i bostadsrättsföreningar med hög belåning per m2?

Jag är inte så orolig! Det finns banker som vill prata om marginaler när räntan gått upp till 6%, eller till och med 7%. Och du kommer hitta bloggare och individer som skriker bostadsbubbla i varje andetag de tar.

Men tänk själv: Eftersom räntorna varit så här låga som de är nu, så länge som de varit, så skulle en höjning av räntan till 7%, säg på ett par år, innebära en höjning av räntekostnaden – jämfört med ett tioårigt medel – med nio – tio gånger ungefär.

Det gäller alla som inte har bundit lånen på mycket långa tider.

Om det händer slutar bostadsmarknaden att fungera och sannolikt kommer samhället mer eller mindre göra det också.

Så katastrofen tror inte jag på, men jag ser en risk för dåliga affärer och att enskilda individer får det tufft.

Att räkna med tuffa tider – under lång tid – om du köper en för dyr bostadsrätt i en för högt belånad förening, känns helt relevant.

Extraläsning – Hur räknar man ut lånet per kvadratmeter i en bostadsrättsförening? (Biytor mm)

Det här är tillsynes ett ganska enkelt problem.

I en bostadsrätts årsredovisning, eller prospekt, framgår hur många kvadratmeter man förfogar över och där framgår också långfristiga skulder eller fastighetslånen.

(Långfristigt lån) / (Yta) = Belåning per kvadratmeter.

Tyvärr är inte alltid livet så enkelt. När jag gjorde research inför det här inlägget så visade det sig att många hade frågor kring vilken yta som är relevant att räkna med i uträkningen.

Anledningen till det är att många bostadsrättsföreningar har lokaler som man hyr ut, eller stora garageutrymmen, källarytor och biutrymmen så som förråd.

Därför finns det två olika ytbegrepp: bostadsyta och totalyta.

För de schablonvärden som vi presenterat i det här inlägget, vad gäller de genomsnittliga lånen per kvadratmeter i en bostdsrättförening, så är det svårt att hitta någon information om man rensat bort någon yta i beräkningen.

Jag antar att man räknat på föreningens totala yta.

Jag kan inte hitta någon bra referens som säger att det är rimligt att anta att ytan för bostäder ska ha en viss proportion mot totalytan utan jag tänker snarare så här:

- Om bostadsyta och totalyta inte ger någon stor skillnad sett till bostadsrättsföreningens lån per kvadratmeter -> Bra, vi kan gå vidare.

- Om bostadsyta och totalyta ger två helt skilda belopp sett till skulden per kvadratmeter -> Mer undersökning krävs.

- Om ytan som inte är bostadsyta representerar lokaler av högt värde (butiker, kontor etc) -> Då kan det vara ett plus.

- Om ytan är lokaler som ger intäkter (garage, förråd etc) -> Ett mindre problem, i synnerhet om bostadsrättsföreningen har låga skulder per kvadratmeter.

- Om ytan är lokaler som inte ger någon relevant intäkt (soprum, källarutrymmen med låg kvalité, brfens snickarbod) -> Typiskt dåligt!

Som så mycket annat vi pratat om här så måste saker och ting bedömas utifrån en helhet. Ekonomiskt kan det exempelvis vara väldigt bra med få biutrymmen, samtidigt så skulle inte jag köpa bostadsrätt i en förening som inte hade några cykelföråd eller garage.

Vill du läsa mer?

Tittar du på att flytta? Då tycker jag du ska läsa vårt inlägg som diskuterar huruvida vi ska bo i lägenhet eller i hus. Eller varför inte läsa ett liknande inlägg kring frågeställningen om vi ska bo på landet eller i stan.

Du vet väl att du kan konkurensutsätta din bank även när du har lån i det gamla systemet. Vilkoren ändras inte självklart om du byter bank. Exakt hur lån utan amorteringskrav kan sättas om med nya vilkor kan du läsa i inlägget.

Om du är på väg att köpa bostad så är det bra att göra en budget för ditt hushåll. Här hittar du allt du behöver i form av mallar och verktyg – från exempelvis konsumentverket – för att kunna skapa en bra hushållsbudget.

Vanliga frågor

Hur räknar man ut lånen per kvadratmeter?

Det enkla svaret är: (Långfristigt lån) / (Yta) = Belåning per kvadratmeter. Om bostadsrättens bostadsyta och totala yta skiljer sig kraftigt åt – exempelvis för man har stora garage – så blir det svårt att beräkna belåningsgraden på ett vis som gör det möjligt att jämföra olika brf;er med varandra.

Hur mycket lån ska en bostadsrättsförening ha?

Det är inte orimligt att en bostadsrättsförening har en del lån. Historiskt sett har det varit önskvärt med låg belåningsgrad i föreningen men det har ändrats. Upp till 10 000 kronor per kvadratmeter kan nog anses rimligt och i storstäder kan vi se mer än dubbelt för nyare föreningar.

Hej,

Tack för en intressant artikel som belyser en viktig del i vår privatekonomi, nämligen boendet.

Hur ställer sig en motsvarande jämförelse med de ”nya” ägarlägenheterna där du tar hela investeringen men samtidigt har en större frihet i ditt nyttjande, vilket i sig har ett värde, kanske inte direkt monetärt men indirekt? Delvis är det fallet där brf inte har några lån men med lite andra +/-.

Mvh

/Micael

Hej Micael,

Det är ju egentligen ett uppslag till ett helt nytt inlägg.

Ägarlägenheter är standard på kontinenten – så det finns massor av erfarenheter – och det finns + och – med den ägandeformen. I det här sammanhanget vi diskuterar här, bostadsrättsföreningens förmåga att som juridisk person låna pengar, så är ägarlägenheterna ”sämre”.

Fattar Ni inte huur jävla sjuukt systemet är:

1. BRF skall så klart ha NOLL i lån då der man vad det kostar

o så är avgifterna – så är det i andra länder

alt

2. BRF skall ha alla lån o man själv NOLL – då blir det höga avgifter men man har själv inga skulder.

Här lurar man Skjortan av Ankdammsfolket genom att:

Nya dyra BRF i city sätter prisbilden så att avgiften är måttlig – då kan man klämma ut

massor i insats Luurad Luuurad Luuurad

Skulle BRF ha NOLL i skuld o mycket låga avgifter skulle ingen köpa

Skulle BRF ha alla skulder så skulle priserna bli minimala eftersom avgifterna skulle bli

så inihelvete höga – luuurad luuurad luuurad

BRF som jag väl känner till har 14,500 kr/kvm i BRF skuld – men det finns ett antal 1,000 kvm

i form av HyresOrätter som man zuuugeer in bra pengar – garage 1,200 kr/mån ex moms – typ

40-50 platser ovanpå det nämnda – det är således jävligt missvisande att enbart visa skuld per

BR-yta. Tot skuld 37 mkr – kunde ha varit 18 om man följt Z-Mannens råd men Z-Mannen är

Paria som tvingat till sig sin BR efter att som medlem ha blivit sidsteppad i 8-9 år

Hej Z-mannen,

Slutsatsen här är väl att det är en fördel för den som ska äga, och sälja, en bostadsrätt om det finns lån i föreningen. Det följer med amorteringsreglerna. Det är fritt fram att tycka vad man vill, men man ska också vara öppen för att världen ändras.

Så det är väääärdeeelööözt att sälja en NOLL-avgiftare (t ex för att man skall emigrera)?

Z-Mannen,

Jag tror du läser lite baklänges faktiskt. Det är inte priset på noll-avgiftarna som är fel. Det är regelverket som minskar antalet köpare.

Tack för en vettig och mer realistisk analys av lån/kvm i BRF. Kategoriska, fasta summor har lite förlorat sin mening och jag tycker att det blir allt viktigare att titta på fastigheternas skick och driftkostnad. Låg belåning och gott skick är ju det bästa. Lite högre belåning och gott skick kan betyda att föreningen gjort de stora underhållsposterna och kan börja amortera av lite av lånen.

En fälla som jag sett flera gånger är låg belåning, låga avgifter men stora underhållsbehov. De låga avgifterna blir en självuppfyllande profetia och styrelsen vill inte, eller vågar inte höja för att ansamla pengar för underhåll. Sen när det blir dags för renoveringar sker allt samtidigt och avgifterna sticker, ibland 20-30%. Även om det är från låga nivåer är det drygt för de boende och tyder på dålig förvaltning.

Tack Patrik!

Hej

Jag sitter i styrelsen för en brf med 15 kedjehus byggda 2015.

De har underhållsfria fasader o fönster. Luft vatten värme pump

Vi har lån på 14 976 000 kr o amorterat 245 920 kr för år 2021.

Är detta en ok amortering?

Rekommendationen brukar vara att bostadsrättsföreningar ska ha en amorteringstakt på 1,5% årligen. Det ser det ju ut som att ni har. Givet det vi diskuterar i inlägget så är det inte självklart bättre att amortera mer.

Hej,

Vad tycker du om BRF-analys på allabrf.se som finns länkat på Hemnet och vad tycker du om Borätt-köparskolan på https://www.borattupplysning.se?

Jag har börjat fundera noggrant på hur man ska bedöma en bostadsrättsförenings ekonomi har läst en del motstridiga saker. Det är svårt att veta vem man ska lite på och dessutom är det man läser sällan särskilt utförligt. Jag tycker din artikel var bra i det att du tog upp att nyare bostadsrätter rimligtvis också har högre lån och att det är okej. Det har jag inte läst någon annan stans.

Mvh

Andreas

Hej Andreas,

Det finns egentligen inget bättre svar på din fråga än en total genomlysning av en brfs hela årsredovisning. Den är facit, sedan gör vi som i många andra värderingssammanhang. Vi försöker skapa kvoter och jämföresetal. Men det är alltid frågan om en helhet.

BRF-analys har jag tittat lite på och när jag var aktiv inom HSB och vår bostadsrättsförening så tolkade vi sidan som något av en scam. Åtminstone den del de lägger ut öppet tjänar bara till att generera försäljning.

En ytterligare fråga:

På borattupplysning.se/wp_brskola/skuldsattning skriver de ”Enklare och på sätt och vis bäst är att jämföra föreningens skulder med den totala omsättningen (intäkterna). Det ger ett mått på hur skuldtyngd föreningen är, dvs föreningens möjlighet att hantera sina skulder (ungefär som en privatpersons skulder i förhållande till dennes inkomst). Kallas ibland för skuldkvot. Ta långfristiga skulder i balansräkningen (brukar också heta Fastighetslån eller Skulder till kreditinstitut) och dividera med omsättningen (Summa intäkter) överst i resultaträkningen.

Tumregeln blir i all sin enkelhet: Under 5 = bra, över 10 = inte bra, 20 = mycket illa!”

Håller du med om detta? De skriver ingenting om hur man ska förhålla sig till hur ny bostadsrättsföreningen är.

Skuld innebär risk. Risk är i någon mening dåligt, åtminstone i för stor mängd.

Men underhållsbehov och egna lån är också risk. Dåligt läge och höga driftskostnader när det blir kallt är likaså en risk. Jag gjorde en mer sammanvägd bedömning.

Jag tror inte att någon nyare förening i bra lägen, i storstad, går omkull på lån upp mot 15 000 kr/kvm. Fortsatt grisiga förhållanden under många år kan sätta föreningar med högre belåning i svårt läge.

Tumregeln i din fråga kan väl vara relevant men du måste också titta på vilken avgiftsnivå man har och vilken kostnad du mäter på. Nu ligger ju räntorna högt och det är sannolikt ok att ligga lite sämre till …

Om föreningen inte går omkull på sin belåning så är risken liten i själva föreningen. Det kan dock bli kostsamt …

Hej

Jag är inte säker på om jag förstår. Om vi säger att vi har en lägenhet på 50 kvm med en skuld per kvadratmeter på 9 000 kr, och så har vi en annan lägenhet på 50 kvm med en skuld per kvadratmeter på 5 500 kr, hur mycket lägre bör bör priset på den förstnämnda lägenheten vara då?

Mvh

Andreas

Någonstans ska 3 500 kr gånger 50 kvm hanteras är 175 tusen. Allt annat lika så skulle jag säga att vi borde se att lägenheten med högre belåning är 175 tusen billigare.