Peer-to-peer-utlåning marknadsförs hårt till låntagare och investerare. Risker med peer-to-peer-utlåning pratas det mindre om. Det försöker vi balansera något här på bloggen.

Företag som Lendify har setts och hörts överallt ganska länge nu och man är nog den peer-to-peer utlånare som marknadsför sig tydligast mot investerare. Lyssnar du på investeringspoddar så kan du höra råd om peer-to-peer-utlåning tillsammans med kalsongreklam. Det om något borgar för viss folklig spridning! 🙂

Om du sitter på andra sidan bordet och ska låna pengar är nog kampen lite jämnare mellan varumärkena. Brocc syns exempelvis i tunnelbanan just nu och Savelend har blivit allt mer synlig i marknadsföringen under hösten.

Men hur är läget så här inför 2020? Är det bra att investera i peer-to-peer lån just nu? Vad ser vi för risker med peer-to-peer-utlåning ut inför det kommande året?

Not: Jag har efter mycket research och skrivande valt att investera i två peer-to-peer-plattformar: Savelend och Kameo (Omdöme Kameo hittar du här). Om du följer länkarna så får du veta varför och du får en genomgång av för- respektive nackdel med mina val.

Bakgrund – Peer-to-peer-utlåning

Peer-to-peer-utlåning används egentligen för att beskriva utlåning mellan två jämlika, vanligtvis två privatpersoner. Men idag menar nog de flesta utlåning där du som privatperson lånar ut pengar direkt till annan part utan att banken är inblandad. Då kan det vara utlåning till privatpersoner eller till företag.

Företagslån kan ge bättre avkastning, men har en annan risk. Mindre bolag går ofta i konkurs och det är en del av ”spelet” kring finansiering och skuldsättning i mindre privata bolag. Privatpersoner har haft väldigt svårt att gå i konkurs historiskt – det kallas då för skuldsanering – och det är därför säkrare att låna ut till en privatperson. Det gäller i synnerhet i Sverige.

Allra bäst är det naturligtvis att låna ut om någon har en säkerhet att sätta i pant. Då är det främst bostadslån vi pratar om och det är fortfarande bankernas arena. Peer-to-peer-utlåning handlar främst om så kallade in-blanco lån. Det är lån utan säkerhet.

Risker med peer-to-peer-utlåning

Det finns tre saker som påverkar risken, och vår prissättning när vi lånar ut våra pengar, som jag tycker vi ska hålla ett öga på.

- Betalningsförmågan hos de som lånar.

- Förändringar i betalningsmönster. (Ökat antal konkurser alt. skuldsaneringar).

- Räntenivån.

Det finns indikationer på att antalet uppsägningar ökar och att vi ser början på en lågkonjunktur. Vi kan utgå från att det betyder att personers förmåga att betala av sina lån minskar. Det länkade inlägget visar på små förändringar, men det här kan gå fort när det väl börjar hända saker.

Klarna, det svenska kredit- och betalbolaget, har mer än fördubblat sina kreditförluster under året.

Klarna förklarar detta med nya marknader och en växande kundbas. Men jämför gärna det med Kronofogdens press-release från början av året där man berättar att antalet skuldsaneringar ökat med knappa 100% på fem år.

Det råder ingen tvekan om att antalet personer som tar lån och som sedan inte kommer betala dem ökar.

Naturligtvis hänger första och andra punkten samman. Även tredje punkten, den om räntan, samverkar med de övriga punkterna.

Själv tycker jag att det känns mycket märkligt att riksbanken väljer att höja styrräntan, men de gör de. En räntehöjning gör att belastningen på vår privatekonomi ökar. Men det påverkar företagen vi jobbar på minst lika mycket. Dåligt skötta bolag med hög belåning har hållits flytande i dagens räntepolitiska sammanhang.

Företag i konkurs påverkar de som jobbar där och företagens förmåga att betala sina lån.

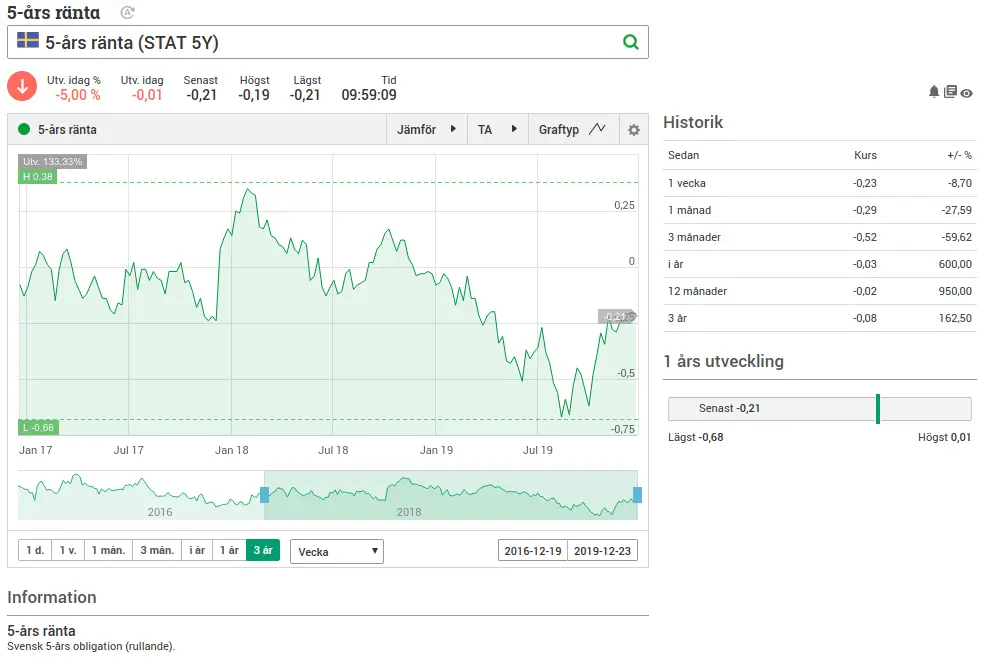

Men det finns en annan aspekt. Titta på bilden här nedanför!

Som ni ser i bilden ovanför så har obligationsmarknaden svängt våldsamt under 2019. Skälet till det är naturligtvis att förändringar på 0,25 procentenheter är våldsamma ändringar när räntan är nära noll.

Om du investerar i lån med fast ränta – Savelend exempelvis – så kan du räkna med att de sjunker i värde om räntan stiger. Den avkastning du kan få på aktier lär också öka. Ju lägre ränta – och bedömd risk – ju känsligare är prissättningen.

Andra investerngsalternativ?

De risker med peer-to-peer-utlåning som finns betalar sig dåligt tycker jag. Därför avråder jag från att investera i Lendify.

Vill man låna ut pengar till privatpersoner så tycker jag man ska se på de svenska bankerna. De verkar ha bottnat för den här gången och de bästa köpläget är nog förbi, men jag håller kvar det lilla ägande jag har ett tag till.

Annars brukar jag lyfta fram Oxford Lane Capital – ticker OXLC – som ett alternativ för den som vill investera i räntepapper på ett helt annat vis än via peer-to-peer-utlåning.

Läs på ordentligt om vad CLOer är, innan du handlar, och sök information på exempelvis Seeking Alpha om bolaget. OXLC har gått dåligt under året och det kan öppna för köpläge då många amerikaner gör så kallad ”loss harvesting” innan 31/12. Det skapar säljtryck på aktien.

Går den under 8 dollar är det riktigt bra köpläge anser jag!

Läs mer

Kameo – Omdöme och bättre alternativ

Kan du skriva vad du anser om fastighetsinvesteringar via Kameo? Den frågan har varit upp ett antal gånger och jag tror det beror på att många är sugna på att…

11 förslag på passiv inkomst | Komplett kom igång guide

Passiv inkomst. Tjäna pengar medan du sover. Skapa din egna pengamaskin, eller varför inte: Sätt en inkomstgenerator i källaren! Sa någon en passiv kassako? 🐄 Kärt barn har många namn!…

Mina erfarenheter av Savelend (Q32020) – Coronakris och allt

Jag tänkte utvärdera min första tid som investerare på Savelend genom att dela med mig av mina erfarenheter och min avkastning. Uppdaterat 2020-10-19: Tillfört information från Savelend och gjort förbättrade…

Lyssna på svenska börspoddar.

Skulle ignorera de vansinniga procentsatserna helt. Våra räntesatser ligger nära noll och allt som divideras med nästan noll blir en stor siffra utan att det betyder något.

Personligen tror jag att de extremt låga räntesatserna tankat kronan och gjort oss alla fattigare så jag ser fram emot något sundare än export-optimerad ränta, men det är en politisk åsikt så jag respekterar att andra kan tycka annorlunda.

Hej Daniel,

Det går ju inte att bortse från räntas volatilitet just nu. Din förklaring är riktig, och jag håller med om din macroanalys.

Men faktum kvarstår. Lån i bunden ränta påverkas rejält redan av små förändringar i dagsläget.

savelEnd, inte savelAnd…

Tack,

Mitt misstag. Fixat nu.