P/E-talet är ett av de vanligaste, och kanske viktigaste, nyckeltalen eller verktyg som investerare använder sig av för att värdera ett företag eller en fond.

Nyckeltalet kan också användas för att se hur ett index är värderat nu relativt tidigare värderingar.

P/E-talet visar hur mycket investerare är villiga att betala för varje krona som företaget tjänar, efter att de betalat skatt på vinsten, och kan därför indirekt ge oss en insikt i hur marknaden ser på och värderar ett visst bolag.

En stor fördel med P/E-talet är att det enkelt beskriver bolagets värdering och gör det lätt att göra snabba och övergripande jämförelser mellan bolag.

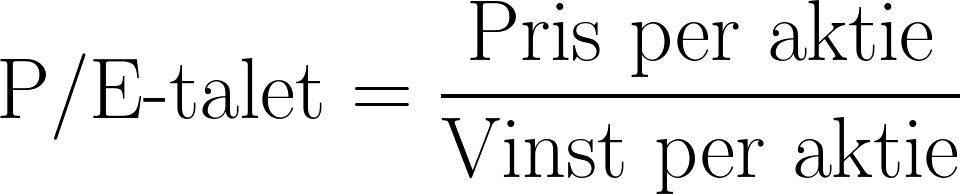

Själva uttrycket kommer från engelskans Price och Earnings och det är inte mer komplicerat än att vi helt enkelt delar dagens börspris per aktie med vinsten per aktie.

P/E-talet – ibland slarvigt PE-tal – kallas ibland för vinstmultipel på svenska och har sitt ursprung i fundamental analysen, som är en metod för företagsvärdering där en stor del av värderingsarbete bygger på att beräkna och analysera nyckeltal.

Vad är P/E-tal – Snabbfakta om P/E-tal

- P/E-talet är förhållandet mellan bolagets pris och dess vinst efter skatt.

- P/E-talet används av investerare för att mäta hur dyra företagets aktier är i förhållande till dess skattade vinst.

- P/E-talet kan beräknas för enskilda företag, branscher eller index.

- P/E-talet kan beräknas utifrån de senaste 12 månadernas intäkter eller så använder man kommande 12 månaders förväntade intäkter.

- Vad som anses vara rimliga P/E-tal för ett bolag varierar beroende på vilken typ av företag det är, vilket verksamhetsområde bolaget verkar inom och hur vi ser på för att nämna några exempel.

- Ju högre P/E-tal, desto mer riskfylld investering i någon mening, eftersom det kräver framtida tillväxt för att motivera P/E-talet.

- Ett P/E-tal på 20 betyder att börsvärdet för bolaget är 20 gånger högre än dess resultat de senaste 12 månaderna.

- Shiller P/E mäter P/E-talet över längre tid än 12 månader och tillämpas normalt på stora index för att avgöra om aktiemarknaden i stort är över- eller undervärderad.

- Negativt P/E-tal innebär att ett företag inte gör vinst.

- P/E-talet fungerar bra som jämförelse om bolaget gör en god vinst. Från negativa P/E-tal, eller P/E-tal som räknats fram då vinsten är nära noll per aktie, så går det inte att dra så stora slutsatser utan investerare försöker då hitta andra nyckeltal för att värdera bolag.

Innehåll

- Vad är P/E-tal – Snabbfakta om P/E-tal

- Vad är P/E-tal?

- Hur beräknar jag P/E-tal?

- Varför ska du använda P/E-talet när du investerar?

- Nackdelar med P/E-talet

- Högt eller lågt P/E-tal

- Kan vi använda P/E-talet för alla typer av företag?

- Historiska P/E-tal

- Macroekonomiska faktorer som påverkar P/E-talet

- Andra viktiga nyckeltal

- Vanliga frågor

- Vad är ett bra P/E-tal?

- Hur värderar man bolag efter vinst?

- Vad innebär negativt P/E-tal?

Vad är P/E-tal?

P/E-talet anger priset för en aktie i relation till hur mycket bolaget tjänar efter skatt.

Ett annat sätt att uttrycka sig är att P/E-talet visar på förhållandet mellan pris och vinst.

P/E-talet är en av de viktigaste nyckeltalen i fundamental analys och används ofta för att snabbt gallra bort ett stort antal investeringsalternativ då investerare letar intressanta bolag.

Efter den första gallringen så använder man andra metoder och nyckeltal för att bättre förstå och värdera bolaget.

P/E-talet är ett exempel på en värderingsmultipel som används av investerare för att snabbt kunna se på värderingen av ett bolag.

Hur beräknar jag P/E-tal?

Vi ska börja med att säga att du oftast inte behöver beräkna P/E-talet då de flesta nätbanker visar nyckeltalet i sin övergripande information.

Så här ser det exempelvis ut på Avanza om du går in och tittar på Atlas Copco aktien idag.

Om du vill beräkna P/E-talet själv så tar du helt enkelt den aktuella börskursen och delar med den vinst per aktie du tycker är relevant.

Vanligtvis använder vi historisk data och utgår från vad bolaget redovisat för vinst den senaste perioden.

Ofta innebär det att vi utgår från den senaste årsredovisningen som ger oss vinst per aktie för den 12-månadersperiod som årsredovisningen spänner över.

Vi räknar då fram det historiska P/E-talet i någon mening.

Men det är också vanligt att beräkna det framtida uppskattade P/E-talet.

Då handlar det mer om en gissningslek.

Kanske kan du hitta en prognos över kommande år i bolagets årsredovisning, eller så använder du en eller fler analytikers uppskattning över den kommande perioden.

Det finns tjänster som försöker sammanställa analytikerdata och som kan ge en mer långsiktig bild av hur P/E-talet för ett bolag ser ut att utveckla sig.

Jag tittar exempelvis på en sida som heter Marketscreener.com om jag vill förstå lite hur P/E-talet ser ut att förändras de kommande åren.

Här nedanför ser du just Marketscreeners översikt över Atlas Copco.

Bilderna från Avanza och Marketscreener är tagna med någon minuts mellanrum och visar helt olika vinstmultiplar.

Det beror inte på att man räknat fel utan att man använder helt olika data.

Sannolikt är P/E-talet i Avanzas beräkning utifrån förra årets redovisade resultat medan priset man använder är dagens.

Marketscreeener använder istället uppskattade värden för 2021 och 2022 i sina kalkyler.

Överkurs

Rätt ofta så håller stora bolag på med emissioner, optionsprogram och återköp av aktier vilket gör att det kan finnas olika sätt att räkna på hur många aktier som finns.

Då finns det naturligtvis också olika sätt att räkna ut vinst per aktie.

Man brukar prata om vinst per aktie före utspädning eller efter.

De här kan också vara en källa till förvirring om du hittar olika P/E-tal för ett bolag.

Varför ska du använda P/E-talet när du investerar?

P/E hjälper dig att förstå om ett aktiens pris är billigt eller dyrt i förhållande till bolagets intjäning på ett väldigt enkelt sätt.

Du kan använda P/E-talet för att jämföra det bolag du tittar på mot andra bolag, främst då andra liknande bolag annars kan det vara svårt att dra nyttiga slutsatser.

Men du kan också använda P/E-talet för att se hur bolaget värderas idag jämfört med hur det har värderats historiskt.

Personligen använder jag ofta P/E-talet som en referens för att förstå hur bolagets aktiekurs kommer påverkas om vinsten stiger.

Titta på exemplet här nedanför så förstår du vad jag menar!

Exempel – Så här kan du använda P/E-talet

Anta att vi har ett blog med ett P/E-tal på 40.

Det här bolaget har ökat sin vinst med 15% årligen i många år och prognosen säger att den ökningen kommer fortsätta i många år till.

Det betyder att vinsten (Earnings) är 15% högre nästa år.

Vad tror vi då om P/E-talet nästa år?

Om vi tror att marknaden kommer värdera bolaget relativt sin vinst på samma sätt som idag så har vi P/E 40 även nästa år.

Då innebär faktiskt det att aktiepriset (Price) måste stiga med 15% för att P/E ska vara oförändrat.

Tror jag att bolaget kommer värderas något sett till PE-talet så kommer kursen stiga mer än 15%.

Omvänt, om jag tror att marknaden tänker att tillväxten avtar och P/E-talet blir lägre nästa år så kommer börskursen inte stiga 15% utan mindre.

Nackdelar med P/E-talet

P/E-talet är enkelt att räkna ut och förstå, men det säger inte så mycket om en del andra viktiga nyckeltal som påverkar ett bolags värdering.

Skuldsättning – vilket ger ett mått på hur riskfylld investeringen är – är ett exempel på information som inte alls syns i P/E-talet.

Bolag med starka kassaflöden, men som av en rad skäl redovisar låga vinster, är också svåra att utvärdera med hjälp av P/E-talet.

För att inte tala om bolag som gör liten vinst eller negativt resultat.

Så det är ingen magic bullet vi pratar om här även om P/E-talet är otroligt användbart.

Lästips: Kan du definitionen på direktavkastning? – Lär dig mer om begrepp som direktavkastning, avkastning och utdelning.

Högt eller lågt P/E-tal

Det finns många faktorer som påverkar hur P/E-talen utvecklas för bolag och index, exempelvis ränteläget, så det är väldigt svårt att säga att det finns ett ”normalt” P/E-tal som vi kan ha som referens.

Men kan alltid titta på hur några stora index P/E-tal ser ut och bilda sig en uppfattning om ett medelvärde samt om det finns en trend.

Den typen av beräkningar gör man då över tre, fem eller tio års sikt.

För OMXs 30 så hamnar vi då ofta på ett P/E-tal kring 20, om vi inte går allt för långt tillbaka, vilket blir vår referens.

Då kan vi tänka oss att P/E-tal under 20 indikerar att marknaden inte tycke de här bolagen är speciellt intressanta.

Det kan finnas fler skäl till det:

- Bolagen förväntas inte växa framöver.

- Bolagen är konkurrensutsatta och har låg innovationsnivå.

- Det finns oklarheter eller risker i bolaget, exempelvis kring finanserna.

- Marknaden gillar inte ledningen och dess förmåga att skapa aktieägarvärde.

- Bolagen är oattraktiva, kanske klarar man inte ESG-krav, eller så är man i hårt reglerade marknader där allt styrs av politiska beslut.

Omvänt så är nästan alltid bolag med höga P/E-tal bolag som marknaden gillar.

De växer snabbt, jobbar inom segment som inte innebär att man inte använder barnarbetare eller hamnar i mutskandaler med korrupta politiker.

För snabbväxande bolag som inte är förhoppningsbolag eller rena start-ups så ser vi idag framåtriktade P/E-tal på 40 till 50.

Ja Sectra som helt klart är ett moget bolag i snabb tillväxt närmar sig P/E-tal – baserat på 2020s vinst – på 100!

Är det något jag själv lärt mig om mig själv som investerare är att jag fäst allt för mycket vikt vid att köpa bolag med långa P/E-tal, i tron om att där finns det värde.

Numera vet jag att det nästan alltid är mer sannolikt att ett bolag som går bra, med högt P/E-tal, fortsätter gå bra än det är att ett bolag med lågt P/E-tal blir en framgångssaga!

Kan vi använda P/E-talet för alla typer av företag?

Vi har varit inne på den här frågeställningen ett par gånger och det finns en hel del begränsningar med P/E-talet.

Först, något vi inte berört: Banker brukar inte värderas utifrån P/B-talet.

Där tittar man snarare på förhållandet Price/Book (P/B-talet) som anger hur mycket vi betalar för det bokförda värdet.

P/B-talet kan vara relevant i andra sammanhang också, i synnerhet när vi tittar på kapitalintensiva bolag.

Sedan har vi det som vi redan nämt:

- Negativa P/E-tal säger inte mycket.

- P/E-tal där vinsten är väldigt liten per aktie är extremt osäkra.

Amazon är ett exempel på ett bolag som alltid visar liten eller ingen vinst och därför har kan ha P/E-tal som verkar helt overkliga.

Samtidigt så kan man 10-faldiga sin vinst bara genom att skjuta ett investeringsprojekt någon månad eller två.

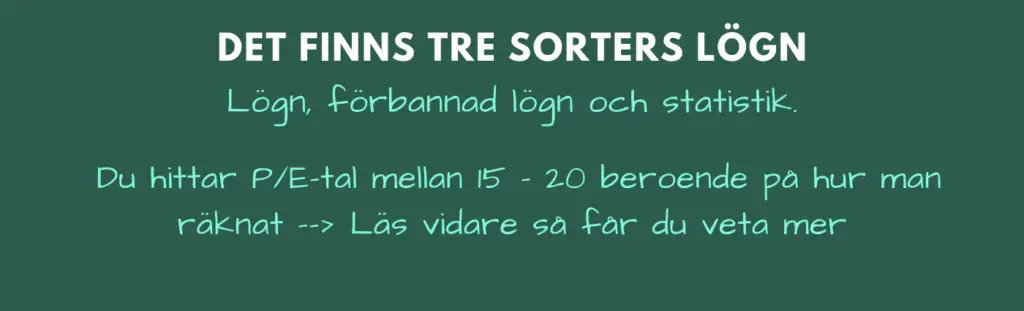

Historiska P/E-tal

För OMXS30 så finns det data som pekar på att det historiska P/E-talet ligger mellan 15-20.

Anledningen till att värdet varierar är att vissa filtrerar och rensar lite bland bolagen, exempelvis tar man bort negativa P/E-tal i viss statistik.

Tyvärr är det dock svårt att hitta någon bra sammanställning för svenska börsen, men för den amerikanska är det betydligt lättare.

Här hittar du historiska P/E-tal för S&P 500.

I det här sammanhanget är det relevant att titta på något som heter Shiller P/E.

Shiller P/E mäter P/E-talen över längre tidsintervall och tar hänsyn till inflation.

Här nedanför kan du se en graf för utvecklingen av Shiller P/E för S&P 500.

Här kan du se hur Shiller P/E-talet är just nu för S&P 500.

Som du ser så har P/E-talen dragit iväg något helt otroligt, men det finns förklaringar till det.

Dels finns det macroekonomiska faktorer – vi återkommer till det längre ner – men index har också stuvats om rejält på senare år med helt nya bolag, med helt annorlunda tillväxt, så det finns många bakomliggande orsaker.

Tesla är ju exempelvis med i S&P 500 och har ett P/E-tal kring 1000!

Lästips: Allt du behöver veta om amerikanska börsen – Här kan du läsa historia, om olika index och mycket annat!

Macroekonomiska faktorer som påverkar P/E-talet

För ett enskild bolag så påverkar bolagsspecifika frågor P/E-talet mest.

Men sedan finns alla bolag och investerare i ett sammanhang där värdet av bolag varierar beroende på konjunktur, investeringsklimat och ränteläge.

I det här sammanhanget så är det vanligt att titta på P/E-talet för stora och breda index, som OMXS30 eller S&P500.

Rent allmänt så brukar P/E-talen för breda index stiga när:

- Investeringsklimatet är bra.

- Konjunkturen vänder från låg till högkonjunktur.

- Räntan går ner.

Omvänt så brukar P/E-talen sjunka när:

- Investeringsklimatet är dåligt.

- Konjunkturen vänder från hög till lågkonjuktur.

- Räntan går upp.

Andra viktiga nyckeltal

Vanliga frågor

Vad är ett bra P/E-tal?

Det finns inget självklart svar på vad som är ett bra P/E-tal. P/E-tal påverkas av nivån på den riskfria räntan – som påverkar den allmänna synen på aktier – och företagets tänkta tillväxt. Engångshändelser i bolagen och konjunkturläge påverkar också företagens P/E-tal. Med det sagt, för bolag som inte växer speciellt fort kan vi säga att vi har riktvärden på 8-10 i P/E-tal. För tillväxtbolag så ser vi P/E-tal på 15 – 30.

Hur värderar man bolag efter vinst?

Ett vanligt sätt att förhålla sig till ett bolags vinst när vi räknar ut ett bolags värde är att räkna ut P/E-talet. Vi jämför då marknadens värdering – genom aktiekursen – och dividerar den med vinsten. På så vis får vi en känsla för marknadens värdering av bolaget i nuläget.

Vad innebär negativt P/E-tal?

Ett negativt P/E-tal innebär att företaget gjort – eller planerar att göra – en förlust för den period P/E-talet gäller.